ارزش اسمی سهم در زبان انگلیسی par value خوانده میشود. این پارامتر، ارزش صوری هر برگه سهم است که در هنگام انتشار سهام شرکت، در اساسنامه درج خواهد شد. در این مطلب قصد داریم توضیحات دقیق و کاملی از ارزش اسمی سهم بیان کنیم. مطالعهی این مطلب برای تصمیمگیری صحیحتر و دقیقتر سرمایهگذاران الزامی است.

ارزش اسمی سهم و برگهی سهم

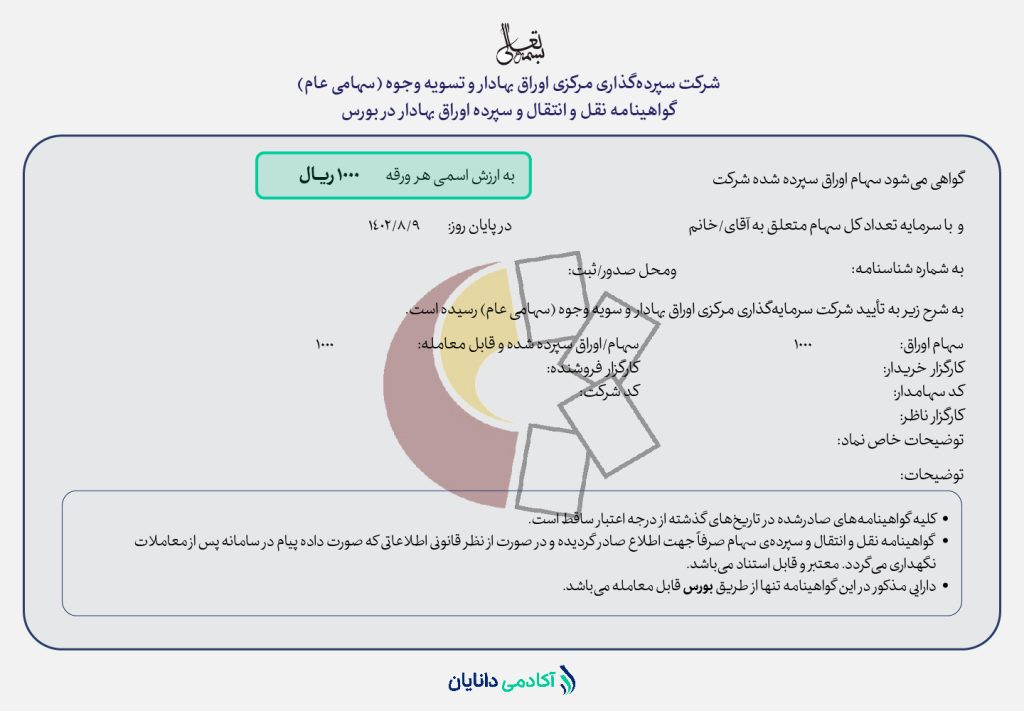

در ادامهی مطلب، با اصطلاح «برگهی سهام» روبهرو میشوید که در این بخش، مختصری دربارهی آن شرح دادهایم. برگهی سهم یک ورق ساده حاوی اطلاعات سهام شرکتی است که برگهی سهم برای آن صادر شده است. زمانی که یک سرمایهگذار با پرداخت پول، سهامدار یک شرکت میشود به وی برگهی سهام ارائه خواهد شد. در این برگه، اطلاعات کامل از نام شرکت سهامی گرفته، تا نام سهامدار، مبلغ اسمی سهم، تعداد سهام خریداریشده و … درج میشود. این برگه در دست فرد سهامدار قرار میگیرد و دارایی وی را در آن شرکت مشخص میکند.

ارزش اسمی سهم چیست؟

خیلی ساده میتوان گفت که ارزش اسمی سهم به ارزش صوری هر برگهی سهام گفته میشود. اولین باری که سهام یک شرکت منتشر میشود، برای هر برگه سهم، یک قیمت اولیه تعیین میگردد که این نرخ در اساسنامه مکتوب خواهد شد؛ به این عدد ارزش اسمی سهام گفته میشود. معمولاً رقمی که برای این پارامتر در نظر گرفته میشود، عدد بالایی نیست. بهعنوان نمونه، در ایران، برای ارزش اسمی هر سهم ۱۰۰۰ ریال در نظر گرفته میشود. ارزش اسمی سهم در آمریکا رقم ناچیز ۱ سنت تعیین میشود. توجه داشته باشید که این عدد، به مبلغ فروش سهم در بازار (ارزش بازاری سهم)، همچنین ارزش ذاتی آن هیچگونه ارتباطی ندارد! همانگونه که در بخش قبلی بیان کردیم ارزش اسمی سهم همان رقمی است که بر روی ورق سهم و در اساسنامه درج میشود.

nav یا خالص ارزش دارایی چیست و چگونه محاسبه میشود؟

ارزش اسمی هر سهم در بازار سرمایه چقدر است؟

احتمالا برای خیلی از شما این سوال بهوجود آمده که ارزش اسمی هرسهم در بازار سرمایه چهقدر است؛ در پاسخ باید بگوییم که:

ارزش اسمی هر سهم در بازار سرمایهی ایران معادل ۱۰۰۰ ریال یا ۱۰۰ تومان است که در بیشتر مواقع اختلاف قابل توجهی با قیمت بازاری دارد.

نحوهی محاسبهی ارزش اسمی سهم

برای محاسبهی ارزش اسمی سهم در یک شرکت، باید سرمایهی شرکت را بر تعداد برگههای سهام آن شرکت تقسیم کرد. بهعنوان مثال اگر یک شرکت با ۱ میلیارد سرمایه ثبت شده باشد و ۱۰۰۰ سهم داشته باشد: ۱۰۰۰۰۰۰۰۰۰/۱۰۰۰= ۱۰۰۰۰۰۰ رقم ارزش اسمی سهام آن شرکت خواهد بود. بهصورت معکوس، با ضرب ارزش اسمی سهم در تعداد سهام یک شرکت، میتوان سرمایه اولیه (قانونی) آن شرکت را به دست آورد.

سرمایهگذار باید به نرخ اسمی سهم توجه داشته باشد. هرچقدر این عدد بالاتر باشد، نشان میدهد که شرکت سهامی، با سرمایهی بیشتری تأسیس شده است. بنابراین در مواجه با شرایط بحرانی، به دلیل پشتوانهی مالی قویتر، شرکت سریعتر میتواند به جبران و تثبیت شرایط اقدام نماید. این درحالی است که شرکتهای با سرمایهی کمتر، سریعتر در معرض ورشکستگی قرار خواهند گرفت.

چرا ارزش اسمی هر سهم در بازار سرمایهی ایران، واقعی نیست؟

ارزش اسمی سهام، رقم معامله و خریدوفروش آن سهم در بازار نیست! قیمت بازاری سهام بر اساس قانون عرضه و تقاضا تعیین میشود. یکی از دلایل بهوجود آمدن حباب نیز همین افزایش تقاضا است. هرچقدر که تقاضا برای خرید سهام بالاتر رود قیمت بازاری آن نیز بیشتر میشود. بهغیراز عرضه و تقاضا، عواملی مانند تورم اقتصادی و حتی تصمیمگیریهای سیاسی روی قیمت سهام تأثیرگذار خواهند بود. این در حالی است که ارزش اسمی سهام، به چنین پارامترهایی توجه ندارد؛ نرخ ارزش اسمی عددی ثابت است و بدون توجه به موارد فوقالذکر تعیین میشود. به همین دلیل، ارزش اسمی نمیتواند رقم واقعی معاملات آن سهم باشد.

کاربرد ارزش اسمی سهام

شاید برایتان این سؤال مطرح شده باشد که نرخ ارزش اسمی سهام، چه کاربردی دارد؟ درواقع رقم نرخ ارزش اسمی سهام، پایینتر از ارزش واقعی سهام است. پس شاید به نظرتان برسد که این رقم فرمالیته است و کاربردی ندارد! اما اینطور نیست. در این بخش، برخی از مهمترین کاربردهای ارزش اسمی سهام را ذکر میکنیم.

یکی از مهمترین کاربردهای ارزش اسمی سهام هنگام افزایش سرمایه از طریق آوردهی نقدی است. در این هنگام، شرکت با انتشار اوراق حق تقدم، از سهامداران فعلی خود درخواست سرمایهگذاری از طریق وجه نقد میکند. این اوراق حق تقدم، اوراق بهادار هستند؛ بنابراین میتوانند مورد معامله قرار بگیرند. در معاملات حق تقدم، به ازای هر سهم، مبلغ ارزش اسمی آن سهام پرداخت خواهد شد. بهصورت جامعتر، ارزش اسمی سهم در معاملات پذیرهنویسی کاربرد دارد. ارزش اسمی سهام همچنین در محاسبهی میزان مشارکت، تعهدات و بهرهمندی از منافع سهامدار به کار برده میشود.

ارزشگذاری چیست؟ چه کاربردی دارد؟

ارزیابی شرکتهای سهامی و ارزش اسمی سهام

در شرکتهای سهامی، سرمایهی شرکت به واحدهای مساوی تقسیم میشود که هر قطعهی آن، یک سهم نام دارد. بنابراین، شرکتهای سهامی بر اساس سرمایهای که دارند، تعداد مشخصی سهام خواهند داشت. اکنون به جنبهی دیگر ماجرا توجه کنید؛ زمانی که یک سرمایهگذار به قصد سرمایهگذاری و خرید سهام وارد بورس میشود، با گزینههای متعددی از شرکتها و سهام آنها مواجه خواهد شد. سرمایهگذار بر طبق بودجهای که به خرید سهام اختصاص داده است، میبایست گزینهی مناسب سرمایهگذاری را بیابد. یافتن این گزینهی مناسب، نیازمند ارزیابی شرکتها و مقایسهی شرکتهای همگروه (شرکتهای فعال در یک صنعت خاص) خواهد بود.

یکی از راههایی که برای ارزیابی شرکتهای سهامی به کار میرود، استفاده از ارزش و قیمتی است که به هر واحد سهام آن شرکت اختصاص داده شده است. در بورس برای هر برگه سهم، قیمتهای متعددی تعیین میشود. ارزش ذاتی سهم، ارزش اسمی، ارزش بازاری و ارزش دفتری، چهار مدل قیمتی هستند که ارزش سهم را تعیین خواهند کرد. یکی از اعدادی که به هر برگه سهم یک شرکت خاص اختصاص داده میشود، پارامتری به نام ارزش اسمی سهم است. در ادامه، با این پارامتر بیشتر آشنا خواهید شد. سرمایهگذار از طریق این پارامتر (و البته پارامترهای دیگر) میتواند به ارزیابی شرکتها پرداخته، برای خرید سهام شرکت بهتر، اقدام نماید.برای آشنایی با هر یک از انواع قیمت سهم، میتوانید مقالات مرتبط با آن را در سایت آکادمی دانایان مشاهده فرمایید.

جمعبندی آکادمی دانایان دربارهی ارزش اسمی هر سهم

ارزش اسمی سهم، پارامتری است که میتواند برای ارزیابی شرکتها به کار گرفته شود. طبق فرمول محاسبهی ارزش اسمی سهم، شرکتی که سرمایهی بالاتری داشته باشد، احتمالاً سهامش ارزش اسمی بالاتری نیز خواهد داشت. پارامتر ارزش اسمی، هیچ ارتباطی با قیمت خریدوفروش سهام آن شرکت در بازار بورس نخواهد داشت. به عبارت بهتر، قیمت بازار سهام بر اساس میزان عرضه و تقاضای آن سهم تعیین خواهد شد و سهام با قیمت اسمی خود معامله نمیشود، حتی این امکان وجود دارد که به دلیل افزایش تقاضا برای خرید سهام یک شرکت، قیمت آن سهام به چندین برابر ارزش اسمی سهام برسد! این موضوع در خصوص عرضهی سهام نیز صادق است. یعنی اگر سهام یک شرکت بیشتر از میزان تقاضا عرضه شود، ارزش آن افت پیدا میکند؛ این روند میتواند تا جایی ادامه داشته باشد که نرخ معاملهی سهام در بازار، از ارزش اسمی آن نیز پایینتر باشد.