شاید مهمترین بُعد تحلیل تکنیکال، مفهوم «روندها» باشد. کار تحلیل روند در تحلیل تکنیکال، مشاهدهی واکنش دسته جمعی (رفتار گلهای) فعالان بازار و نیز مشاهدهی تمایل قیمتها به استقامت در جای خود برای مدت زمان بیشتری است. در بازههای زمانی گوناگون قیمت یک سهم، دارایی، کالا، ارز یا اوراق بهادار ممکن است در یک روند صعودی، نزولی، خنثی یا بدون تحرّک ظاهری قرار گیرد. زمانی که قیمت یک دارایی یا اوراق بهادار هیچ روند خاصی را طی نمیکند، از طریق تحلیل تکنیکال نمیتوان به پیشبینی مفیدی دست یافت زیرا دادههای ارزشمندی برای تجزیهوتحلیل در دسترس نیست. لزوماً از هر نموداری نیز نمیتوان استنتاج واضح یا قاطعی داشت، بنابراین تحلیلگر باید از وسوسهی نتیجهگیری اجباری از هر نموداری اجتناب کند تا در نتیجهگیریهای خود به تفسیر اشتباه نیفتد.

روند صعودی در تحلیل تکنیکال (uptrend)

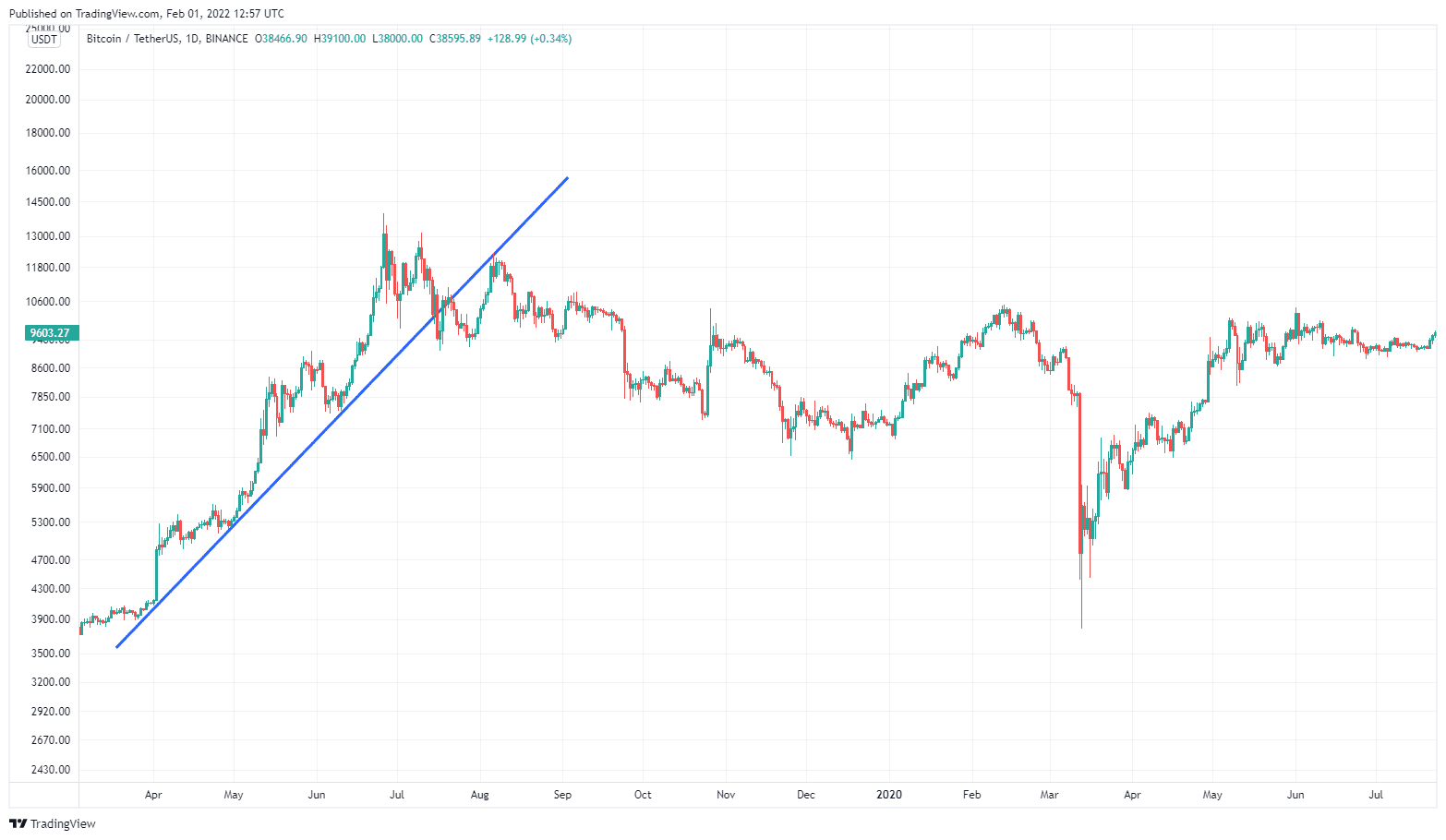

این نوع روند در تحلیل تکنیکال زمانی اتفاق میافتد که قیمت، بالاترین سطحِ سقفها و کفهای(higher highs and higher lows) خود را در بازهی روند فعلی تجربه نماید؛ بدینترتیب که در طول موج افزایش و کاهش قیمت، هنگام اوج، هر سقفِ جدید بالاتر از سقفهای تجربهشدهی قبلی شکل گیرد (higher high). در مقابل نیز هر بار که اصلاحی رخ دهد، یعنی قیمتِ سهم یا دارایی، معکوس جهت قبلی حرکت کند به این معناست که قیمت، در کفی بالاتر از کفهای تجربهشده طی روند جاری، متوقف شده است و پایینتر از آن نرفته است (higher low)، درنتیجه کفهای قبلی همگی پایینتر از کف فعلی بودهاند. برای ترسیم خط روند صعودی، تحلیلگر تکنیکال خطی ترسیم میکند که نقاط کف قیمت را به هم متصل میکند که یکی بالاتر از دیگری شکل گرفته است. بدین ترتیب خط روند (trendline) با شیبی صعودی ایجاد میگردد.

عکس ۱- روند صعودی

با این حال، شکستهای عمده در قیمت، زمانی که قیمت بهتکرار به میزان قابل توجهی از خط روند فاصله بگیرد و به زیر خط روند افت کند (بسیاری از تحلیلگران از ۵ تا ۱۰ درصد زیر خط روند را مبنا قرار میدهند) نشان از آن است که روند صعودی رو به پایان است و این تغییر احتمالاً نشانهی کاهش بیشتر قیمت در آینده و آغاز روند نزولی باشد؛ در این حالت نفوذهای جزئیِ کمتر از پایینترین سطح قبلی، صرفاً نیاز به تنظیم متوسط خط در طول زمان دارد. زمان نیز در تفسیر روندها عنصر قابلتوجهی است: هر چه قیمت اوراق بهادار بیشتر زیر خط روند بماند شکست، معنادارتر در نظر گرفته میشود.

قدرت تقاضا در روند صعودی

در یک روند صعودی، قدرت تقاضا بیشتر از قدرت عرضه است. بنابراین، معاملهگران مایل میشوند برای همان سهم یا دارایی، قیمتهای بالاتر و بالاتری در طول زمان بپردازند. این اتفاق احتمالاً به این دلیل است که تقاضای قوی برای چیزی، نشان میدهد سرمایهگذاران معتقدند ارزش ذاتی آن دارایی یا اوراق بهادار، در حال افزایش است.

روند نزولی در تحلیل تکنیکال (downtrend)

این نوع روند در نمودارهای قیمت سهام زمانی رخ میدهد که قیمت یک سهم یا دارایی در موج فراز و فرود خود، متناوباً سطوح پایینتر از کفهای قبلی خود (lower lows) را تجربه میکند و بالاترین قیمتهایی هم که تجربه میکند، اغلب بالاتر از اوجهای قبلی نمیرود (lower highs)؛ در اصطلاح میگویند قیمت جان کافی برای شکستن خط روند نزولی و بالاتر رفتن از آن را ندارد. وقتی میگوییم قیمت یک سهم روند نزولی دارد یعنی هر اوج جدید، پایینتر از اوج قبلی ثبت میشود و هر بار که اصلاحی بهوجود آید (قیمت نزولی شود)، باید در پایینتر از پایینترین سطح قبلی در دورهی روند، متوقف شود.

برای ترسیم یک خط روند نزولی، تحلیلگر تکنیکال خطی را ترسیم میکند که نقاط اوج قیمت (highs) را بههم متصل میکند. شکستهای مهم خط روند نزولی و نفوذ قیمتها به بالای خط (به عنوان مثال ۵ تا ۱۰ درصد بالاتر از خط روند) میتواند نشان از پایان روند نزولی باشد و احتمالاً افزایش قیمت سهم یا دارایی رخ خواهد داد؛ در این حالت هر چه قیمتها مدت زمان طولانیتری بالاتر از خط روند باقی بمانند، شکست معنادارتر و احتمال تغییر روند قطعیتر درنظر گرفته میشود.

عکس ۲– روند نزولی

در روند نزولی، عرضه بر تقاضا غلبه میکند. با گذر زمان، فروشندگان مایل به پذیرش قیمت های پایینتر و پایینتر برای خروج کامل از موقعیتهای خرید و نگهداری سهم یا دارایی (long positions) یا بهمنظور فروش موقت، برای خرید مجدد آن در آینده روی قیمتهای پایینتر (short term positions) خواهند بود. در طول زمان هر دوی این انگیزهها در فروشندگان، بهطور کلی نشاندهندهی بدتر شدن احساسات سرمایهگذاران در مورد آن دارایی یا سهام است.

نحوهی تفسیر روند نزولی در تحلیل تکنیکال

روند نزولی و تمایل به فروش یا عدم نگهداری یک سهم یا دارایی، ممکن است ناشی از عواملی باشد که به ارزش بنیادی یا ذاتی آن مرتبط نیستند. به عنوان مثال، ممکن است برخی سرمایهگذاران مجبور به فروش بخشی از سهام، برای رسیدن به سقف مجاز خرید در پرتفوی خود باشند؛ از نقطه نظر تکنیکال، این علت به ارزش ذاتی آن سهام یا دارایی مربوط نیست. فرض بر این است که روند نزولی تا زمانی که شواهد تکنیکال برای معکوس شدن روند ظاهر شود، ادامه خواهد داشت. با این حال، از ترکیب دادههای تحلیل بنیادی با تحلیل تکنیکال در چنین مواردی، ممکن است به این نتیجه برسیم که سهمی دارای دلایل بنیادی قابل توجهی برای ارزشمند بودن است اما در حال حاضر از لحاظ تکنیکال موقعیتی منفی دارد.

با این حال، در روندهای صعودی، بعید است یک سهم یا دارایی از لحاظ بنیادی ضعیف باشد اما موقعیت تحلیل تکنیکال جذابی داشته باشد، زیرا بیشتر فعالیتهای خرید توسط معاملهگرانی انجام می شود که انتظار دارند قیمت داراییشان بر اساس دلایل منطقی و مستدل بنیادی، در آینده افزایش یابد، نه نوسانگیرانی که صرفا برای کسب سود و صرفاً بر اساس دادههای تحلیل تکنیکال، بهصورت موقتی و کوتاهمدت وارد معاملهشده، در کوتاهمدت هم از آن خارج میشوند؛ پس تنها مورد استثنا در خرید چنین دارایی یا سهامی با پشتوانهی ضعیف بنیادی، پوششدهی موقعیتهای فروش پس از کاهش قابل توجه قیمت، آن است که افراد بخواهند از طریق سودگیری از نوسانات کوتاهمدت، بخشی از ضرر خود را جبران کنند.

روند خنثی در تحلیل تکنیکال (sideway)

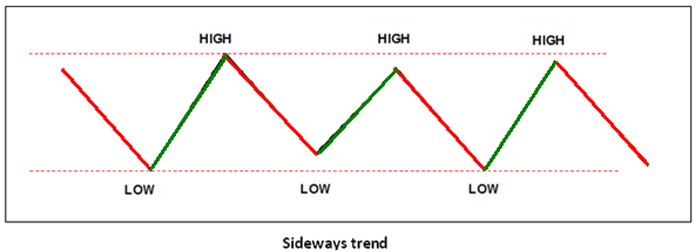

گاه ممکن است قیمت خرید و فروش یک دارایی، ارز دیجیتال یا سهام در بازهی زمانی مورد تحلیل، بسیار به هم نزدیک باشد یا به عبارتی آن دارایی در محدودهی نسبتاً باریکی معامله شود در نتیجه، در نمودار قیمت، نوسان چشمگیری به سمت بالا یا پایین مشاهده نشود. این الگو در تحلیل تکنیکال نشاندهندهی تعادل نسبی بین عرضه و تقاضا است.

یک تحلیلگر تکنیکال چنین روندی را روند خنثی (sideway) تعبیر میکند. شاید یک سرمایهگذار بلندمدت انتظار نداشته باشد که از معاملات بلندمدت (long position) در در چنین شرایطی سودی بهدست آورد، اما در استراتژیهای کوتاهمدت معاملهگری ممکن است چنین شرایطی گزینهی سودآوری برای برخی سرمایهگذاران کوتاهمدت با توانایی پذیرش ریسک معاملات با نوسانات کوچک باشد؛ اما ورود به سرمایهگذاری بلندمدت در چنین شرایطی به علت احتمال خواب طولانی مدت سرمایه آن هم در شرایط تورمی، توصیه نمیگردد و بهتر است برای آغاز سرمایهگذاری منتظر سیگنالهایی مبتنی بر شروع روند صعودی آن هم بر اساس دادههای بنیادی حاکی از ارزشمندی ذاتی آن دارایی یا سهام ماند.

عکس ۳– روند خنثی

نقش بازههای زمانی (time frame) در تحلیل روندها

دقت داشته باشید که در بررسی و تشخیص روندهای صعودی و نزولی قیمت در تحلیل تکنیکال، بازهی زمانیِ تحلیل (time frame)، تفسیرهای بسیار متفاوتی ایجاد خواهد کرد و هرکدام مخاطبان متفاوتی خواهد داشت. مثلاً بررسی قیمت یک دارایی، سهام، ارز یا هر نوع اوراق بهاداری، در بازهی زمانی ۵ یا ۱۰ ساله، مورد استفادهی سرمایهگذارانی با افق زمانی طولانی مدت (long time horizon) است، درحالیکه سرمایهگذاران با افق سرمایهگذاری کوتاهتر (short time horizon) ممکن است از نمودارهایی با بازهی زمانی کوتاهتر استفاده کنند، بنابراین خط روندهای متفاوتی رسم کنند و تجزیهوتحلیلهای متفاوتی از آن خط روندها بهدست آورند. در زیر نمونهی دو تحلیل متفاوت را از یک سهم مشابه، با دو خط روند قیمت در بازهی زمانی کوتاهمدت و بلند مدت مشاهده مینمایید.

عکس ۴- نقش بازهی زمانی در تحلیل تکنیکال

محدودهی حمایت (support) و مقاومت (resistance) در تحلیل تکنیکال

دو مفهوم مرتبط با موضوع روندها در تحلیل تکنیکال، مفاهیم «حمایت» و «مقاومت» هستند. در ادامه به تعریف هرکدام خواهیم پرداخت:

محدودهی حمایت به عنوان محدودهای از طیف کمترین قیمتها تعریف میشود که بر مبنای دادههای تکنیکال و سوابقی که در گذشته ثبت گردیده، انتظار میرود قیمت از این محدوده پایینتر نرود؛ بدین ترتیب اگر قیمت در این محدوده واقع شود دو احتمال وجود خواهد داشت: یا فعالیت خرید توسط سرمایهگذاران صورت میگیرد و روند کاهش بیشتر قیمتها متوقف خواهد شد؛ یا چنین اتفاقی صورت نمیپذیرد یعنی سرمایهگذاران احساس کنند ارزش ذاتی این سهم یا دارایی حتی بهاندازهی پایینترین قیمت (در محدودهی حمایت) هم نیست و اقدام به سرمایهگذاری نمیکنند، در نتیجه ادامهی این روند کاهشی به اصطلاح منجر به شکستهشدن محدودهی حمایت و ریزش قیمتها خواهد شد.

برعکسِ این مفهوم محدودهی مقاومت است که در آن بر اساس تاریخچهی قیمتها، انتظار میرود قیمت در همین سقف متوقف شده، بالاتر از آن را تجربه نکند. در محدودهی مقاومت، آغاز فعالیت فروش موجب توقف افزایش بیشتر قیمتها خواهد شد، یعنی اینجا نقطهای است که معاملهگران و سرمایهگذاران بر اساس دادههای تکنیکال یا بنیادی، ارزش آن سهم یا دارایی را بیش از آن نمیدانند و اعتقادی به بالاتر رفتن قیمت ندارند. اما اگر برعکس چنین موضوعی رخ دهد و دارندگان ارزش ذاتی سهم یا دارایی را بیش از این سقف برشمارند و اقدام به فروش نکنند، تقاضا نسبت به عرضه بیشتر شده، سقف مقاومت قیمت شکسته خواهد شد.

بهطور خلاصه روانشناسی موجود در پسِ مفاهیم حمایت و مقاومت این است که سرمایه گذاران در مورد قیمت دارایی یا اوراق بهادار و توقف خرید یا فروش در آن قیمت، به اجماعی جمعی رسیدهاند. برای ترسیم سطوح حمایت و مقاومت (support and resistance levels) میتوان از خطوط شیبدار مانند خطوط روند، یا خطوط افقی استفاده نمود.

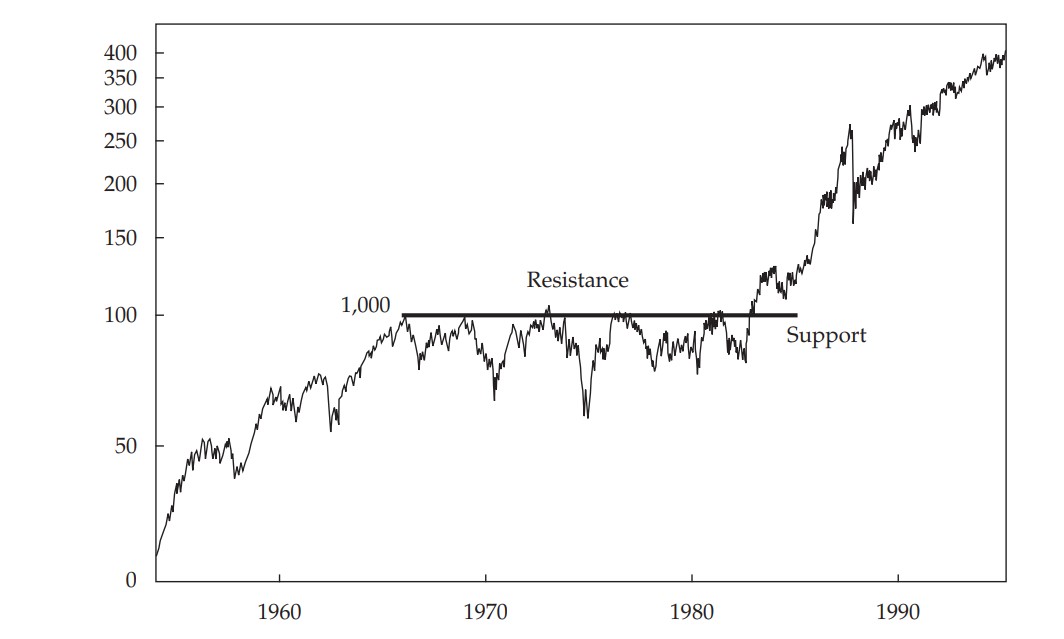

اصل قطبیت: تبدیل سطح مقاومت به حمایت و حمایت به مقاومت

یک اصل کلیدی در مفهوم حمایت و مقاومت به عنوان یکی از مفاهیم تحلیل تکنیکال، تغییر در اصل قطبیت (polarity principle) است که بیان میکند زمانی که یک سطح حمایتی شکسته شود، همان نقطه به یک سطح مقاومت تبدیل خواهد شد. همین امر برای سطوح مقاومت نیز صادق است، یعنی پس از شکسته شدن یک سطح مقاومت و بالاتر رفتن قیمت از آن، همان محدوده به سطح پشتیبانی روند بعد از شکست تبدیل میشود.

به عنوان مثال، اگر قیمت یک سهم در یک دورهی زمانی طولانی، هرگز از ۱۰۰۰ تومان بالاتر نرفته و هر بار که به این محدوده نزدیک شده، شروع به کاهش نموده است این قیمت محدودهی مقاومت قیمت آن سهم نامیده میشود؛ اما در نهایت وقتی یکبار قیمت به میزان قابل توجهی از این سطح عبور میکند، از این پس محدودهی ۱۰۰۰ تومان به سطح حمایتی برای قیمت آن سهم تبدیل می شود، یعنی انتظار بر این است که دیگر هیچوقت این سهم، قیمتی پایینتر از ۱۰۰۰ تومان را تجربه نکند.

عکس ۵- اصل قطبیت

تأثیر علل روانشناختی بر سطوح مقاومت و حمایت در تحلیل تکنیکال

اعداد سطوح حمایت و مقاومت معمولاً اعدادی رُند هستند. مثلاً مطالعهی سطوح حمایت نشان میدهد که سرمایه گذاران برخی از اعداد خاص را برای سرمایهگذاری جذاب می دانند و روی آن سطح حاضر به خرید هستند، حتی اگر قیمت در پی یک کاهش شدید به آن عدد رسیده باشد و احتمال کاهش بیشتر هم وجود داشته باشد؛ همچنین است برای سطوح مقاومت، مثلاً روی برخی اعداد خاص، سرمایه گذاران مایل به خرید نیستند، حتی اگر قیمت طی یک روند صعودی به آن عدد رسیده باشد و شواهد حاکی از ادامهی روند صعودی باشد.

این واقعیت که برخی معاملهگران تمایل به خرید یا فروش روی برخی اعداد رُند دارند، قویاً حاکی از آن است که احساسات انسانی در تعیین سطوح حمایت و مقاومت تأثیرگذار است. یکی از مشهورترین نمونههای تاریخی تبدیل سطح مقاومت به سطح حمایت مربوط به زمانی است که قیمت سهام شرکت DJIA در سال ۱۹۸۲ از مرز ۱۰۰۰ دلار عبور کرد، همانطور که در شکل زیر نشان داده شده است میبینیم پیش از آن نقطهی ۱۰۰۰ دلار سالها بهعنوان نقطهی مقاومت تثبیت شده بود و برای مدت طولانی قیمت تفاوت چشمگیری بالاتر از آن را تجربه نکرده بود، اما پس از شکست این محدودهی مقاومت در سال ۱۹۸۲، نوسانات قیمت به گونهای رخ داد که در سال ۱۹۸۴ محدودهی ۱۰۰۰ دلار به عنوان یک سطح حمایتی عمل کرد و دیگر هرگز قیمت به پایینتر از آن نزول نکرد.

نتیجهگیری

همانگونه که اشاره شد، هرگاه قصد ورود به یک معامله، ماندن در آن یا خروج از آن را داشتید علاوه بر بررسی ارزش ذاتی یک سهم یا دارایی که حاصل دادههای تحلیل بنیادی است و نیز بررسی شرایط کلی بازار بر اساس اخبار اقتصادی و سیاسی، در بررسی روند قیمتها و پیشبینی رفتار بازار در آینده بر اساس تاریخچهی قیمتها (دادههای تحلیل تکنیکال)، باید موضوعات فرهنگی و روانشناسی جامعهی هدف را نیز برای شناسایی رفتار جمعی افراد، مد نظر قرار دهید، زیرا این عوامل بر ایجاد عرضه و تقاضای غیرواقعی و در نتیجه تغییر هیجانی قیمتها اثرگذارند.

تلاش کنید از بازههای زمانی مناسب برای بررسی روندها استفاده کنید، هرچه قیمتها را در بازههای زمانی بزرگتری بررسی کنید روندها را درستتر مشاهده خواهید کرد و تفسیرها منطقیتر خواهند بود؛ از بررسی روند قیمتها در بازههای کوتاه بپرهیزید زیرا ممکن است آنچه میبینید فقط ریزموجهای مینور از یک روند ماژور باشند و شما را در تفسیر به اشتباه بیندازند.

نکتهی پایانی

در پیشبینی روند قیمتها زیادهروی نکنید چون همهی عوامل مؤثر بر آنها برای شما قابل مشاهده و مطالعه نیستند؛ برای تشخیص بالاترین سقف قیمت برای خروج در هنگام روند صعودی منتظر سیگنال آغاز روند نزولی نمانید، زیرا در چنین شرایطی همه فروشنده خواهند بود؛ بهترین رویکرد آن است که هرجا نسبت به نقطهی ورود خود سود معقولی کسب کردید، خارج شوید و به سود حاصلشده قانع باشید؛ بدین ترتیب همیشه بر موج سود منطقی سوار خواهید بود و کمتر دچار ضرر میشوید.

هنگام روند نزولی هم باید به حد ضرر توجه داشت، زیرا در چنین شرایطی سهامداری یا نگهداشت دارایی اشتباه است و نه تنها شما را متحمل ضرر از دست دادن سود، بلکه متحمل متضرر شدن از اصل سرمایه یا بلوکه شدن سرمایهتان در دارایی یا سهمی میکند که شاید برای مدتهای طولانی قابلیت فروش آن را از دست داده، مشمول بیارزش شدن سرمایهتان در برابر نرخ تورم شوید.

در پایان برای یادگیری مباحث تخصصیتر تحلیل تکنیکال از شما دعوت میکنیم با مشاهدهی ویدئوهای آموزشی تحلیل تکنیکال و مطالعهی مقالات آتی آکادمی دانایان بهتدریج با مباحث تخصصی این حوزه آشنا شده، در سرمایهگذاریهای خود حرفهایتر عمل کنید.

2 دیدگاه

در رابطه با رمزارزها هم لطفا مطالب آموزشی بزارین.

در دستهبندی مقالات میتوانید وارد قسمت رمزارزها شوید و آخرین مقالات آکادمی دانایان را مطالعه کنید.