در فرایند تجزیه و تحلیل صورتهای مالی، یکی از ابزارهای کمککننده نسبتهای مالی هستند که انواع متنوعی دارند. یکی از انواع نسبتهای مالی، نسبت بازده داراییها یا همان ROA است. این نسبت برای مقایسهی شرکتها با یکدیگر از کاربرد بسیار بالایی برخوردار است. بهطور مثال شرکتی را با خالص درآمد ۲۰ میلیون تومان تصور کنید. میدانیم که ارزش داراییهای این شرکت ۵۰ میلیون تومان است. در طرف دیگر شرکتی مشابه با سود مشابه وجود دارد که ارزش داراییهای این شرکت ۱۰۰ میلیون تومان است. کدام شرکت برای سرمایهگذاری مناسبتر است؟

مفهوم بازده دارایی به شما در پاسخدادن به این سؤال کمک میکند. در ادامه قصد داریم با مفهوم بازده دارایی بهاختصار ROA آشنا شده و ضمن بیان فرمول محاسبهی ROA اهمیت این مفهوم در تشخیص سودآوری شرکتها را بررسی کنیم.

بازده دارایی به اختصار ROA چیست؟

برای داشتن مقایسهی بهتر بین شرکتهای مختلف و همینطور داشتن انتخابهای بهینهتر در خصوص تصمیات سرمایهگذاری، باید پیش از مقایسه به نوعی شرکتها را همسنگ و هممعیار کنیم. بهطور مثال انتظار سودآوری از یک شرکت با دارایی ۵۰۰ میلیارد تومانی نباید با انتظار سودآوری از یک شرکت با ۵۰ میلیارد تومان دارایی برابر باشد. بنابراین برای مقایسهی عملکرد این دو شرکت در خصوص استفاده از داراییها به جهت تحقق سود به سراغ نسبت ROA خواهیم رفت.

مفهوم و اصطلاح بازده دارایی نسبتی مالی است که نشان میدهد یک شرکت نسبت به داراییهایش چقدر سودآور است. این نسبت مالی به سرمایهگذاران و تحلیلگران بازارهای مالی کمک میکند تا میزان سوددهی یک شرکت نسبت به داراییهایش را به دست آورند.

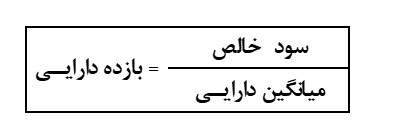

یا بهعبارتدیگر این نسبت مالی نشان میدهد که یک شرکت برای ایجاد سود تا چه اندازهای از داراییهایش استفاده میکند. این شاخص بهصورت درصدی و از تقسیم سود خالص به مجموع داراییهای شرکت به دست میآید.

محاسبه بازده دارایی

همانطور که بیان شد، بازده دارایی از تقسیم درآمد خالص بر مجموع یا میانگین داراییهای یک شرکت به دست میآید و سپس بهصورت درصد محاسبه میشود. سود خالص یک شرکت از صورت سود و زیان آن شرکت بهدستآمده و داراییهای آن شرکت را از ترازنامه آن شرکت میتوان یافت.

ازآنجاییکه کل دارایی یک شرکت یک آیتم از اقلام صورت وضعیت مالی یا ترازنامه است، به واسطهی تفاوتهای ماهوی آن با اقلام صورت سود و زیان، هرگاه در نسبتهای مالی یک آیتم از صورت سود و زیان و یک آیتم از صورت وضعیت مالی باشد، میبایست آیتم ترازنامهای را به صورت میانگین لحاظ کنیم. حسابهای صورت سود و زیان مربوط به یک بازه هستند درحالیکه حسابهای ترازنامهای مربوط به مقطعی از زمان هستند. مثال رایج در این زمینه آن است که ترازنامه یا صورت وضعیت مالی به مثابه یک عکس و صورت سود و زیان مانند یک فیلم است. در این خصوص در مقالهی نسبتهای مالی توضیحات بیشتری ارائه شده است.

این معیار میتواند در بررسی مدیریت کارآمد یک شرکت به شما کمک کند. درواقع این شاخص نشان میدهد که آیا یک مدیر از داراییهای شرکت بهصورت کارآمد و در جهت سوددهی استفاده میکند یا خیر؟

در مثال قبل بازده داراییهای شرکت اول ۴۰ درصد و بازده داراییهای شرکت دوم با ۱۰۰ میلیون تومان دارایی ۲۰ درصد است. این اعداد نشان میدهند که شرکت دوم با سود خالص ۲۰ میلیون تومان و دارایی ۵۰ میلیونتومانی عملکرد بهتری در زمینه سرمایهگذاری داراییهای خود دارد و شرکت دوم با ۲۰ میلیون تومان سود خالص و ۱۰۰ میلیون تومان دارایی، عملکرد ضعیفتری داشته است.

بازده دارایی (ROA)

درآمد خالص شامل مبالغی است که یک شرکت پس از کسر تمام هزینههای خود در طول یک دوره مالی معین به دست میآورد. سود پرداختنی، مالیات پرداختنی، و کلیه هزینههای عملیاتی و غیرعملیاتی هزینههایی هستند که باید از درآمد کسر شده تا درآمد خالص یا همان سود خالص به دست آید.

از جمله هزینههای عملیاتی میتوان به بهای تمام شده کالای فروش رفته، هزینههای سربار تولید، استهلاک تجهیزات و هزینههای بازاریابی اشاره کرد. همچنین درآمدهای اضافی ناشی از سرمایهگذاریها و درآمد حاصل از فروش تجهیزات و داراییهای ثابت به درآمد خالص اضافه میشوند.

اهمیت بازده دارایی (ROA)

شاخص بازده دارایی یکی از نسبتهای مهم مالی در تحلیل سودآوری یک شرکت است. در واقع ROA بالاتر نشاندهنده ی مدیریت بهتر یک شرکت، در نحوهی سودآوری خود است. درحالیکه ROA پایینتر درباره مدیریت ناکارآمد در تخصیص داراییهای یک شرکت هشدار میدهد.بنابراین استفاده از نسبت ROA برای سرمایهگذاران بسیار پرکاربرد خواهد بود.

از دیگر کاربردها و اهمیت بازده دارایی یافتن فرصتهای خرید سهام برای سرمایهگذاران است. سرمایهگذاران با محاسبه بازده دارایی میتوانند چندین شرکت مشابه را باهم مقایسه کرده و بهترین شرکت را برای سرمایهگذاری برگزینند.

همچنین مقایسهی این نسبت در یک شرکت با متوسط صنعتی که شرکت مدنظر در آن فعال است نیز میتواند دیدگاه مناسبی به تحلیلگران در خصوص وضعیت یک شرکت خاص در قیاس با سایر شرکتهای فعال در آن صنعت ارائه دهد. در این خصوص در ادامه توضیحات بیشتری را ارائه خواهیم داد.

بهترین بازدهی دارایی (ROA)

بازدهی دارایی یک شرکت به صنعتی که آن شرکت در آن فعالیت میکند بستگی دارد. بازدهی دارایی برای یک شرکت تولیدی و یک شرکت خدماتی و فناوری دارای تفاوتهایی است و مقایسهی آنها با یکدیگر مقایسهی صحیحی نخواهد بود؛ بنابراین بازدهی دارایی یک شرکت را بهتر است با بازدهی دارایی قبلی همان شرکت یا شرکتهای مشابه در همان صنعت مقایسه کرد.

هرچه عدد بهدستآمده از محاسبه نرخ بازدهی دارایی بیشتر باشد، بهرهوری دارایی در آن شرکت بیشتر است. چنانچه نرخ بازدهی دارایی بیشتر از ۵ درصد باشد، خوب در نظر گرفته مشود و چنانچه بیش از ۲۰ درصد باشد، نرخ بازدهی دارایی آن شرکت عالی است. بااینحال برای ارزیابی عملکرد یک شرکت تنها به یک نسبت مالی مانند نرخ بازدهی دارایی نمیتوان اتکا کرد و برای یک تحلیل صحیح از وضعیت مالی یک شرکت سایر نسبتهای مالی را نیز باید در نظر گرفت.

محاسبه ی بازده دارایی (ROA) چه معایب و محدودیتهایی دارد؟

یکی از محدودیتهای استفاده از این شاخص این است که نمیتوان از آن برای مقایسهی شرکتهای همهی صنایع استفاده کرد. همانطور که میدانید شرکتهای هر صنعت خاص، پایههای دارایی متفاوتی نسبت به صنعت دیگر دارند؛ بنابراین از این شاخص نمیتوان برای مقایسهی یک شرکت تولیدی با یک شرکت خدماتی استفاده کرد.

تفاوت بازده دارایی (ROA) با بازده حقوق صاحبان سهام

بازده دارایی و بازده حقوق صاحبان سهام، میزان استفاده ی یک شرکت از منابع خود را مشخص کرده و اندازهگیری میکنند. از تفاوتهای این دو نسبت میتوان به محاسبه ی بدهیها در این دو نسبت مالی اشاره کرد. بازده حقوق صاحبان سهام بدهیها را در نظر نمیگیرد و مفهوم بازده دارایی شامل بدهیها و حقوق صاحبان سهام میشود و این دو نسبت از این نظر باهم تفاوت دارند. در خصوص نسبت بازدهی حقوق صاحبان سهام یا همان ROA در مقالهای جداگانه توضیحاتی ارائه شده است.

جمعبندی پیرامون بازده دارایی (ROA)

نرخ بازدهی دارایی یا ROA، یکی از نسبتهای مالی مهم در تحلیل عملکرد شرکتها و مدیران آنها است. این نسبت سودآوری شرکت را نسبت به داراییهای آن شرکت نشان میدهد و از اینجهت برای سرمایهگذاران حائز اهمیت است. برای بررسی عملکرد مدیران شرکتها نیز میتوان از این نسبت استفاده کرد.

بدین صورت که هرچه نرخ بازدهی داراییهای یک شرکت بالاتر باشد، میتوان نتیجه گرفت که مدیران از داراییهای شرکت به نحوی کارآمد و مفید برای شرکت استفاده کردهاند. این نرخ از تقسیم خالص درآمد یا سودخالص شرکت بر کل داراییهای شرکت به دست میآید. نکات مهم محاسبه ی این نسبت عبارتاند از:

- شرکت موردنظر یا با نرخ بازدهی دارایی همان شرکت درگذشته مقایسه شود یا با شرکتی در همان صنعت.

- یک نسبت مالی مانند نرخ بازدهی دارایی برای تحلیل شرکتها کافی نیستند و باید از چندین نسبت مالی در تحلیل یک شرکت استفاده کرد.

3 دیدگاه

سلام

چطور ROA بالای ۵% خوب حساب میشود در حالی که همان داریی را اگر نقد کنیم و اوراق بخریم حدود ۲۸% بازده دارد ؟

سلام؛

ROA پنج درصدی لزوما ROA مناسبی نیست و در حال حاضر هم این عدد برای برخی صنایع که وضع خوبی ندارند وجود دارد. شرکتها تا زمانی که درآمدشان بخشی از هزینهی ثابت را پوشش میدهد باید به تولید ادامه دهند. در برخی موارد توقف تولید با برخی محدودیتها همراه است

اغلب در نوشته ها غلط های تایپی وجود داره که خواندن متن رو دشوار میکنه و گیج کننده هستند. مثال:

در توضیحات مربوط به بازده دارایی یا همان ROA و در قسمت محاسبه بازده دارایی جای شرکت اول و دوم جابه جا آمده. یا در این جمله : در خصوص نسبت بازدهی حقوق صاحبان سهام یا همان ROA در مقالهای جداگانه توضیحاتی ارائه شده است منظور ROE بوده نه ROA.

موارد مشابه در جاهای دیگه هم زیاد دیده میشه. متاسفانه