الگوی هارمونیک پروانه در تحلیل تکنیکال

تحلیلگران حرفهای از روشهای خلاقانهای برای موفقیت در بازارهای مالی استفاده میکنند. این روشها شامل شاخصها و الگوهایی است که میتوانند در تصمیمگیری معاملاتی به تحلیلگران کمک کنند. استفاده از الگوهای هارمونیک روشی حرفهای برای تبدیل شدن به یک معاملهگر حرفهای است. الگوهای هارمونیک شکلی از تحلیل تکنیکال هستند که با بهرهگیری از نسبتهای طلایی فیبوناچی و روابط هندسی خاص بین قیمت و زمان، برای تعیین اهداف قیمت و شناسایی نقاط بازگشتی نمودار مورد استفاده قرار میگیرند. خفاش، خرچنگ، کوسه، گارتلی و پروانه از رایجترین الگوهای هارمونیک هستند. الگوی هارمونیک پروانه یکی از پیشرفتهترین الگوهای بازگشتی است که در صورت استفاده بهموقع و صحیح، بسیار قابل اعتماد و دقیق خواهد بود.

الگوی پروانه چیست؟

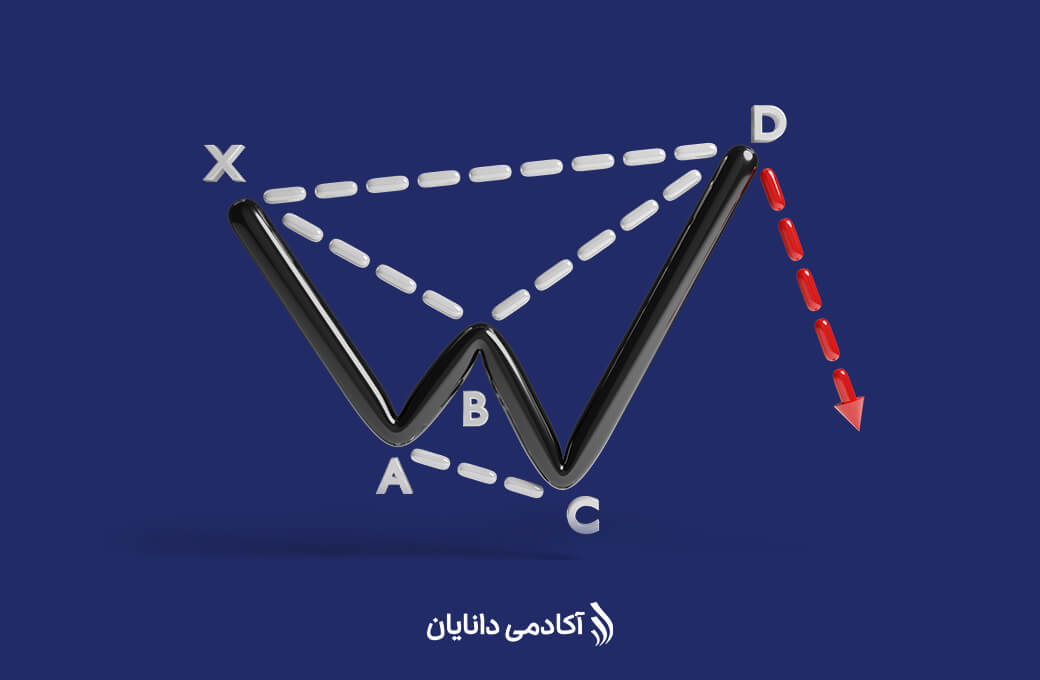

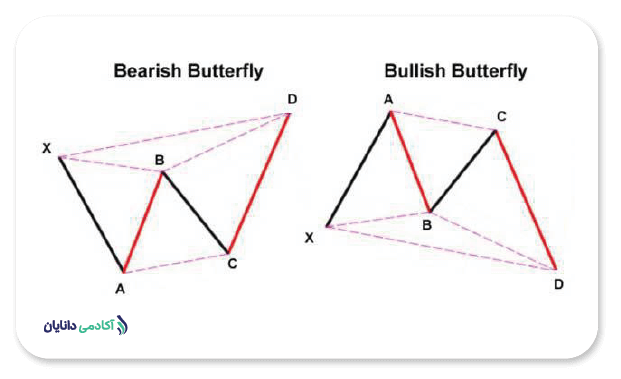

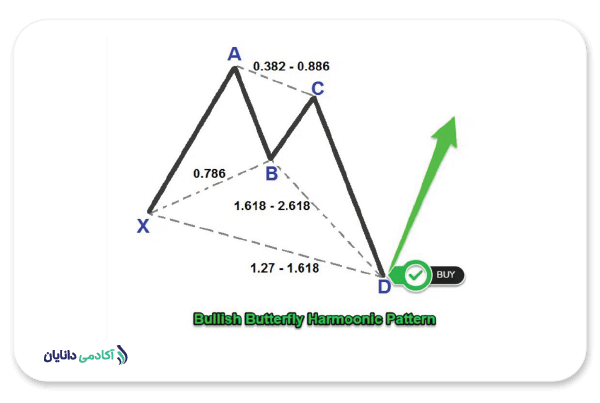

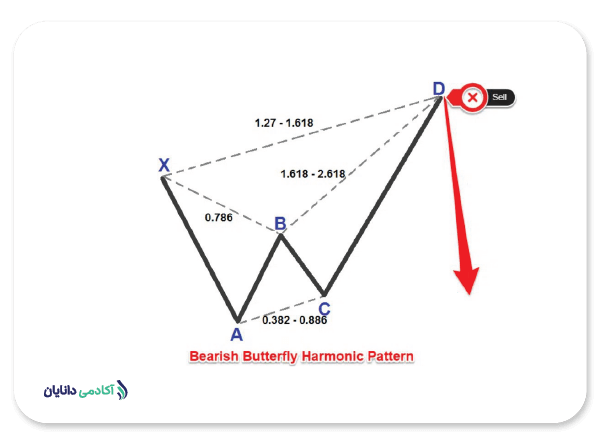

الگوی هارمونیک پروانه (Butterfly Harmonic Pattern)یکی از الگوهای تحلیل تکنیکال است که بر پایهی نسبتهای فیبوناچی و قوانین هندسی شکل میگیرد. این الگو معمولاً بهعنوان یک الگوی بازگشتی شناخته شده و به تصمیمگیری در مورد تغییر جهت حرکت و همچنین تعیین اهداف قیمت (Target Price) کمک میکند. الگوی پروانه به دو دستهی صعودی و نزولی تقسیم میشود. الگوی پروانه صعودی در پایان یک روند نزولی تشکیل و سیگنال خرید صادر میکند و ساختار آن شبیه به حرف انگلیسی M است. در مقابل، الگوی پروانه نزولی در پایان یک روند صعودی تشکیل و سیگنال فروش صادر میکند و ساختار آن شبیه حرف انگلیسی W است.

مطلب پیشنهادی: پولبک چیست؟

ساختار الگوی پروانه

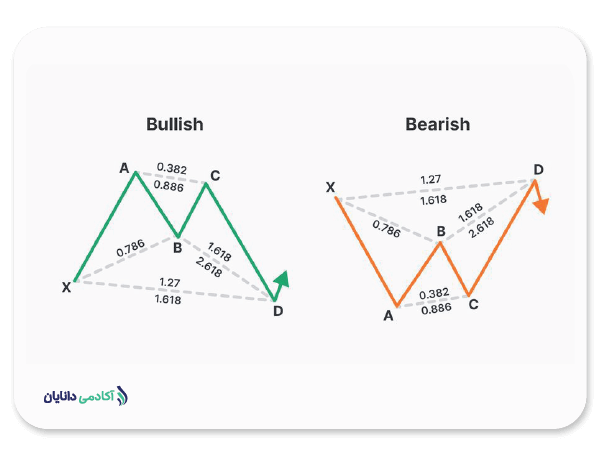

الگوی پروانه از پنج نقطهی کلیدی تشکیل شده است: X، A، B، C و D که براساس نسبتهای فیبوناچی و قوانین هندسی مشخص میشوند.

پایه XA: حرکت اولیه از نقطهی X به A با استفاده از نسبتهای فیبوناچی.

پایه AB: حرکت از نقطهی A به B با استفاده از نسبتهای فیبوناچی؛ این حرکت معمولاً به عنوان «ساق پروانه» شناخته میشود. (نقطهی B معادل ۷۶.۸ درصد اصلاح پایهی XA است.)

پایه BC: حرکت از نقطهی B به C با استفاده از نسبتهای فیبوناچی؛ (نقطهی C معادل ۳۸.۲ تا ۸۸.۶ درصد اصلاح پایهی AB است.)

پایه CD: حرکت از نقطهی C به D؛ این حرکت نیز با استفاده از نسبتهای فیبوناچی شناخته میشود. (نقطهی D معادل ۱۲۷.۲ تا ۱۶۱.۸ درصد اصلاح پایهی XA است.)

لازم به ذکر است، خط BC از XA تجاوز نمیکند. همچنین، معمولاً نقطهی D بهعنوان نقطهی بازگشت روند و شروع یک روند جدید در نمودار قیمت در نظر گرفته میشود.

نحوهی استفاده از الگوی پروانهی صعودی در تحلیل تکنیکال

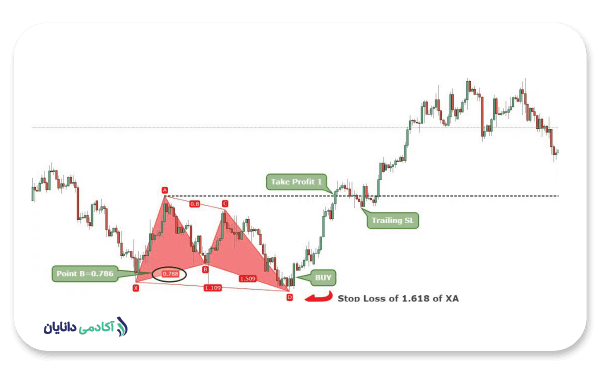

برای استفاده از الگوی بازگشتی پروانه صعودی باید نمودار قیمت را تحلیل کرده و یک الگوی صعودی پیدا کنید. با افزایش قیمت از نقطهی X به نقطهی A به پایهی XA یعنی موج اول شروع الگو، میرسیم. با یک اصلاح قیمت تا نقطهی B، موج یا پایهی AB تشکیل میشود. نقطهی B معادل ۷۶.۸ درصد اصلاح پایهی XA است. بعد از آن، با افزایش قیمت طی یک روند صعودی، به نقطهی C در نمودار خواهیم رسید. در نظر داشته باشید که قدرت موج BC نباید بیشتر از AB باشد. در واقع نقطهی C باید معادل ۳۸.۲ تا ۸۸.۶ درصد اصلاح پایهی AB باشد. همچنین در نهایت طی یک روند نزولی و با کاهش قیمت، به نقطهی D در نمودار میرسیم. نقطهی D معادل ۱۲۷.۲ تا ۱۶۱.۸ درصد از اصلاح پایهی XA است. در این شرایط در نقطهی D سیگنال خرید صادر و انتظار شروع یک روند صعودی را داریم.

نحوهی استفاده از الگوی پروانهی نزولی در تحلیل تکنیکال

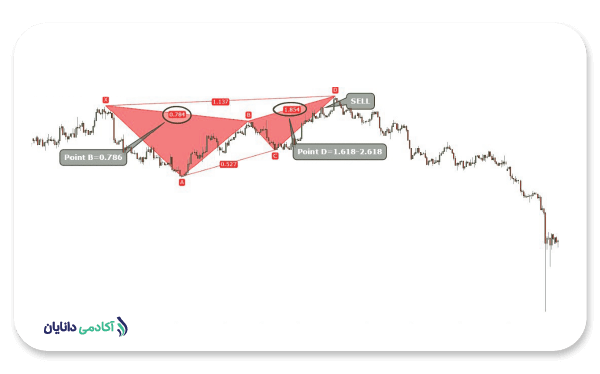

برای استفاده از الگوی بازگشتی پروانه نزولی باید نمودار قیمت را بررسی کرده و یک الگوی نزولی پیدا کنید. با کاهش قیمت از نقطهی X به نقطهی A به پایهی XA یعنی موج اول شروع الگو، میرسیم. با یک افزایش قیمت تا نقطهی B، موج یا پایهی AB تشکیل میشود. نقطهی B معادل ۷۶.۸ درصد اصلاح پایهی XA است. بعد از آن، با کاهش قیمت طی یک روند نزولی، به نقطهی C در نمودار خواهیم رسید. در نظر داشته باشید که قدرت موج BC نباید بیشتر از AB باشد. در واقع نقطهی C باید معادل ۳۸.۲ تا ۸۸.۶ درصد اصلاح پایهی AB باشد. همچنین در نهایت طی یک روند صعودی و با افزایش قیمت، به نقطهی D در نمودار میرسیم. نقطهی D معادل ۱۲۷.۲ تا ۱۶۱.۸ درصد از اصلاح پایهی XA است. در این شرایط در نقطهی D سیگنال فروش و انتظار شروع یک روند نزولی را داریم.

مزایا و محدودیتهای الگوی پروانه در تحلیل تکنیکال

الگوی پروانه بهعنوان یکی از ابزارهای ثابت و دقیق در تحلیل بازارهای مالی بهشمار میرود. با این حال، همواره باید به مزایا و محدودیتهای هر الگو نیز توجه ویژه داشت. در ادامه، مزایا و معایب استفاده از الگوی هارمونیک پروانه را بررسی میکنیم.

مزیت اصلی الگوی پروانه ارائهی سیگنالهای بسیار دقیق است.

الگوی پروانه با استفاده از نسبتهای طلایی فیبوناچی و قوانین هندسی، به صورت دقیق و منظم الگوها را شناسایی میکند. (این دقت بالا به سرمایهگذاران در تصمیمگیری معاملاتی کمک بزرگی میکند.)

توانایی شناسایی این الگو نیازمند تخصص و تجربه در تحلیل تکنیکال است.

ممکن است تشخیص الگوی پروانه برای معاملهگران مبتدی، پیچیده باشد. (تشخیص صحیح الگو مستلزم تسلط بر اصول هندسی و نسبتهای فیبوناچی است.)

ممکن است الگوی هارمونیک پروانه سیگنالهای معاملاتی کاذبی صادر کند. (معمولاً معاملهگران الگوی پروانه را با سایر ابزارهای تکنیکال ترکیب میکنند تا تائیدی بر سیگنالهای خرید و فروش باشد.)

مطلب پیشنهادی: بهترین اندیکاتور برای نوسانگیری چیست؟

سخن پایانی

الگوهای هارمونیک روش معاملاتی مهم و دقیقی برای معاملهگران در هر سطحی هستند؛ چرا که نقشی کلیدی در ارائه سیگنالهای معاملاتی دارند. الگوی هارمونیک پروانه نیز یکی از الگوهای بازگشتی محبوب در تحلیل تکنیکال است که به تصمیمگیری در مورد تغییر جهت حرکت بازار کمک میکند. با توجه به دقت هندسی و بهرهگیری از نسبتهای طلایی فیبوناچی، سرمایهگذاران میتوانند از این الگو جهت تشخیص نقاط بازگشتی نمودار و همچنین تعیین اهداف قیمت استفاده کنند. با این حال، حضور مهارت و تجربه در تحلیل الگو و مدیریت ریسک ضروری است تا استفادهی مؤثر از این الگو امکانپذیر باشد.