در دنیای تحلیل تکنیکال، الگوهای شمعی نقشی مهمی در کمک به معاملهگران برای شناسایی روندهای بازار و نقاط بازگشتی بازی میکنند. در میان تعداد بسیار زیاد الگوهای کندل استیک، الگوی مرد به دار آویخته از اهمیت ویژهای برخوردار است. این الگوی متمایز بهعنوان هشداری از تغییر روند احتمالی عمل کرده و در طیف گستردهای از بازارهای مالی مانند سهام، ارزهای دیجیتال و فارکس کاربرد دارد. در این مقاله به معرفی الگوی مرد به دار آویخته و نحوهی انجام معاملات آن میپردازیم.

الگوی مرد به دار آویخته چیست؟

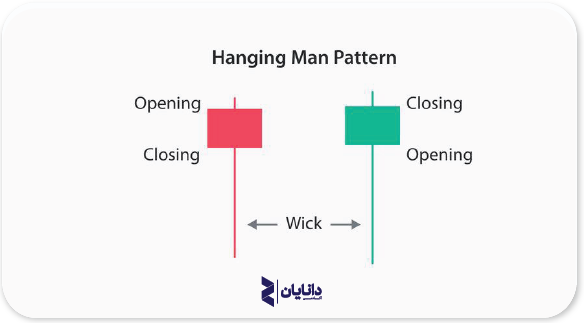

الگوی مرد به دار آویخته یا مرد دار آویز (Hanging Man) یک الگوی تک شمعی و بازگشتی است که در انتهای روند صعودی تشکیل شده و نشاندهندهی اتمام روند است. این الگو از یک شمع با بدنهی کوچک و یک سایه بلند پایینی تشکیل شده است که ظاهری شبیه الگوی چکش دارد. این کندل ممکن است سایه بالایی خیلی کوتاهی داشته یا فاقد سایه بالایی باشد. در حالت کلی رنگ بدنهی شمع مرد دارآویز مهم نیست، اما رنگ قرمز سیگنال معکوس قدرتمندتری است. نکتهای باید در نظر داشت این است که سایه یا فتیله پایینی شمع مرد دار آویخته باید حداقل دو برابر طول بدنه باشد.

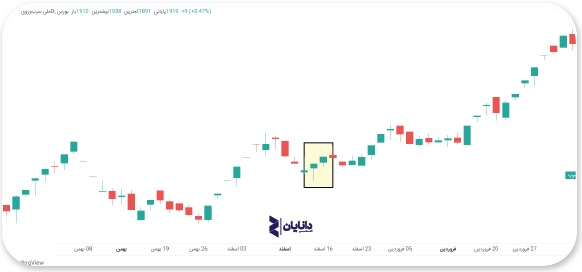

تصویر۱. نمای کلی الگوی مرد به دار آویخته

نحوهی شناسایی الگوی مرد دار آویز در نمودار

معمولاً معاملهگران برای شناسایی شکلگیری الگوی مرد دار آویز در نمودار قیمت، معیارهای زیر را دنبال میکنند:

• این الگو باید در یک روند صعودی مشخص رخ دهد.

• بدنهی شمع باید به بالاترین قیمت روز معاملاتی نزدیک باشد.

• طول سایهی پایینی باید حدقل دو برابر طول بدنه باشد.

• تشکیل یک کندل تائید بعد از کندل مرد به دار آویخته

• ظاهر شدن این الگو در نزدیکی خط مقاومت اعتبار آن را افزایش میدهد.

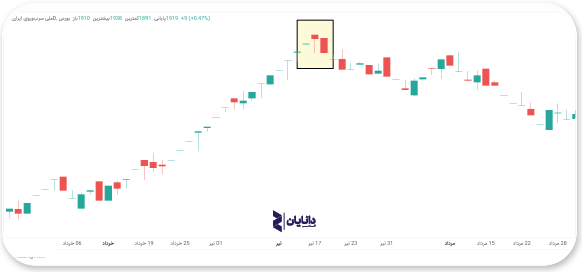

تصویر۲. شکلگیری الگوی مرد به دار آویخته در نمودار سهام یکی از شرکتهای حاضر در بورس ایران

روانشناسی الگوی مرد به دار آویخته در تحلیل تکنیکال

الگوی مرد به دار آویخته همانند دیگر الگوهای شمعی، نمایانگر احساسات فعلی بازار است. همانطور که گفته شد مرد دار آویخته در انتهای روند صعودی تشکیل شده و نشاندهندهی اتمام روند و شروع یک روند نزولی در بازار است. الگوی مرد به دار آویخته زمانی تشکیل میشود که تعادل بین خریداران و فروشندگان بازار دچار تغییر شده باشد. برای مثال، در نظر بگیرید که در یک روز معاملاتی سهم با قیمت بالا بازگشایی میشود، اما در ادامه خریدارانی که در طول روند صعودی کنترل بازار را در دست داشتهاند، قدرت خود را از دست داده و فشار فروش در حال افزایش است. این افزایش قدرت فروشندگان در بازار باعث ایجاد فتیله پایین و کاهش قابلتوجه قیمت سهم میشود. در واقع، سایهی پایینی نشاندهندهی این است که در طی روز معاملاتی، قیمت به حداقل مقدار خود رسیده است. در نهایت تمایل مجدد خریداران به سهم باعث افزایش قیمت تا نزدیکی قیمت آغازین معامله خواهد شد؛ بنابراین میتوان گفت شکل ظاهری مرد به دار آویخته ناشی از رفتار معاملهگران در بازار است.

اعتبار الگوی مرد دار آویز در تحلیل تکنیکال

الگوی دار آویز بهتنهایی قدرت تضمینکنندهای برای برگشت بازار ندارد و موفقیت استراتژی معاملاتی آن به تائید و تقویت الگو بستگی دارد. ذکر این نکته ضروری است که برای تائید الگو، باید به کندل بعدی توجه داشت. در صورتیکه پس از الگوی مرد دار آویز یک کندل مناسب در نمودار قیمت تشکیل شود -مثلاً یک کندل نزولی که زیر کندل دار آویز تشکیل شده باشد- میتوان با احتمال بیشتری نسبت به بازگشت بازار اظهارنظر و نسبت به فروش اقدام کرد. در تصویر شماره ۲ پس از تشکیل الگوی مرد دار آویز در انتهای روند، شاهد شکلگیری کندل ماروبوزوی نزولی هستیم که تاییدی بر چرخش روند به نزولی است.

همچنین در صورتیکه کندل بعدی بالاتر از کندل دار آویز تشکیل و بسته شود، میتوان نسبت به خرید اقدام کرد. همانطور که میدانید، این شرایط نمایانگر افزایش قدرت خریداران در بازار و ادامهی روند صعودی است. عوامل دیگری مانند طول سایهی پایینی، رنگ بدنه، حجم معاملات و محدودهی مقاومت نیز در اعتبار الگوی دار آویز موثر هستند.

تصویر۳. الگوی مرد به دار آویخته در میانه روند صعودی و تشکیل کندل مثبت بالاتر از آن که نشانهای بر ادامه روند فعلی است.

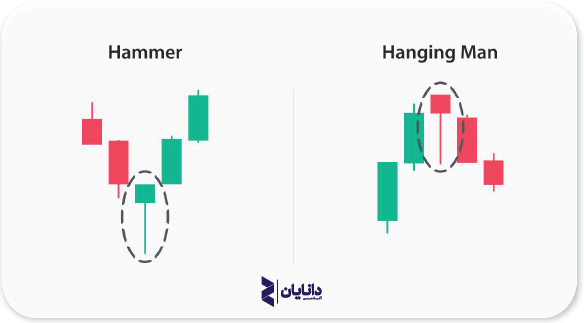

مقایسه الگوی مرد دار آویز و الگوی چکش

الگوی مرد دار آویز و الگوی چکش از نظر ظاهری دارای ساختار یکسانی در نمودار قیمت هستند؛ اما براساس جایگاه تشکیل، این الگوها در نمودار قیمت تفاوتهایی دارند که منجر به ارائه سیگنالهای متفاوت میشود. در ادامه به مقایسه این دو الگو میپردازیم:

الگوهای مرد دار آویز و چکش هر دو از یک شمع (که میتواند صعودی یا نزولی باشد) با بدنهی کوچک و سایهی بلند پایینی و سایهی کوتاه بالایی (که ممکن است وجود نداشته باشد) تشکیل شدهاند.

الگوی مرد دار آویز در پایان روند صعودی تشکیل میشود و نشاندهندهی پایان روند و شروع یک روند نزولی جدید است. در حالیکه الگوی چکش در یک روند نزولی رخ میدهد و نشاندهندهی بازگشت احتمالی صعودی قیمت است. هر دو الگوی مرد دار آویز و چکش به تائید حرکتهای بعدی قیمت نیاز دارند. آنها باید در چارچوب روند کلی بازار و سایر شاخصهای تکنیکالی مورد بررسی قرار گیرند.

تصویر شماره۴. مقایسه الگوی مرد دار آویز و الگوی چکش

مزایا و محدودیتهای الگوی مرد به دار آویخته

الگوی مرد به دار آویخته نیز مانند هر ابزار دیگری در تحلیل تکنیکال، دارای مزایا و محدودیتهایی است که شناخت آنها تحلیل بازار را راحتتر میکند. در ادامه به مزایا و محدودیتهای الگوی مرد دار آویز اشاره میکنیم:

-

- به دلیل شکل ظاهری متفاوت الگوی مرد به دار آویخته، تشخیص آن در نمودار قیمت بسیار آسان است.

- نقطهی قوت بارز الگوی مرد به دار آویخته این است که نشانهی واضحی برای تغییر جهت بازار است.

- این کندل در بازارهای نوسانی کاربرد بسیاری دارد. (در بازارهای نوسانی شاخص قدرتمندی برای تصمیمگیری وجود ندارد و الگوی مرد به دار آویخته به شناسایی بهترین زمان برای ورود یا خروج کمک بزرگی میکند.)

- الگوی مرد به دار آویخته به تائید سایر ابزارهای تحلیل تکنیکال برای کاهش احتمال خطا نیاز دارد.

- ممکن است الگوی مرد به دار آویخته در بازارهای آرام یا کم نوسان، ناکارآمد باشند.

سخن پایانی

الگوی مرد به دار آویخته یک الگوی شمعی قدرتمند است که نشاندهندهی اتمام روند صعودی و شروع روند نزولی در نمودار قیمت است. اغلب تحلیلگران این الگو را بهعنوان یک هشدار در نظر میگیرند که احتمالاً با تشکیل آن روند صعودی قبلی قدرت خود را از دست داده و آنها را به احتیاط و در نظرگرفتن معاملات کوتاهمدت ترغیب کند. همچنین الگوی مرد دار آویز بهتنهایی برای تصمیمگیریهای معاملاتی کافی نیست و ضروری است عوامل و نشانههای دیگری در تصمیمگیری گنجانده شوند.