در فرآیند تجزیهوتحلیل صورتهای مالی، یکی از صورتهای مالی حائز اهمیت، صورت جریان وجه نقد است. در ارتباط با دلایل اهمیت آن در مقالهی مربوط بهصورت جریان وجه نقد بهقدر کافی توضیحاتی داده شده است. صورت جریان نقد از سه بخش اصلی جریان وجوه نقد ناشی از فعالیتهای عملیاتی، جریان وجوه نقد ناشی از فعالیتهای سرمایهگذاری و جریان وجوه نقد فعالیتهای تأمین مالی تشکیل شده است. ما در این مقاله به سراغ جریانات نقدی فعالیتهای تأمین مالی رفته و سعی خواهیم کرد تا ضمن بیان تعریف و اجزای آن به نحوهی تحلیل و داشتن دیدگاه صحیح نسبت به آن کمک کنیم.

جریان نقدی حاصل از فعالیتهای تأمین مالی چیست؟

برای درک بهتر تعریف جریانات نقدی حاصل از فعالیتهای تأمین مالی این بحث را از پایه و اساس شرکتها آغاز میکنیم. شرکتهای سهامی به دو بخش سهامی خاص و سهامی عام تقسیم میشوند. در شرکتهای سهامی خاص امکان سرمایهگذاری برای تمام افراد وجود ندارد و همانطور که میدانیم این شرکتهای سهامی عام هستند که در بازار سهام حضور دارند.

شرکتهای سهامی عام، در ابتدای تأسیس نمیتوانند وارد بازار سهام شوند. پس حتی در این نوع از شرکتها نیز در زمان تأسیس عموم مردم نمیتوانند سهامدار شوند و صرفاً تعدادی از مؤسسین که در تأمین سرمایهی لازم نقش دارند، سهامدار آن شرکت هستند و در عمل تأمین مالی آن شرکت را از طریق سرمایه و حقوق صاحبان سهام انجام میدهند. برای ورود به بازار سهام، شرایط خاصی مطرح است که در حال حاضر مدنظر بحث ما نیست، اما توضیح بیشتر اقلام تأمین مالی که در صورت جریان وجه نقد حضور دارند از این مرحله به بعد آسانتر و ملموستر است.

به عبارت ساده، جریان نقدی ناشی از فعالیتهای تأمین مالی را میتوان جریان نقدی معاملاتی دانست که شامل بدهی، حقوق صاحبان و سود سهام است. هر فعلوانفعال نقدی که در شرکت صورت بگیرد و این سه آیتم را متأثر کند، جزئی از فعالیتهای تأمین مالی بوده است.

جذب سرمایه از طریق سرمایهگذاران جدید و شراکت با آنان و ورود پول نقد به شرکت در اثر ورود به بورس یا فرابورس، اتفاقی است که در بدو ورود شرکتهای سهامی عام به بازار سرمایه رخ میدهد و از طریق تغییر حقوق صاحبان سهام، جریانات نقدی فعالیتهای تأمین مالی را تحتتأثیر قرار میدهد.

اقداماتی نظیر جذب سرمایهگذار جدید، بازخرید سهمهای قبلی، خلق بدهی و استفاده از ظرفیت بانکی به وسیلهی جذب تسهیلات و همینطور نقل و انتقالات مالی مربوط به سود نقدی از جمله موارد فعالیتهای تأمین مالیاند که در ادامه درباره هر یک صحبت خواهیم کرد.

اقلام جریان وجوه نقد فعالیتهای تأمین مالی

در ادامه به تمام اقلامی که در فعالیتهای تأمین مالی صورت جریان وجه نقد آورده میشود، به همان ترتیبی که در گزارشهای مالی ملاحظه میکنیم، اشاره خواهیم کرد.

-

دریافتهای نقدی ناشی از افزایش سرمایه:

اولین آیتمی که در صورت مالی جریان وجوه نقد بهعنوان زیرمجموعهای از فعالیتهای تأمین مالی گزارش میشود، دریافتهای نقدی حاصل از افزایش سرمایه است. همانطور که میدانیم افزایش سرمایه حالتها و محلهای مختلفی دارد که افزایش سرمایه از محل تجدید ارزیابی داراییها، سود انباشته، آورده نقدی و مطالبات سهامداران از انواع آن هستند. اما طبیعتاً وقتی در فضای صورت جریان وجه نقد بحث میکنیم، در این آیتم افزایش سرمایههایی مطرح است که همراه با ورود پول نقد، همانند افزایش سرمایه از محل آوردهی نقدی سهامداران، باشد. مجموع پول نقد وارد شده در یک دورهی مالی از این طریق بهعنوان اولین رقم در جریان وجه نقد فعالیتهای تأمین مالی گزارش میشود.

-

دریافتهای نقدی حاصل از صرف سهام:

طبق قانون تجارت شرکت میتواند سهام جدید خود را برابر باارزش اسمی که در بازار سهام ایران معادل ۱۰۰۰ ریال است منتشر کند. همینطور شرکت میتواند علاوه بر ارزش اسمی مبلغی را بهعنوان ارزش اضافی از خریداران دریافت کند. دریافتهای نقدی ناشی از صرف سهام، تفاوت بین ارزش اسمی و وجه نقد دریافتی بابت هر سهم توسط شرکت است که بهعنوان دومین آیتم در بخش فعالیتهای تأمین مالی صورت جریان وجوه نقد آورده میشود. نکتهی قابلذکر آن است که این میزان ارزش اضافی با میزان سوددهی شرکت در طی دورههای مالی در ارتباط است.

-

دریافت و پرداختهای نقدی حاصل از فروش و خرید سهام خزانه:

برای توضیح این بخش بهتر است ابتدا به تعریفی ساده از سهام خزانه بپردازیم. سهام خزانه به عبارت ساده، سهام عادی یک شرکت سهامی عام است که مجدداً توسط همان شرکت خریداری شود. البته در کشورهای مختلف از جمله ایران بر اساس قوانین متعدد، نقلوانتقال سهام خزانه بنا بر دلایلی مثل عدم تقارن اطلاعات دارای محدودیتهایی است. چراکه اگر به شرکت اجازه داده شود بخش زیادی از سهام خود را در هر زمانی که تمایل داشت مجدداً بخرد یا بفروشد، به دلیل اطلاع بیشتر مدیران شرکت نسبت به سهامداران و کلیهی فعالین بازار سهام دربارهی آن شرکت مدنظر، ممکن است سبب زیان دیدن عدهی قابلتوجهی از سهامداران شود. اما به هر حال کلیهی نقل و انتقالات نقدی مربوط به خریدوفروش سهام خزانه به طور جداگانه در فعالیتهای تأمین مالی صورت جریان وجوه نقد آورده میشود.

-

دریافتهای نقدی حاصل از تسهیلات:

یکی از راههای تأمین مالی، خلق بدهی است. از مهمترین آیتمهای مربوط به خلق بدهی در تأمین مالی میتوان به دریافت تسهیلات از طریق بانکها، مؤسسات مالی و اعتباری و حتی سایر شرکتها اشاره کرد. این امر سبب ورود جریان نقد به شرکت میشود، اما برای اظهارنظر دربارهی مطلوب بودن یا نبودن آن باید به محل هزینه کرد این وجه نقد توجه شود. اگر این پول صرف امور جاری و یا پرداخت دستمزدها و … شود، نمیتواند چندان جالب باشد چراکه در آینده هزینههایی را بهعنوان هزینه بهره به شرکت تحمیل خواهد کرد. اما اگر صرف امور توسعهای شود که در نهایت سود شرکت را نیز تحتتأثیر قرار دهد و توانایی پوشش هزینه بهره را نیز داشته باشد، آنگاه میتوان آن را امری مثبت ارزیابی کرد.

-

پرداختهای نقدی بابت تسهیلات:

پرداختهای نقدی بابت تسهیلات به معنای اعطای وام به سایر اشخاص حقیقی یا حقوقی نیست چراکه در آن صورت بهعنوان فعالیتهای سرمایهگذاری لحاظ خواهد شد. این آیتم از فعالیتهای تأمین مالی به منزلهی بازپرداخت تسهیلات اخذ شده است که به دو بخش پرداختهای بابت اصل تسهیلات و پرداختهای بابت سود تسهیلات تقسیمبندی میشود. این بخش تحت عنوان هزینههای مالی ممکن است تأثیرات سنگین و قابلتوجهی بر سود گذاشته و حتی در برخی از مواقع در فرآیند محاسبهی سود خالص، سود عملیاتی پس از کسر هزینههای مالی و سایر هزینهها تبدیل به زیان خالص شود.

-

دریافتهای نقدی حاصل از انتشار اوراق مشارکت:

اوراق مشارکت، اوراق بهاداری است که شرکتها برای تأمین مالی از طریق خلق بدهی از آنها استفاده میکنند. این اوراق دارای سررسیدهای معین بوده و طرح و پروژههای مدنظر نیز در آنها قید میشود و غالباً ضامن سوددهی نیز دارند. میزان سود تصور شده برای آنها عمدتاً قدری بیشتر از سود سپرده بانکی است. حال اگر شرکت به انتشار اوراق مشارکت برای طرح و پروژه خاصی اقدام کند، عواید نقدی ورودی به شرکت در فعالیتهای تأمین مالی صورت جریان وجوه نقد لحاظ خواهد شد.

-

پرداختهای نقدی بابت اوراق مشارکت:

این پرداختهای نقدی به دو بخش پرداخت بابت اصل اوراق و پرداخت بابت سود اوراق تقسیمبندی میشوند. پرداختهای بابت سود در بازههای مختلف انجام میشود و پرداخت بابت اصل اوراق نیز در زمان سررسید شدن آن باید صورت بگیرد.

-

دریافت و پرداختهای نقدی مربوط به اوراق خرید دین:

برای توضیح این بخش بهتر است ابتدا خرید دین را توضیح دهیم. خرید اوراق و اسناد تجاری به قیمت کمتر از قیمت اسمی را خرید دین میگویند. مهمترین نکته برای شرط صحت خرید دین آن است که این دین و بدهی، صوری و برای فرار از ربا نبوده باشد و نتیجهی فعالیت اقتصادی باشد که البته این موضوع خارج از بحث ما است. شرکت از طریق انتشار اوراق خرید دین به تنزیل مطالباتش و نقد شدن زودتر آنها کمک میکند. به این اوراق سود تعلقگرفته و هنگام انتشار معادل پول نقد ورودی و هنگام بازپرداخت معادل اصل و سود پرداختی آن محاسبه و در فعالیتهای تأمین مالی صورت جریان وجه نقد آورده میشود.

-

پرداختهای نقدی بابت اجارهی سرمایهای:

پرداختهای نقدی بابت اجارهی سرمایهای در دو بخش پرداخت بابت اصل اقساط اجارهی سرمایهای و پرداخت بابت سود اجارهی سرمایهای به طور جداگانه آورده میشوند. البته این آیتم معمولاً ارقام چندان با اهمیتی را گزارش نمیکند.

-

پرداختهای نقدی بابت سود سهام:

آخرین و یکی از مهمترین اقلام بخش فعالیتهای تأمین مالی، پرداختهای نقدی بابت سود سهام است. این آیتم در واقع همان سود نقدی تصویب شده در مجمع است که بین سهامداران توزیع میشود و چون بر خروج پول دلالت دارد با علامت منفی و یا داخل پرانتز در صورت جریان وجه نقد لحاظ میشود.

بدین ترتیب تمامی اقلام مربوط به فعالیتهای تأمین مالی محاسبه میشوند و پس از تجمیع آن با جریان نقد عملیاتی و سرمایهگذاری و همینطور لحاظ تأثیر تغییرات نرخ ارز به انضمام مانده موجودی نقد ابتدای دورهی مالی، به عدد مانده موجودی نقد در پایان دورهی مالی دست پیدا میکنیم.

تحلیل و اهمیت جریان وجوه نقد فعالیتهای تأمین مالی

بدون شک تأمین مالی و نحوهی انجام آن، یکی از مسائل اصلی هر کسبوکاری است. برخی از شرکتها ممکن است تمایل به تأمین مالی از طریق حقوق صاحبان سهام داشته باشند و برخی دیگر استفاده از اهرم بدهی را ترجیح دهند و این وابسته به دیدگاه مدیران و تصمیمگیرندگان شرکت است. برای تحلیل بهتر فعالیتهای تأمین مالی نگاه به روند آنها در طول چند سال خالی از لطف نیست چراکه برخی از این اقلام هم با یکدیگر و هم با صورت سود و زیان ارتباطهایی دارند. به طور مثال اگر جریان نقدی ورودی قوی برای یک سال از طریق تسهیلات وجود داشته باشد، این انتظار را داریم که تحت عنوان بازپرداخت اصل و سود آن طی سنوات آتی، وابسته به شرایط اخذ تسهیلات، جریاناتی خروجی را داشته باشیم که این مسئله روی صورت سود و زیان نیز در قالب هزینههای مالی اثراتی خواهد گذاشت.

صورت جریان وجه نقد فلوله

در جدول بالا صورت جریان وجوه نقد در یک بازهی پنجساله برای شرکت لوله و ماشینسازی ایران با نماد فلوله را مشاهده میکنیم. همانطور که مشخص است در اکثر سالها در بخش فعالیتهای تأمین مالی آیتمهای مربوط به استقراض و بازپرداخت اصل و سود آن سهم قابلتوجهی دارند. از نکات منفی جریانات نقدی این شرکت رشد چشمگیر و داشتن روندی صعودی در آیتم جریان نقد ورودی ناشی از استقراض است. از آن جاییکه به این وجوه دریافتی بهره تعلق میگیرد این انتظار را داریم که جریان خروجی مربوط به بازپرداخت سود استقراض نیز رشد داشته باشد و طبق اطلاعات جدول اینگونه نیز بوده است. در ادامه این مورد را در صورت سود و زیان نیز رهگیری خواهیم کرد.

اگر بخواهیم گریزی به جریانات نقدی مربوط به فعالیتهای سرمایهگذاری نیز بزنیم، دو نکته مهم را مشاهده خواهیم کرد. یکی از آن نکات، مثبت بودن جریان نقدی حاصل از سرمایهگذاری در دو سال پایانی مورد بررسی بوده است که در ظاهر میتواند امری مثبت تلقی شود؛ اما اگر نگاهی جزئیتر به مسئله داشته باشیم خواهیم دید که شرکت اقدام به فروش برخی سرمایهگذاریهای بلندمدت خود کرده است و این جریان نقدی مثبت بیشتر متأثر از آن است. این امر در حالی که در طول این دو سال، سرمایهگذاری بلندمدت دیگری بهعنوان جایگزین در نظر گرفته نشده است قدری برای آیندهی شرکت نامطلوب است.

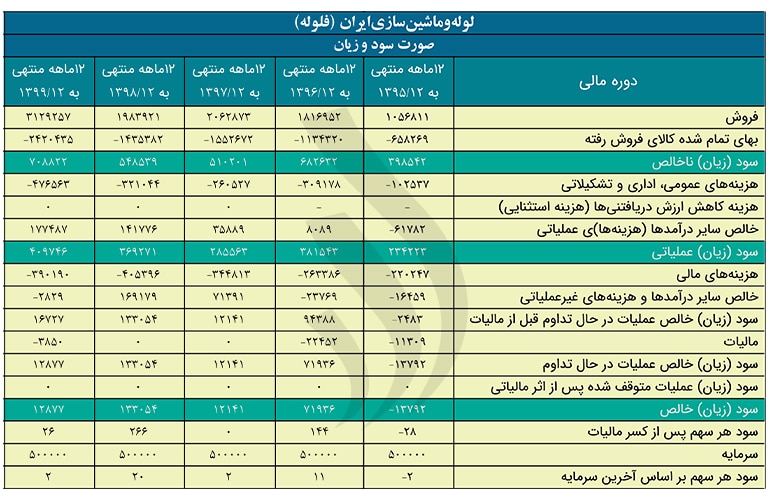

در تصویر بالا صورت سود و زیان شرکت لوله و ماشینسازی ایران را در یک بازهی پنجساله ملاحظه میکنیم. علت کشاندن بحث به صورت مالی سود و زیان رهگیری هزینههای مالی است که در بخش فعالیتهای تأمین مالی از طریق استقراض برای شرکت تراشیده شدند.

همانطور که از اطلاعات جدول پیداست سود ناخالص و سود عملیاتی شرکت در این پنج سال به جز در یک مورد همواره صعودی بودهاند. اما این روند را نمیتوان در سود خالص مشاهده کرد و عمده تغییراتی که بر آن اثر گذاشته است نیز از کانال هزینههای مالی بوده است. رشد فزایندهی هزینههای مالی در طول این سالها سبب شده تا روند سود خالص مشابه سود عملیاتی نباشد و حتی در برخی از سالها به لطف اقلامی مثل سایر درآمدها، شرکت زیانده نشده است و میتوان گفت در اغلب سالها بخش اعظمی از سود عملیاتی توسط هزینههای مالی بلعیده شده است.

این نکته دقیقاً همان ارتباط بین صورت جریان وجه نقد و صورت سود و زیان است که در طول مقاله به آن اشاره کردیم و امکان آن بود که این مسئله را در زمان رشد فزایندهی استقراض شرکت در همان سالهای ابتدایی مورد بررسی، پیشبینی کرد.

سخن پایانی آکادمی دانایان

در این مقاله سعی کردیم تا تمامی زیرمجموعهها و ابعاد جریان وجوه نقد تأمین مالی را تعریف کنیم و به شرح کامل آنها بپردازیم. عدم اتخاذ سیاست مناسب در بخش تأمین مالی شرکت میتواند تمام اتفاقات و اقدامات مثبت انجام شده قبل از خود را از بین ببرد کما اینکه به عینه این مسئله را در مثالی که زدیم مشاهده کردیم؛ بنابراین لزوم توجه به فعالیتهای تأمین مالی پرواضح است. اما نکتهی کمککننده دیگر نگاه به سیر تحول اقلام مربوط به تأمین مالی و همینطور برقراری ارتباط بین آن و صورت سود و زیان است که ابداً نباید از آن غافل بود. برای مطالعهی بیشتر وارد شوید.