اوراق با درآمد ثابت به هر نوع اوراق بدهی اطلاق میشود که قرضگیرنده را موظف و متعهد میکند تا تحت برنامهی زمانی مشخصی، مبالغ معینی را به دارندهی آن اوراق پرداخت کند. چون سود این اوراق ثابت است، و دارندهی اوراق با درصد اطمینان بالایی از حصول جریانهای نقدی آن مطمئن است، سرمایهگذاران نرخ بازده مورد انتظار کمتری از سرمایهگذاری در این اوراق در مقایسه با اوراق با درآمد متغیر (مانند سهام) متوقع هستند؛ توقع کمتری که متناسب با ریسک کمتر این اوراق است.

دولتها، شهرداریها، و بنگاههای دولتی، شبهدولتی و خصوصی ناشران این اوراقاند. نهادهای مالی چون صندوقهای بازنشستگی، شرکتهای بیمه، بانکهای تجاری، شرکتها و صندوقهای سرمایهگذاری و افراد سرمایهگذار حقیقی (خانوارها) خریداران اصلی این اوراقاند.

انواع اوراق درآمد ثابت

اوراق درآمد ثابت به دو دستهی اصلی تقسیم میشوند: اوراق قرضه (در ایران اوراق مشارکت و ابزارهای اسلامی) و سهام ممتازی که بازده نقدی مشخصی دارند. از دو منظر میتوان به این اوراق نگاه کنیم: از منظر مالی شرکتی (corporate finance) و از دیدگاه سرمایهگذاری (investment).

در نمودار ۱ به مقایسهی اوراق قرضه با سهام عادی و ممتاز پرداخته شده است.

نمودار۱.مقایسۀ اوراق با درآمد ثابت با سهام

اوراق با درآمد ثابت به عنوان ابزار تأمین مالی

اوراق درآمد ثابت همواره به عنوان ابزاری جهت تأمین مالی استفاده میشود. البته که این موضوع در ایران نسبت به سایر کشورها برای شرکتها بسیار محدود است و از اوراق با درآمد ثابت عموماً در سازمانهای دولتی و خود دولت استفاده میشود.

نمودار ۲ روشهای تأمین مالی عمدتاً مبتنی بر بدهی را از منظر بنگاه نشان میدهد. طبعاً از منظر مالی شرکتی، اوراق با درآمد ثابت یکی از مهمترین روشهای تأمین مالی شرکتهاست. به دلیل ارزان بودن تأمین مالی از طریق اوراق با درآمد ثابت، در ساختار سرمایهی شرکتها بخشی از تأمین مالی از طریق اوراق با درآمد ثابت انجام میشود. تأمین مالی مبتنی به بدهی به روشهای مختلفی انجام میشود: وام یکی از مرسومترین شیوههای تأمین مالی برای شرکتهای کوچک و متوسط است. همچنین انتشار اوراق قرضه (اوراق مشارکت در کشور ما) برای تأمین مالی شرکتهای بالغ، شهرداریها و دولت مرسوم است. همچنین از اسناد خزانه برای تأمین مالی کوتاهمدت دولت استفاده میشود.

نمودار-۲. روشهای تأمین مالی

تأمین مالی از طریق سهام کاملاً متفاوت با تأمین مالی از طریق اوراق با درآمد ثابت است. شخصی که از طریق خرید سهام در تأمین مالی شرکت میکند، شریک شرکت است و در سودوزیان شرکت مشارکت دارد، اما کسی که در اوراق بدهی شراکت کرده است، انتظار درآمد ثابت و مشخصی دارد، چراکه ناشر تعهد ثابتی برعهده گرفته است.

اوراق با درآمد ثابت بهعنوان گزینهی سرمایهگذاری

خانوارها اوراق منتشرهی شرکتها یا دولت را با هدف سرمایهگذاری و تشکیل سبد بهینه در کنار دیگر داراییها خریداری میکنند. یکی از تصمیمات مهم سرمایهگذار تخصیص بهینهی دارایی (Optimal asset allocation) است. در این تخصیص، سرمایهگذار باید بررسی کند که چقدر از سبد سرمایهگذاری را به هریک از گروههای دارایی (asset class) طلا، ارز، املاک و مستغلات، اوراق با درآمد ثابت و سهام تخصیص دهد. با توجه به ریسکپذیری افراد و نهادها در دورههای زمانی مختلف، اوراق با درآمد ثابت میتواند یکی از بهترین گزینههای سرمایهگذاری باشد. البته که برای سهولت کار سرمایه گذاران حقیقی برای سرمایهگذاری بدون ریسک صندوقهای درآمد ثابت را انتخاب میکنند. عمدهی داراییهای تحت مدیریت این نوع صندوقها در اوراق درآمد ثابت سرمایهگذاری میکنند. سرمایهگذاران برای انتخابی بدون ریسک میتوانند صندوقهای درآمد ثابت قابل معامله را انتخاب کنند.

نرخ تنزیل برای اوراق درآمد ثابت

همانطور که گفته شد، نرخ تنزیل مهمترین بحث در ارزشیابی اوراق با درآمد ثابت است. در شکل عمومی آن، نرخ مورد انتظار سرمایهگذاران یا نرخ تنزیل هر دارایی برابر است با نرخ بازده بدونریسک (risk free rate) بهعلاوهی نرخ بازده اضافهتری که به آن صرف ریسک (risk premium) میگویند؛ سرمایهگذار این بازده اضافی را به خاطر عدماطمینان (یا ریسک) جریانهای نقدی موضوع سرمایهگذاری (مثلاً سهام) طلب میکنند.

صرف ریسک دارایی + نرخ بازده بدونریسک = نرخ بازده مورد انتظار سرمایهگذار

نرخ بازده بدونریسک مرتبط با آن دارایی است که بتوانیم کاملاً از جریان نقدی آن مطمئن شویم. نرخ بازده بدونریسک در اقتصاد بهشدت تغییر میکند و به تورم، چشماندازهای اقتصاد و چشمانداز تورمی در میان فعالان بازار وابسته است. بهطور مشخص، در بازار سرمایهی ایران سرمایهگذاران از نرخ تنزیل اسناد خزانه (Treasury bills) در بازار، بهعنوان نرخ بازده بدونریسک استفاده میکنند. اسناد خزانه کوپن ندارد و جریان نقدی آن محدود به مبلغ پرداختی در سررسید است.

بهترین معیار برای نرخ بازده بدون ریسک

خریدار عملاً ارزش فعلی جریان نقدی پرداختی در سررسید را محاسبه و بابت آن پول پرداخت میکند؛ بنابراین به نظر میرسد برای پیداکردن نرخ بازده بدون-ریسک، بازده اسناد خزانهی دولتی بهترین معیار باشد؛ در امریکا و سایر کشورها هم این نرخ از اسناد خزانه استخراج میشود. علاوه بر این، آنجا که ریسک وجود دارد، از صرف ریسک استفاده میکنند. هرچه جریان نقدی ریسک بالاتری داشته باشد، از صرف ریسک بالاتری استفاده میشود. ریسک اوراق مشارکت بسیار کمتر از سهام است، و تعیین ریسک بازار سهام داستان متفاوتی است.

از دیدگاه بنیادی، صرف ریسک دارایی با میزان تغییرپذیری عواید آتی (ریسک نوسانپذیری آن) رابطهی مستقیم دارد. اگر جریان نقدی مطمئن باشد و هیچ ریسکی نداشته باشد، صرف ریسک برابر با صفر است. اما از دیدگاه سرمایهگذار وجود عدماطمینان نسبت به جریانهای نقدی آتی (یا عواید آتی) باعث ریسکیبودن جریان نقدی تلقی شده و طبعاً باعث میشود سرمایهگذار صَرف ریسک بالاتر در قالب نرخ بازده مورد انتظار بالاتر مطالبه کند.

ریسکهای مرتبط با سرمایهگذاری در اوراق با درآمد ثابت

اگر تعهد اوراق را دولت یا نهادهای شبهدولتی مثل شهرداریها داده باشند، احتمال قوی میدهیم که جریانهای نقدی تعهدشده محقق شوند. بهویژه، دولتهایی که بانکهای مرکزی مستقلی دارند، ریسک عدمپرداخت ندارند و سرمایهگذار با درصد اطمینان بسیار بالایی انتظار دارد جریان نقدی تعهدشده را در زمانهای مشخص دریافت کند. اما زمانی که میخواهیم در اوراق با درآمد ثابت غیردولتیها سرمایهگذاری کنیم، با شش ریسک اصلی به شرح زیر مواجه هستیم.

ریسک اعتباری و ورشکستگی اوراق درآمد ثابت:

اگر شرکت اوراق قرضه منتشر کرده باشد و امکان ورشکستگی آن وجود داشته باشد (هر چند احتمال ورشکستگی کم باشد) برای پوشش این ریسک، به دریافت صرف ریسک میرود. بنابراین، ریسک اعتباری صرف ریسک خود را میطلبد؛ این باعث میشود که نرخ بازده سرمایهگذاری از نرخ بازده بدونریسک فراتر رود.

ریسک کاهش رتبهی اعتباری

فرض کنید رتبهی اعتباری شرکتی AAA باشد و سپس تبدیل به AA شود؛ به دلیل افزایش ریسک شرکت، صرف ریسک بالا میرود، و درنتیجه نرخ تنزیل افزایش پیدا میکند و قیمت اوراق در بازار کاهش پیدا میکند.

ریسک نقدشوندگی اوراق درآمد ثابت

اگر هنگام فروش اوراق در بازار، نقدشوندگی کافی وجود نداشته باشد، ریسک نقدشوندگی بروز کرده است و دارندهی اوراق مجبور است اوراق را با قیمت کمتری به فروش رساند.

ریسک نرخ بهرهی اوراق درآمد ثابت

همانطور که توضیح داده شد، نرخ بهره بر قیمت اوراق تأثیر مستقیم دارد. بین نرخ بهره و قیمت اوراق قرضه رابطهی معکوسی وجود دارد. بنابراین، با افزایش و یا کاهش نرخ بهره، قیمت اوراق دچار نوسان میشود و بر بازده سرمایهگذاری تأثیر میگذارد. مقدارِ ریسک نوسان نرخ بهرهی قرضه به حساسیت آن در برابر تغییرات نرخ بهره و مدت زمان باقی مانده تا سررسید بستگی دارد. در شرایط مساوی، هر چه مدت زمان باقیمانده تا سررسید قرضه بیشتر باشد، ریسک نوسان نرخ بهرهی آن بیشتر خواهد بود. در شرایط مساوی، هر چه نرخ کوپن قرضه پایینتر باشد، ریسک نوسان نرخ بهرهی آن بیشتر خواهد بود. خواهیم دید که برای اندازهگیری این ریسک از دیرش و تحدب استفاده میشود.

ریسک تورم در اوراق درآمد ثابت

بخش مهمی از نرخ بازده بدونریسک، تورم و بخش دیگر آن نرخ بهره واقعی (real interest rate) است. چیزی که از سرمایهگذاری در اوراق با درآمد ثابت انتظار میرود این است که تورم را پوشش دهد، و بهعلاوه به خاطر اینکه از فرصتهای سرمایهگذاری دیگر صرفنظر کردهایم، بازده واقعی هم باید به ما بدهد.

ریسک سرمایهگذاری مجدد در اوراق درآمد ثابت

اگر بازهی سرمایهگذاری از دورهی سررسید اوراق قرضه طولانیتر باشد، سرمایهگذار مجبور است زمانی در اواسط بازهی سرمایهگذاری که اوراق سررسید میشود، مجدداً اقدام به سرمایهگذاری کند. مثلاً اگر قصد سرمایهگذاری یک ساله داشته و سررسید اوراق ۶ ماهه است، وی مجبور است در ماه ششم سرمایهگذاری، مجدداً اقدام به خرید اوراق کند. در آن زمان معلوم نیست نرخ بهره چقدر است، و او بتواند سرمایهگذاری مجددی با نرخ فعلی انجام دهد.

شش ریسک نامبرده، ریسکهای اصلی سرمایهگذاری در اوراق با درآمد ثابت است و باعث میشود که سرمایهگذار صرف ریسک یا پاداشی برای تحمل ریسک بالاتر طلب کند. میدانیم که ریسک نرخ تورم در تغییرات نرخ بهره خود را نشان میدهد، و ریسک مهم تری است. در ادامه روی این ریسک و برخی ریسکهای مهم دیگر تمرکز میکنیم.

ریسک نرخ بهره: رابطهی بین نرخ بهره و ارزش اوراق با درآمد ثابت

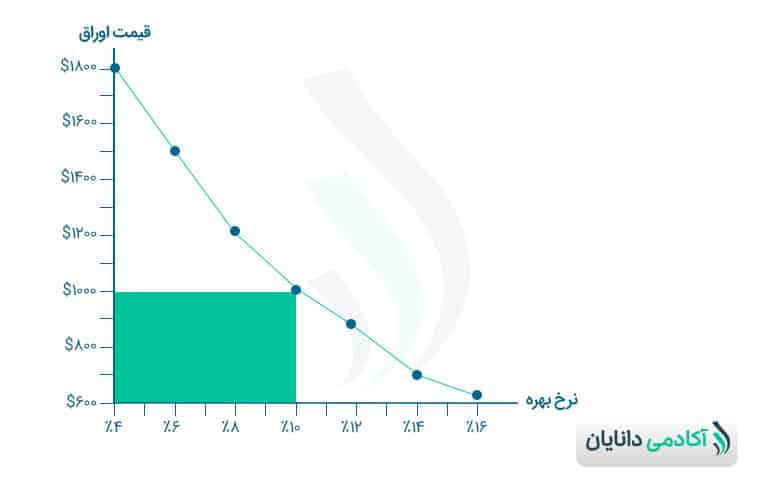

میدانیم که بین نرخ بهره و قیمت اوراق با درآمد ثابت رابطهی معکوس وجود دارد؛ بدین صورت که با افزایش نرخ بهره، قیمت اوراق قرضه موجود در بازار کاهش یافته و با کاهش نرخ بهره، قیمت اوراق قرضه افزایش مییابد. نرخ بهره در مخرج فرمول محاسبهی ارزش اوراق قرار دارد و هرچه نرخ بهره بالاتر میرود، قیمت ورقهی قرضه کاهش مییابد. پس، حتی سبدی از اوراق قرضهی دولتی هم بدونریسک نیست و با تغییرات نرخ بهره، ارزش این اوراق تغییر میکند.

اگر محاسبات مثال ذکرشده در بالا را با نرخهای تنزیل ۱۲ و ۸ درصد تکرار کنیم، درمییابیم که:

ارزش فعلی ورقهی قرضه با نرخ بهرهی ۱۲ درصد برابر است با:

ارزش فعلی ورقهی قرضه با نرخ بهرهی ۱۲ درصد

بنابراین، ارزش فعلی مبلغ اسمی ورقه در سررسید، با نرخ تنزیل ۱۲ درصد، برابر ۶۶/۱۰۳ دلار میشود.

محاسبهی ارزش فعلی کوپنها با نرخ ۱۲ درصد نتیجهی زیر را دارد:

محاسبهی ارزش فعلی کوپنها با نرخ ۱۲ درصد

بنابراین، ارزش فعلی کوپنهایی که در طول ۲۰ سال پرداخت خواهد شد برابر با ۹۴/۷۴۶ دلار است.

جمع دو عدد بالا ارزش کل ورقهی قرضه را برابر رقم زیر نشان میدهد:

ارزش کل=۱۰۳.۶۶ + ۷۴۶.۹۴ = ۸۵۰.۶۰ دلار

بر این اساس، ارزش این اوراق برابر با ۸۵۰/۶۰ دلار است. اگر در محاسبهی ارزش فعلی ورقهی قرضه از نرخ ۸ درصد استفاده کنیم، به ارزش کل ۱۱۹۶/۳۶ دلار میرسیم. بر اساس این محاسبات میتوانیم نمودار ۴ را رسم کنیم که رابطهی قیمت اوراق قرضه با نرخ تنزیل را نشان میدهد. حواسمان باشد که این نرخ کوپن نیست، نرخ کوپن ثابت است؛ یعنی زمان انتشار، دولت یا نهاد یا شرکتی که اوراق قرضه منتشر میکند، یک ارزش اسمی مشخص و یک نرخ کوپن مشخص اعلام میکند؛ پس نرخ کوپن ثابت است. یعنی دقیقاً مشخص است که در چه زمانی چه کوپنهایی دریافت میکنید.

نمودار ۴ نشان میدهد که با تغییر نرخ تنزیل یا همان نرخ بازده مورد انتظار، قیمت اوراق هم تغییر میکند. نرخ بازده مورد انتظار در طول زمان ممکن است بهشدت تغییر کند. شرایط تورم، سیاستهای بانک مرکزی، سیاستهای دولت، نحوهی تأمین مالی دولت و انتظارات تورمی، وضعیت بازارهای جایگزین، … همه باعث تغییر نرخ بازده مورد انتظار میشود. اگر بحث سایر ریسکها در میان نباشد، نرخ بازده مورد انتظار تابعی از شرایط تورمی کشور است.

نمودار-۳. تغییرات قیمت اوراق با تغییر نرخ تنزیل

2 دیدگاه

صندوق درآمد ثابت از نظر ریسک مثل همین اوراق درآمد ثابته؟

بله