مقدمه

انسانها اغلب بر پایهی احساس عمل میکنند و تمایل دارند در شرایط مشابه، رفتار مشابهی داشته باشند، بهنوعی که در تصمیمات سرمایهگذاری آنها نیز میتوان این روندهای مشابه و الگوهای تکرارشونده را مشاهده نمود؛ بر همین اساس، دانشی تحت عنوان تحلیل تکنیکال توسعه یافته است که با مطالعهی رخدادهای گذشتهی بازار، به پیشبینی الگوهای آیندهی آن میپردازد. در بازار داراییها عموماً رابطهی بین عرضه و تقاضا در هر لحظه از زمان، روند قیمتها را تعیین میکند؛ تحلیل تکنیکال نیز دانش مطالعهی همین روندها و الگوهای بازار است. از آنجا که این روندها و الگوها تمایل به تکرار خود دارند و تا حدودی قابلپیشبینی هستند، تحلیلگران با شناسایی الگوهایی که در گذشته رخ داده است، تلاش میکنند الگوهای آینده را برای روند قیمت اوراق بهادار پیشبینی نمایند.

در تحلیل تکنیکال برای ارزیابی محل مناسب سرمایهگذاری و شناسایی فرصتهای معاملاتی، با تمرکز بر تاریخچهی قیمت و حجم معاملات اوراق بهادار، از نمودارها و الگوهای گرافیکیِ قابل مشاهده استفاده میشود. برای نمایش تغییرات قیمت در بازهی زمان، میتوان از اشکال مختلف نمودار استفاده نمود که رایجترین آنها نمودار میلهای، نمودار خطی و نمودار کندل استیک (شمعی) است؛ متداولترین و راحتترینِ آنها، نمودار شمعی است. هدف از این مقاله معرفی کامل انواع نمودارهای مورد استفاده در تحلیل تکنیکال است.

دادههای مورد نیاز در تفسیر نمودارهای تحلیل تکنیکال

در تفسیر نمودارهای تحلیل تکنیکال لازم است با برخی اصطلاحات و مفاهیم پایه آشنا شوید؛ در ادامه به توضیح مهمترین و پرکاربردترین آنها پرداختهایم.

محورهای نمودار (axis):

در انواع نمودارهای تحلیل تکنیکال، محور عمودی (y) دادههای مربوط به تغییرات قیمت را نشان میدهد و محور افقی (x) محل ثبت دادههای زمانی است.

حجم معاملات (volume):

تعداد سهام معامله شده (خریداری شده و فروخته شده) در بازههای زمانی مشخص (مثلاً روزانه، هفتگی، ماهانه) را حجم معاملهی یک دارایی (سهم) میگویند. در تفسیر تعداد سهام معاملهشده حرف M بیانگر میلیون و B بیانگر میلیارد است.

زمانها (time):

زمان گشایش و زمان بستهشدن به ترتیب زمانهای رسمی هستند که معاملهی اوراق بهادار موردنظر در آنها شروع میشود یا پایان مییابد. همچنین بازهی زمانی ثبت سفارشهای (order) خرید و فروش قبل از زمان گشایش، بازهی زمانی پیشگشایش نامیده میشود.

قیمتها (price):

در نمودارهای تحلیل تکنیکال بر اساس زمان و حجم معاملات با ۵ مفهوم قیمت مواجه هستیم: قیمت گشایش، بالاترین قیمت، پایینترین قیمت، آخرین قیمت (قیمت بستهشدن) و قیمت پایانی. به اولین قیمتی که اوراق بهادار در آن قیمت معامله میشود قیمت گشایش (open) میگویند؛ عرضه و تقاضا در زمان پیشگشایش، قیمت گشایش را تعیین مینماید. بیشترین و کمترین قیمتی که اوراق بهادار در بازهی زمانی موردنظر تجربه میکنند به ترتیب بالاترین قیمت (high) و پایینترین قیمت (low) نامیده میشوند. همچنین به آخرین قیمتی که اوراق بهادار، در بازهی زمانی موردنظر معامله شده است آخرین قیمت یا قیمت بستهشدن (close) و به میانگین موزون تمام قیمتهایی که اوراق بهادار در آن بازهی زمانی تجربه کرده است، قیمت پایانی (VWAP) میگویند.

روندها (trend):

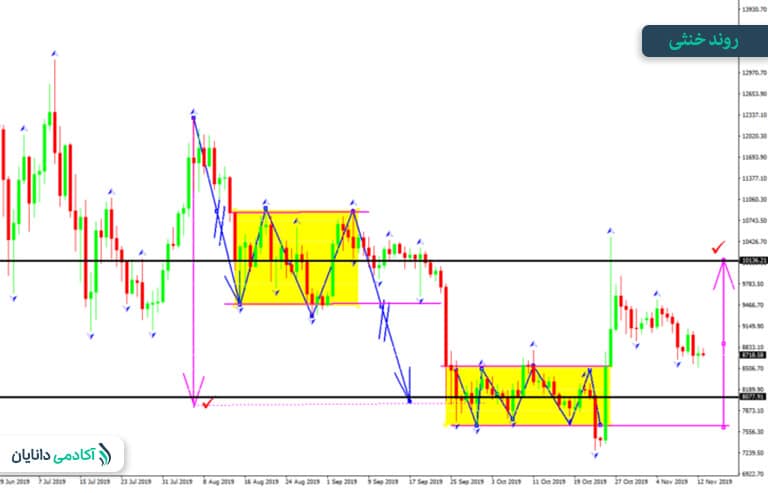

اگر قیمتِ یک دارایی، علیرغم تمام افتوخیزهای متناوبش در بازههای کوتاه و بلند زمانی، در مجموع سیر حرکتی در جهتی خاص را رقم بزند، یک روند قابلمشاهده و قابل تفسیر را تشکیل خواهد داد. اگر حرکات قیمت در یک کانال با شیب رو به بالا رشد نماید، روند آن را صعودی (uptrend) و اگر در یک کانال با شیب رو به پایین شکل بگیرد، روند کلی قیمت را نزولی (downtrend) تفسیر میکنند. اگر مجموع کاهشها و افزایشها در قیمت یک دارایی در نهایت به روند خاصی منجر نشود و علیرغم گذر زمان، در نهایت قیمت خرید و فروش تقریباً سربهسر باشد و کانالی افقی و بدون شیب را تشکیل دهد، این روند را روند خنثی (flat) تفسیر میکنند. در نمودار ۱ نمونهای از روند خنثی آورده شده است.

مقالهی مربوط به روندها در تحلیل تکنیکال

نمودار ۱- نمونه از روند خنثی[/caption]

نمودار ۱- نمونه از روند خنثی[/caption]

دارایی (asset):

از آنجا که تحلیل تکنیکال برای تحلیل روند تغییرات قیمت داراییهای مختلف قابلاستفاده است، در این مقاله به طور کلی از اصطلاح قیمت «دارایی» و بهطور خاص قیمت «اوراق بهادار» یا «سهم» استفاده کردهایم اما این اصطلاحات را میتوان برای تمام داراییهایی که اطلاعات مربوط به قیمت آنها ثبت میشود، تعمیم داد. پس از آشنایی با اصطلاحات و مفاهیم اولیه، حالا زمان آن رسیده است که با انواع نمودار مورد استفاده در تحلیل تکنیکال آشنا شوید.

نمودار خطی (line chart) در تحلیل تکنیکال

این نمودارها نمایش گرافیکی سادهای از «روند قیمتها» در طول زمان هستند. معمولاً نمودار خطی نمایشگر نقاط داده مثلاً قیمت سهم است که یک خط، این نقاط را به هم متصل کرده است. در تحلیل نمودارهای خطی باید در نظر داشت قیمت بستهشدن (آخرین قیمت) بهعنوان نقاط داده روی محور عمودی (y) ترسیم میشوند. حتی با سادهترین انواع نمودار خطی نیز تحلیلگر میتواند بهسرعت اطلاعات را از آنها استخراج نماید؛ برای مثال نمودار ۲ نمونهای از نمودار خطی در تحلیل تکنیکال است که اطلاعات قیمت در بازههای زمانی مختلف در آن قابلمشاهده میباشد.

نمودار ۲ -نمونه ای از نمودار خطی[/caption]

نمودار میلهای (bar chart) در تحلیل تکنیکال

همانگونه که پیشتر توضیح داده شد نمودار خطی در هر بازهی زمانی دارای یک نقطهی داده است، در مقابل، نمودار میلهای دارای چهار نقطهی داده در هر ورودی است: بالاترین قیمت، پایینترین قیمت، قیمت بازگشایی و آخرین قیمت (قیمت بستهشدن) که همگی در یک بازهی زمانی مشخص (مثلاً چند ساعته) ثبت شدهاند. چنین نمودارهایی را میتوان برای هر بازهی زمانی ساخت، اما معمولاً از دادههای روزانه ساخته میشوند.

نمودار ۳- نمونهای از نمودار میلهای

همانطور که در نمودار ۳ نشاندادهشده است، یک میلهی عمودی وجود دارد که در قسمت بالا و پایین خود، بالاترین (high) و پایینترین (low) قیمت سهم را در بازهی زمانی موردنظر (مثلاً یک روز) نشان میدهد؛ خط متقاطع (میلهی افقی) به سمت راست قیمت بستهشدن (close) و خط متقاطع (میلهی افقی) به سمت چپ (open)، قیمت گشایش یک سهم را نشان میدهد. جذابیت این نمودار در این است که تحلیلگر میتواند در یک نگاه، از ماهیت معاملات آن روز مطلع گردد. در تفسیر چنین نموداری میتوان گفت میلههای کوتاه، حرکت کم قیمت یک دارایی را در طول روز نشان میدهند، یعنی بالاترین و پایینترین قیمت آن سهم یا دارایی، نزدیک به قیمت گشایشِ آن بوده است (مثال: بخش ۱ نمودار ۴)؛ درحالیکه میلههای بلند نشاندهندهی اختلاف وسیع بین بالاترین و پایینترین قیمت یک سهم یا دارایی در طول یک روز کاری است (مثال: بخش ۲ نمودار ۴).

نمودار ۴- نمونهای از انواع نمودارهای میلهای

اختلاف بین قیمت بسته شدن و گشایش یک دارایی در طی روزهای متوالی یا اختلاف بین بالاترین و پایینترین قیمت یک سهم در طی یک روز، نکتهای است که در نمودار خطی قابلمشاهده و مقایسه نیست، زیرا در نمودار خطی تنها از یک نقطهی داده (قیمت بسته شدن) استفاده میشود و این نمودار نوسانات قیمت را در طی یک روز نمایش نمیدهد.

نمودار شمعی (candlestick) در تحلیل تکنیکال

ریشهی نمودار شمعی به ژاپن بازمیگردد، جایی که تحلیل تکنیکال قرنها مورد استفاده قرارگرفته است. مانند نمودار میلهای، نمودار شمعی نیز چهار قیمت برای هر نقطهی داده ارائه میدهد: قیمتهای بازگشایی – بستهشدن و بالاترین – پایینترین قیمت در طول یک دورهی معیّن (اغلب یکروزه). در نمودار شمعی یا کندل استیک عموماً از ترکیب رنگهای سفید – سیاه یا سبز – قرمز برای نشاندادن صعودی یا نزولی بودن قیمت استفاده میشود. برای قیمتهایی که به سمت بالا حرکت کردهاند (نسبت به قیمت بازگشاییشان روند افزایشی داشتهاند)، بدنهی شمع سفید یا سبز و هنگام حرکت قیمت به سمت پایین (وقتی نسبت به قیمت بازگشاییشان، قیمت روند کاهشی داشتهاند)، بدنهی شمع سیاه یا قرمز است. نمودار شمعی از دو قسمت تشکیل شده است: بدنهی شمع و فتیلهی شمع. در شکل ۵ نمونهای از نمودار شمعی آورده شده است.

نمودار ۵- نمونهای از نمودار شمعی

بدنهی شمع در نمودار شمعی

همانطور که در نمودار ۵ میبینید، بدنهی (body) شمع (بازهی کف و سقف آن)، نمایانگر اختلاف قیمت بازگشایی (open) و آخرین قیمت (close) دارایی و روند صعودی و نزولی قیمت آن در طول بازهی زمانی موردنظر است؛ اگر قیمت بستهشدن کمتر از قیمت بازگشایی باشد (سهم با ضرر بسته شده باشد)، بدنهی شمع تاریک (بهاصطلاح سایهدار یا قرمز) و اگر قیمت بسته شدن (آخرین قیمت) بیشتر از قیمت بازگشایی باشد (سهم با سود بسته شده باشد)، بدنهی شمع روشن (سبز یا سفید) خواهد بود؛ همچنین هرچه فاصله بین قیمت بازگشایی و آخرین قیمت (فاصلهی بین کف و سقف شمع) بیشتر باشد بدنهی شمع کشیدهتر میگردد.

فتیلهی شمع در نمودار شمعی

در نمودار شمعی بالاترین و پایینترین قیمتی که سهم در طول بازهی زمانی موردنظر تجربه کرده است، توسط میلهای عمودی نمایش داده میشود که قیمت سهم در طول آن حرکت کرده است؛ به این میلهی عمودی فتیله (wick) یا سایه (shadow) میگویند. هرچه فتیله یا سایه از سمت بالا، کشیدهتر باشد نمایانگر فاصلهی «بالاترین قیمت سهم» (high) با قیمت بازگشایی – بستهشدن است (بدنهی شمع) و هرچه فتیله یا سایه از پایین کشیدهتر باشد نمایانگر فاصلهی «پایینترین قیمت سهم» (low) در آن بازهی زمانی نسبت به قیمت بازگشایی – آخرین (بدنهی شمع) میباشد.

بدین ترتیب میتوان حرکت قیمت سهم را در طول یک بازهی زمانی مثلاً یکروزه مشاهده نمود که چنین اطلاعاتی در نمودار میلهای قابلمشاهده نیست. در نمودارهای شمعی، مشاهدهی تفاوت بین قیمتهای بازگشایی و آخرین و ارتباط آنها با بالاترین و پایینترین قیمت در روزهای مختلف، امکان تجزیهوتحلیل سریعتر و تفاسیر متعددی را برای تحلیلگر فراهم میکند. در نمودار ۶ انواع شمعها قابل مشاهده است.

نمودار ۶- نمونه ای از انواع نمودار شمعی

تفسیر انواع نمودار شمعی

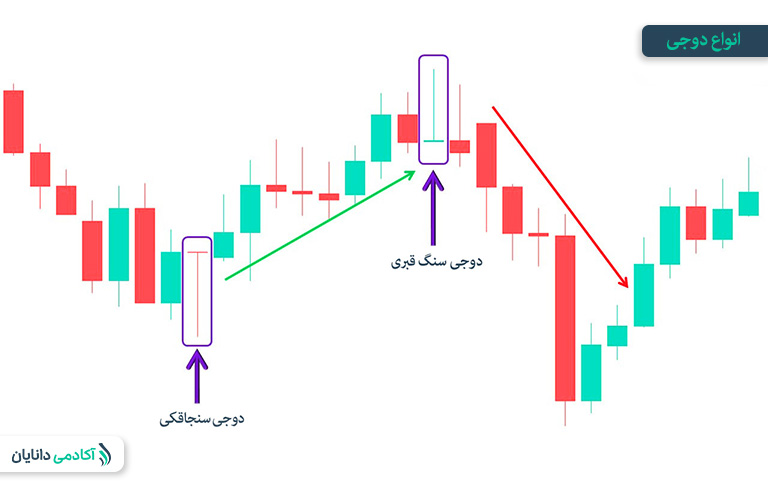

در شمعی با بدنهی بلند، تحلیلگر میتواند نوسانات قابلتوجهی را مشاهده نماید، زیرا نرخ گشایش و آخرین قیمت با هم بسیار فاصله دارند؛ حال بسته به اینکه بدنهی شمع روشن باشد یا تاریک، تحلیلگر از صعودی یا نزولی بودن قیمت آگاهی مییابد؛ بدنهی روشن و بلند یعنی سهام در پایینترین سطح روز افتتاح شده و نزدیک به بالاترین سطح خود بسته شده است و این نشاندهندهی افزایش مداوم قیمت در طول روز است. در مقابل، مثلاً شمعی با بدنهی کوتاه و سایهای بلند در بالا و پایین نشان میدهد که قیمت سهام گرچه نوسانات افزایشی و کاهشی زیادی را در طول یک روز تجربه کرده است، اما در نهایت با قیمتی نزدیک به قیمت بازگشایی خود بسته شده است؛ چنین شمعی شکل صلیبی یا علامت بهعلاوه (cross-pattern) ایجاد مینماید؛ که یکی از انواع «دوجی» است.

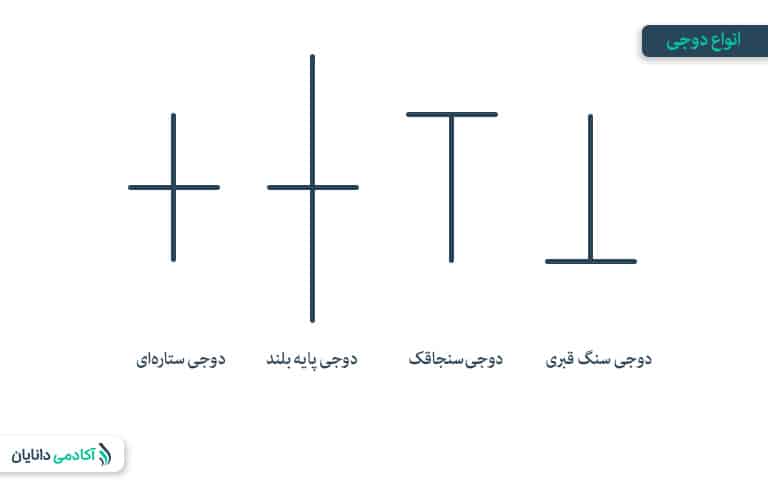

توضیح: «دوجی» اصطلاحی ژاپنی است که در نمودار شمعی استفاده میشود و معنای آن این است که سهم در نزدیکترین قیمت نسبت به نرخ گشایش خود، بسته شود، حتی اگر نوسانات زیادی را نیز در بالاترین یا پایینترین قیمت خود تجربه کرده باشد و شمع سایههای بلندی پیدا کند؛ به این شمع با بدنهی بسیار کوتاه و سایههای بلند از بالا یا پایین یا هردو طرف دوجی میگویند (نمودار ۷). دوجی نشان میدهد که پس از یک روز کامل معامله، تأثیر مثبت خریداران و تأثیر منفی فروشندگان بر قیمت دقیقاً با یکدیگر مقابله میکند. تفسیر تحلیلگر از چنین حالتی این است که بازار در تعادل بوده، عرضه و تقاضا اختلاف قابلتوجهی نداشتهاست. اگر دوجی در پایان یک روند صعودی یا نزولیِ طولانی رخ دهد، نشان میدهد که احتمالاً قرار است روند معکوس شکل بگیرد.

تفاسیر تخصصیتر را دربارهی انواع دوجی در نمودار شمعی، در مقالهای مجزّا با همین عنوان مشاهده خواهید نمود.

تفاسیر تخصصیتر را دربارهی انواع دوجی در نمودار شمعی، در مقالهای مجزّا با همین عنوان مشاهده خواهید نمود.

نمودار نقطه و شکل ( point and figure chart)

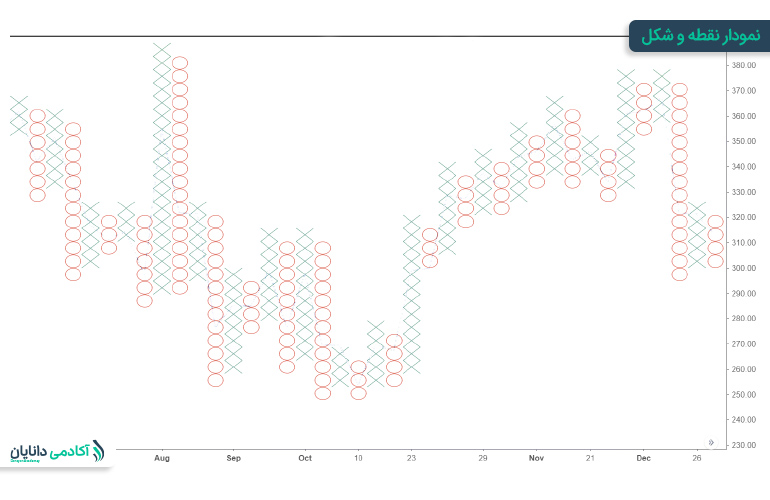

با ظهور نرمافزارهای قدرتمند نمودارساز و وبسایتهای اینترنتی، انواع نمودارهای پیچیده مانند نمودار شمعی، محبوبیت بیشتری پیدا کرد. اما اگر محدودیتها و مزایای هرکدام را بدانید، متوجه میشوید نمودارهای نقطه و شکل همچنان ارزش فوقالعادهای دارند زیرا متفاوت از نمودارهای دیگر ساخته شدهاند. اهمیت اصلی نمودارهای نقطه و شکل در این است که این نمودارها، تمرکز قاطعی بر سطوح ورود و خروج دارند اما تمرکزی روی دورههای نگهداری ندارند.

نمودار ۹ – نمودار نقطه و شکل

نمودار ۹ – نمودار نقطه و شکل

همانطور که در شکل ۹ میبینید، نمودار نقطه و شکل روی یک شبکه (صفحهی شطرنجی) ترسیم و از ستونهای متناوب X و O تشکیل میشود. در این نمودار بهازای هر واحد افزایش در آخرین قیمت سهم یک X و بهازای هر واحد کاهش در آخرین قیمت، یک O ثبت میشود؛ یعنی تا زمانیکه روند مثبت است ستون Xها رو به بالا پر میشوند و هر زمان روند قیمت سیر نزولی گرفت ستون Oها به سمت پایین پر میشوند.

البته در این نوع نمودار به حرکات کوچک قیمت توجهی نمیشود و تنها در صورتی که روند معکوس به میزان قابل توجهی موجب تغییر قیمتها گردد (حداقل بهمیزان سه واحد در جهت معکوسِ روند قبلی)، موجب تغییر (shift) به ستون بعدی خواهد شد. بنابراین در نمودار نقطه و شکل، به میزان قابل توجهی از ثبت دادههای بیاهمیت و مزاحم (noise) که در تحلیلها نقش اساسیای ایفا نمیکنند، جلوگیری خواهد شد و تحلیلگر میتواند با نگاهی کوتاه به نمودار، تحلیل سریعی از روند صعودی-نزولی قیمتها داشتهباشد.

وجه تمایز نمودار نقطه و شکل

وجه تمایز نمودار نقطه و شکل این است که نه زمان و نه حجم در این نوع نمودار نشان داده نمیشود و محور افقی نشاندهندهی تعداد دفعات تغییر قیمت است نه زمان. حرکت در امتداد محور افقی، گذر زمان را نشان میدهد، اما نه یک بازهی یکنواخت زمانی. نمودارنگار فقط در صورت تغییر قیمت، روی نمودار نقطه و شکل یک ورودی ثبت مینماید، درنتیجه «تعداد خانههای علامتگذاری شده در جدول» بیانگر تحرک قیمت است. این فقدان بُعد زمان معمولی (مثلاً بازههای یکنواخت روزانه، هفتگی و …)، شاید غیرمعمولترین ویژگی نمودار نقطه و شکل باشد. زمانِ ثبت ورودی در این نمودار به زمان تغییر قیمت بستگی دارد، پس اگر تغییری در قیمت رخ ندهد، ورودیای هم ثبت نخواهد شد. برای آشنایی بیشتر با نمودار نقطه و شکل، شما را به خواندن مقالهای با همین عنوان دعوت میکنیم.

جمعبندی

در این مقاله سعی داشتیم علاوه بر توضیح اصطلاحات پایه و تعریف سادهی هرکدام از نمودارهای رایج در تحلیل تکنیکال (خطی، میلهای، شمعی و نقطه و شکل) در کنار نحوهی تفسیر و کاربرد هر کدام، شما را با وجوه تمایز و برتری هریک بر دیگری آشنا سازیم. امید است پس از آشنایی با مفاهیم پایه، برای مطالعهی بیشتر به مقالات مرتبط نیز مراجعه نموده، همگام با محتوای آموزشی آکادمی دانایان روزبهروز به دانش مالی و توان تحلیلی خود بیفزایید.

6 دیدگاه

سلام

خیلی ممنون

سوالی داشتم

به نظر شما بهترین نمودار برای تحلیل تکنیکال سهام های بورسی چیست؟

این موضوع تاحدودی سلیقهای و متناسب با استراتژی معاملاتی شما است. اما نمودارهای شمعی و خطی دو نوع نمودار پرکاربرد و پرطرفدار در تحلیل تکنیکال است.

تو روندای صعودی کدوم یکی از این نمودارها کاربرد بهتری داره؟

نمیتوان به صورت قطعی گفت که چه نموداری بهتر است چون به عوامل متعددی وابسته است.

باسلام

مطالب مطالعه شد و بسیار کاربردی بود

تشکر میکنم از سایت آکادمی دانایان

سلام، ممنون از نظر شما