صنعت مدیریت دارایی، صنعتی در حال تکامل است که تغییر مداوم نیازها و تقاضای سرمایهگذاران، تحول روندهای اجتماعی – اقتصادی، گسترش روزافزون بازارهای سرمایه در نقاط مختلف جهان، پیشرفت چشمگیر در تکنولوژی مخصوصاً فناوری اطلاعات طی دو دههی اخیر، حرکت همهی صنایع به سمت دیجیتالیشدن و ذخیرهی حجم عظیمی از اطلاعات قابلتحلیل، انعکاس مهمی در تکامل صنعت مدیریت مالی داشتهاند. سه روند کلیدی که بیشترین نقش را در گشودن افقهای جدید به روی این صنعت ایفا کردهاند شامل تمایل بیشتر به سمت سرمایهگذاریهای غیرفعال در سطح جهان، نقش «دادههای بزرگ» (big data) در فرایند سرمایهگذاری و ظهور مشاوران روبو در صنعت مدیریت ثروت است؛ بهطورقطع بررسی این عوامل، در شناسایی تحولات آتی و پیشبینی دورنمای این صنعت در دهههای پیشِرو بسیار مهم خواهد بود. در ادامهی این مقاله هر یک از این عامل را مورد بحث و بررسی قرار میدهیم.

رشد مدیریت غیرفعال دارایی (passive investment) در سطح جهان

بررسی آمارها نشان میدهد تمایل به استراتژیهای سرمایهگذاری غیرفعال طی چند سال اخیر رشد چشمگیری در سطح جهان داشته است. همانطور که در شکل ۱ میبینیم تا پایان سال ۲۰۱۷، داراییهای تحت مدیریت منفعل (passively managed assets)، تقریباً یکپنجم از کل داراییهای جهانی تحت مدیریت حرفهای دارایی را تشکیل میدهند. برای آشنایی با هر یک از مدلهای فعال و غیرفعال مدیریت دارایی، پیشنهاد میکنیم مقالهی «مدیریت پورتفو» همچنین مقالهی «مدیریت فعال و منفعل پورتفو، معایب و مزایا» را در سایت آکادمی دانایان مطالعه فرمایید.

شکل ۱ – نمایش سهم استراتژیهای فعال و منفعل مدیریت پورتفو از کل داراییهای تحت مدیریت حرفهای

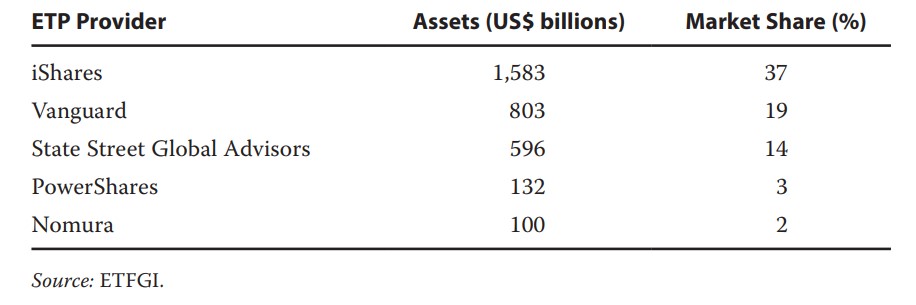

محصولات مالی قابلمعامله در بورس (Exchange Traded Products) از جمله سهام، واحدهای صندوقهای سرمایهگذاری مشترک، اوراق قرضه، ارز، کالا و … عمدتاً تحت مدیریت گروه نسبتاً کوچکی از مدیران دارایی است که بیشترین تمرکز سرمایهگذاری آنها نیز بر سهام است. همانطور که در شکل ۲ میبینید تا نیمهی سال ۲۰۱۷، سه شرکت بزرگ مدیریت دارایی، بیش از ۷۰ درصد از داراییهای موجود در این بخش (سهام) را مدیریت کردهاند.

شکل ۲- سهم ۵ شرکت برتر مدیریت دارایی در جهان از کل داراییهای قابل معامله در بورس

یکی از عوامل کلیدی که موجب رشد سرمایهگذاری بهصورت غیرفعال شده است، هزینهی کم برای سرمایهگذاران است – در مقایسه، هزینههای مدیریت صندوقهای شاخصی (از نوع مدیریت غیرفعال) یا سایر صندوقهایی که با استراتژی مدیریت غیرفعال اداره میشوند، اغلب بسیار کمتر از هزینههای مدیریت دارایی با استراتژیهای فعال است. یکی دیگر از عوامل ترجیح این مدل، چالشی است که بسیاری از مدیران دارایی فعال در تولید آلفای قبلی (تکرار رکورد بازده قبلی خود) دارند، بهویژه حصول دستاوردهای بهتر از پیش، در بازارهای کارآمدتر همچون سهام ایالات متحده.

تکنولوژی عامل تعیینکننده در تحولات صنعت مدیریت دارایی

همانگونه که گفتیم یکی از عوامل مؤثر بر پیشرفت چشمگیر صنعت مدیریت دارایی در چند سال اخیر، پیشرفت تکنولوژی اطلاعات است. بر کسی پوشیده نیست که بنیان سرمایهگذاری، بر تحلیل بازارها نهاده شده و ابزار تحلیل نیز دانش و مهارت بهعلاوهی دادههای بهروز است؛ بنابراین در هر نوع سرمایهگذاریای دسترسی به دادههای درست و بهموقع، موضوعی حیاتی است. طی سالهای اخیر استفاده از دادههای ذخیرهشده در فضای اینترنت کمک فوقالعادهای به تحلیلگران کرده است؛ چنانکه در سال ۲۰۱۳، شرکت IBM تخمین زد که ۹۰٪ از کل دادههای جهان در دو سال گذشته ایجاد شده است.

امروزه مدیران دارایی (Asset managers) از تکنیکهای پیشرفتهی آماری و تحلیلهای کامپیوتری برای کمک به پردازش و بهتصویرکشیدن دادههای وسیع دیجیتالی استفاده میکنند. چنین تکنیکهایی هم در فرایندهای سرمایهگذاری مبتنی بر تحلیل بنیادی و هم در فرایندهای سرمایهگذاری کمّی استفاده میشوند. برای مثال، رایانهها برای «بازخوانی» دادههای ثبتشده و انتشار آمارهای اقتصادی، بسیار سریعتر از انسانها عمل میکنند، درنتیجه در استراتژیهای سرمایهگذاری کوتاهمدت، سرعت واکنش تحلیلگر را بسیار افزایش میدهند.

دادههای بزرگ (Big Data) نقطهی عطف تحولات صنعت مدیریت دارایی

طی دههی اخیر دیجیتالیشدن دادهها، درنتیجه فشردگی و قدرت انتقال سریع آنها، افزایش تصاعدی قدرت محاسباتی هوش مصنوعی و ظرفیت ذخیرهسازی بیانتهای دادهها، منابع اطلاعاتی فراوانی را برای مدیران دارایی فراهم آورده است؛ بهگونهای که روزانه حجم عظیمی از دادهها حاوی اطلاعاتی با ارزش بالقوه، ایجاد، ثبت و ضبط شده، بهراحتی در دسترس سرمایهگذاران و مدیران پورتفو قرار میگیرد. این دریای بیکران اطلاعات اعم از تاریخچهی تحولات اقتصادی، نوسانات بازار، فرازوفرود کسبوکارها، تاریخچهی قیمتها، نمودارها و گزارشهای تحلیلی زمانبندیشده و… مقایسهی صنایع گوناگون یا سهام شرکتهای مختلف را با یکدیگر بسیار تسهیل کرده است.

این آمار و اطلاعات جمعآوری و طبقهبندیشده و نتایج آماری حاصل از تحلیل این دادهها، دادههای بزرگ (big data) نامیده میشود. این دادهها هم شامل دادههای ساختاریافته است و هم دادههای فاقد طبقهبندی خاص که افراد طی فرایند جستجو در اینترنت آنها را برای خود جمعآوری و طبقهبندی کرده، به تحلیل و تفسیر آنها میپردازند. اصطلاح “دادههای بزرگ” (big data) برای اشاره به این مجموعه دادههای عظیم و تجزیهوتحلیل آنها استفاده میشود که در هر نقطه از جهان در دسترس تحلیلگران و مدیران دارایی قرار دارد.

نقش شرکتهای تحقیقاتی و تولید محتوای اقتصادی در صنعت مدیریت دارایی

شرکتهای واسط تحقیقاتی، طیف گستردهای از دادههای جدید مرتبط با موضوعات مورد تقاضا را برای مدیران دارایی تولید، طبقهبندی و ارائه میکنند؛ دادههایی همچون آمار زمانبندیشده و مدلهای پیشبینی قیمت که در تحلیل تکنیکال استفاده میشود. افرادی که به دنبال دادههای عمیق در مورد موضوعات خاص هستند، میتوانند در قالب خدمات مشاورهای و خرید اطلاعاتی که بهصورت حرفهای طبقهبندیشده، از سرویسهای این شرکتهای تحقیقاتی استفاده کنند.

این شرکتهای تحقیقاتی حتی دادههایی را که از تصاویر ماهوارهای و حسگرهای ردیاب در نقاط مختلف جهان جمعآوری میشود، بهصورت اطلاعات فوری (real-time data) منتشر میکنند؛ مثلاً تغییرات آبوهوایی یک منطقه، الگوی ترافیک کشتیهای باری، ظرفیت انبار یک شرکت تولیدکننده، ردیابی تراکنشهای مالی یا تعداد سرچ موضوعی خاص توسط کاربران در اینترنت، همگی نمونههایی از جمعآوری دادهها از طریق تصاویر ماهوارهای یا حسگرهای ردیابی هستند که به تحلیلگران و مدیران دارایی در پیشبینی اوضاع آتی بازار یا تشخیص علت اتفاقاتی که پیشتر رخ داده است، کمک میکنند.

نقش رسانههای اجتماعی در تحلیل دادههای صنعت مدیریت دارایی

از جمله محبوبترین محتواهای طبقهبندیشده برای دستیابی به دادهها، محتواهای تصویری در رسانههای اجتماعی و نمودارهایی است که دادهها را بهصورت تصویری تحلیل و مقایسه میکند.

محتوایی فوری رسانههای اجتماعی همچون توییتر و فیسبوک، محتواهایی هدفمند در سطح کل بازار یا در سطح یک شرکت یا سهم خاص را به سرمایهگذاران و مدیران دارایی ارائه میدهند. علاوه بر این، تجزیهوتحلیل و تجمیع نظرات کاربران رسانههای اجتماعی میتواند در تشخیص شاخصهای اصلیای که احساسات بازار را کنترل میکنند (بهعنوانمثال، حرکات جهتدار کوتاهمدت بازار) کمک کند و تمایلات بالقوهی کاربران را در ارتباط با محصولات و خدمات نشان دهد.

پلتفرمهای هوشمند مشاورهی سرمایهگذاری (Robo-Advisers) در صنعت مدیریت دارایی

پلتفرمهای هوشمند مدیریت دارایی معروف به مشاوران روبو، از برنامههای خودکار و الگوریتمهای هوشمند سرمایهگذاری برای ارائهی سرویسهای ترکیبی مدیریت دارایی و راهحلهای فناوری اطلاعات استفاده میکنند. سرویسهایی همچون برنامهریزی سرمایهگذاری، بودجهبندی و تخصیص دارایی، انتخاب استراتژی سرمایهگذاری و تعیین برنامههای کاهش مالیات از طریق انتقال ضرر (فروش بهموقع اوراق بهادار با زیان، بهمنظور جبران میزان مالیات بر درآمد سرمایه ناشی از فروش سایر اوراق بهادار با سود) و … از جمله خدمات این مشاوران روبو است. خدمات سرمایهگذاری و مشاورههای ارائهشده توسط مشاوران رباتیک معمولاً منعکسکنندهی اهداف کلی سرمایهگذاری و ترجیحات تحمل ریسک سرمایهگذاران است که اغلب از طریق پرسشنامه از سرمایهگذار به دست میآید. پلتفرمهای مشاورهی سرمایهگذاری روبو (Robo-Avisers)، از مشاورهی سرمایهگذاری کاملاً دیجیتال گرفته تا پیشنهادهای ترکیبی شامل مشاورهی سرمایهگذاری دیجیتال در کنار مشاورههای مالی انسانی، خدمات مشاورهای هوشمند را ارائه میدهند و از دادههای موجود و جمعآوری اطلاعات جدید از کاربران برای این کار بهره میبرند.

بر اساس آمار موجود، تا پایان سال ۲۰۱۷، مشاوران روبو حدود ۱۸۰ میلیارد دلار دارایی را در سطح جهانی مدیریت کردهاند؛ فعالان بازار نیز انتظار دارند که این مقدار در طول زمان رشد قابلتوجهی داشته باشد.

عوامل رشد سریع در حجم دارایی تحت مدیریت مشاوران روبو

- افزایش تقاضا از سوی سرمایهگذاران طبقهی متوسط جامعه و طبقات جوانتر که درآمدهای متوسط روبهبالا دارند و از پسانداز سالانهی مناسبی برای سرمایهگذاری برخوردارند. توصیههای سنتی سرمایهگذاری اغلب برای این اقشار متوسط و سرمایهگذاران جوانتر که سطوح دارایی نسبتاً پایینتری برای سرمایهگذاری دارند، مناسب نیستند. بنابراین باتوجهبه کارایی مشاوران روبو و مقیاسپذیری هوش مصنوعی (قابلیت تنظیم و انعطاف با هر میزان سرمایه)، این مشاوران دیجیتال برای هر فرد بهصورت سفارشیشده و استانداردشده، پیشنهادهایی را ارائه میدهد، پس میتواند به طیف وسیعی از سرمایهگذاران با هر میزان سرمایه و سلیقهای خدمات مشاورهی سرمایهگذاری را ارائه نماید.

- یکی دیگر از عوامل استقبال از مشاوران هوشمند سرمایهگذاری، کارمزدهای کمتر آنهاست. به دلیل انعطافپذیری این پلتفرمها، هزینهی مشاورههای سرمایهگذاری دیجیتال ارائه شده توسط مشاوران روبو، اغلب کسری از کارمزدهای مشاوران سرمایهگذاری سنتی است. بهعنوانمثال در ایالات متحده، یک مشاور مالی معمولی ممکن است بر اساس داراییهای مشتری، ۱% حقالزحمهی مشاورهی سالانه دریافت کند، درحالیکه هزینههای ربات مشاور به طور میانگین سالانه در حدود ۰.۲٪ است.

- کاهش موانع: انعطافپذیری این پلتفرمها موجب کاهش موانع سرمایهگذاری و ایجاد فرصت برای اکثر اقشار برای ورود به بازارهای سرمایه شده است، بنابراین مشاوران روبو توانستهاند نسل جدیدی از سرمایهگذاران را جذب کنند. همچنین به کمک این پلتفرمها، علاوه بر این مدیران بزرگ صنعت دارایی، شرکتهای کمتر سنتی دیگر همچون شرکتهای بیمه نیز در حال توسعهی راهحلهایی برای فروش محصولات جانبی به مشتریان فعلی خود هستند.

بسیاری از ناظران بازار انتظار دارند که شرکتهای غیرمالی، یعنی پیشروان بزرگ فناوری اطلاعات نیز بهتدریج به بازیگران کلیدی صنعت مشاوران روبو تبدیل شوند و از طریق دسترسی به دادههای کاربران، کسب درآمد کنند.

دادهها، ابزار پیشبینی و تحلیل مدیران دارایی

چالش مدیران دارایی این است که بتوانند سریعتر از سایر حاضرین در بازار، به دادههایی با پتانسیل پیشبینی اقتصادی دست یابند. بسیاری از فعالان بازار در «مسابقهی تسلیحاتی اطلاعاتی» شرکت میکنند که نیازمند سرمایهگذاری قابلتوجهی در سرمایهی انسانی متخصص (مانند برنامهنویسان، متخصصین فناوری اطلاعات و…)، همچنین فراهم ساختن زیرساختهای موردنیاز فناوری اطلاعات است تا بتوانند به طور مؤثر، اشکال مختلف دادههای ساختاریافته و بدون ساختار را دریافت، پردازش و تحلیل نمایند و با استفاده از آنها به چینش پورتفوهای آلفا (با بازده مطلوب و بهتر از گذشته یا بهتر از یک شاخص معیار) و با امنیت بالا (ریسک کنترلشده) بپردازند.

نتیجهگیری آکادمی دانایان

در چند سال اخیر دیجیتالیشدن دادهها، افزایش تصاعدی قدرت محاسباتی ابزارهای هوشمند و ظرفیت ذخیرهسازی آنها، منابع اطلاعاتی بسیار زیادی را برای مدیران دارایی ایجاد کرده است؛ همچنین برای تبادل و بهروزرسانی سریع حجم بالایی از دادههای روزانه که در تحلیلها به کار میروند، هوش مصنوعی کمک قابلتوجهی به مدیران و کارشناسان مالی در سرتاسر جهان نموده است. بنابراین آنچه اکنون برای این صنعت و مدیران مالی فعال در آن، حیاتی و مزیت رقابتی است، تجهیز شرکتهای مدیریت دارایی به زیرساختهای تکنولوژیمحور و مهارت مدیران مالی برای بهرهگیری از این حجم عظیم دادههای بزرگ اقتصادی است، زیرا با استفاده از این ابزارهای هوشمند تحلیل میتوان بسیار سریعتر از گذشته سرمایهگذاریهای کوتاهمدت و بلندمدت را برنامهریزی و تحلیل نمود.