در شرایط اقتصادی پرتنش و پرنوسان و اقتصادهایی با نرخ تورم بالا مشابه شرایط فعلی اقتصاد ایران، حفظ ارزش سرمایه در طول سالهای متمادی موضوعیت پیدا میکند. علاوه بر این مسئله در سرمایهگذاری به دنبال آن هستیم تا عوایدی مازاد بر نرخ تورم را به دست آوریم. ازاینجهت زمانی که نرخ تورم میزان بالایی را تجربه کند، برای مراقبت از سرمایه در برابر تورم میبایست بازدهی بالایی رقم بخورد. بازدهیهای بالا در صورتپذیرش میزان بیشتری از ریسک قابل دستیابی هستند و ممکن است این امر سبب شود تا سرمایه-گذاران به سراغ انتخابهای پرریسک و حتی شاید نامطمئن بروند. البته در این شرایط اگر افراد از مهارت لازم در سرمایهگذاری برخوردار نباشند ممکن است منجر به ازدستدادن اصل سرمایهی خود بشوند.

در شرایطی که برای چنین افرادی سرمایهگذاری در صندوقهای سرمایهگذاری و در کل سرمایهگذاری غیرمستقیم مطرح میشود، ممکن است این سؤال به وجود بیاید که آیا خود این نهادهای مالی و صندوقهای سرمایهگذاری مطمئن هستند و با چه سازوکاری به فعالیت میپردازند؟

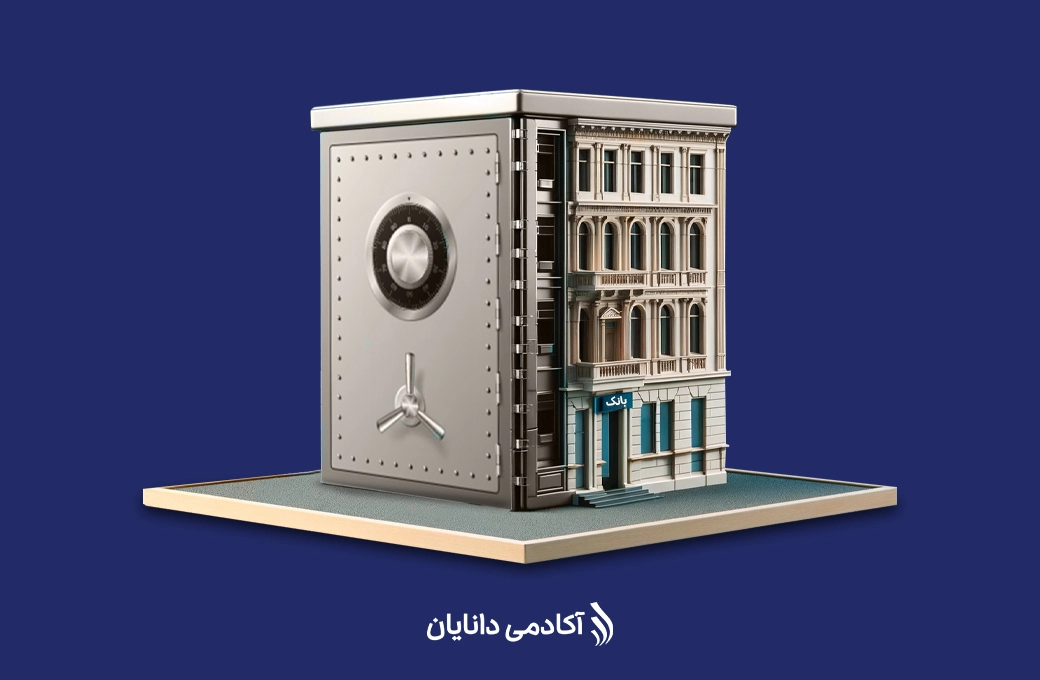

در این مقاله میخواهیم به بحث مطمئن بودن سرمایهگذاری در صندوقها و امنیت صندوقهای سرمایهگذاری بپردازیم و به برخی از سازوکارهای نظارتی و قانونی آن اشاره کنیم.

امنیت در سرمایهگذاری

امنیت در سرمایهگذاری یکی از موارد بااهمیت در تخصیص منابع و داراییها در بازارهای مختلف است. به طورکلی سرمایه ترسو است و اگر در بازاری احساس خطر کند، آن بازار را ترک میکند. امنیت در سرمایهگذاری از مسائلی است که تأثیر مستقیمی بر ریسکهای مختلف در سرمایهگذاری میگذارد. بدین ترتیب همانطور که بارها در سایر مقالات آکادمی دانایان اشاره شده است، ریسک و بازدهی دارای ارتباطی متقابل و مستقیم هستند به شکلی که هرقدر ریسک پذیرفته شده در یک سرمایهگذاری بیشتر باشد، انتظار کسب بازدهی بیشتر نیز وجود دارد. علاوه بر این موارد میتوان گفت مسائل مربوط به امنیت در سرمایهگذاری بیشترین تأثیر را بر روی نقدشوندگی سرمایهگذاریها خواهند داشت و بیشترین ظهور و بروز اثرات آنها در بحث نقدشوندگی است. بدین ترتیب بحث امنیت در سرمایهگذاری بر روی پارامترهای مختلف سرمایهگذاری سایه انداخته و هر یک از آنها را تحتتأثیر قرار میدهد.

صندوقهای سرمایهگذاری در ایران – امنیت صندوقهای سرمایهگذاری

ایدهی تشکیل صندوقهای سرمایهگذاری در جهان به اواخر دههی ۱۹۸۰ و اوایل دههی ۱۹۹۰ بازمیگردد اما در ایران ایدهی ثبت و تشکیل صندوقهای سرمایهگذاری اولینبار در سال ۱۳۸۶ مطرح شد اما تا ۱۳۹۱ صندوقی بهعنوان صندوق سرمایهگذاری ثبت نشد. این امر در شرایطی اتفاق افتاد که در قوانین مصوب در سال ۱۳۸۴ در خصوص تأسیس صندوقهای سرمایهگذاری صحبتهایی مطرح شده بود. دلیل بروز این تأخیر در ثبت نیز به دلیل مسائل حقوقی و تفاوت در شناخت شخصیت حقوقی توسط سازمان بورس و اوراق بهادار و مرجع ثبت شرکتها بود و سرانجام با اصلاح رویه فرایند ثبت صندوقهای سرمایهگذاری آغاز به کارکرد.

چرا صندوقهای سرمایهگذاری مطمئن هستند؟

تأسیس صندوقهای سرمایهگذاری از لحاظ قانونی دارای مراحل و فرایندهایی است که بهخودی خود شفافیت عملکرد صندوقهای سرمایهگذاری را بالا برده و سازوکارهای آنها را واضح و قابل نظارت میسازد. بهعنوانمثال یکی از این موارد احراز صلاحیت مدیران صندوق سرمایهگذاری است که طی دستورالعملی جداگانه مراتب آن توسط سازمان بورس و اوراق بهادار اعلام شده است. دراینخصوص موارد متعدد دیگری نیز وجود دارد. سرمایهی ثبتی صندوقهای سرمایهگذاری عدد نسبتاً قابلتوجهی بوده و این امر خود سبب افزایش اعتبار آن میشود. از سوی دیگر فرایند تشکیل صندوقهای سرمایهگذاری بهگونهای است که علاوه بر ثبت و دریافت مجوز از سوی سازمان بورس و اوراق بهادار، نیاز به ثبت در مرجع ثبت شرکتها را نیز دارند و بدین ترتیب شفافیت و قانونمندی دوچندانی را پیدا خواهند کرد.

صندوقهای سرمایهگذاری ملزم به ارائهی گزارشهای مختلف در سریهای زمانی مختلف ماهانه، فصلی و سالیانه هستند که در آنها علاوه بر انتشار اطلاعات مربوط به صورتهای مالی به برخی موارد نظیر پرتفوی سرمایهگذاری شده و … نیز پرداخته میشود که این امر نیز سبب شکلگیری اطمینان خاطر بیشتر برای سرمایهگذاران خواهد شد. در خصوص ساختار و سازوکارهای قانونی، یکی از مسائل بااهمیت ارکان شرکت و وظایف آن است که در ادامه در خصوص آن توضیحاتی را ارائه خواهیم داد.

صندوق سرمایهگذاری مشترک چیست؟

ارکان صندوقهای سرمایهگذاری – امنیت صندوقهای سرمایهگذاری

در خصوص ارکان صندوقهای سرمایهگذاری و شرح وظایف آنها در اساسنامه و امید نامهی صندوق سرمایه-گذاری توضیحاتی ارائه میشود. بهطورکلی میتوان گفت ارکان صندوقهای سرمایهگذاری شامل مجمع صندوق، مدیر صندوق، متولی، حسابرس، بازارگردان (وابسته به نوع صندوق)، ضامن نقدشوندگی (وابسته به نوع صندوق) و برخی از موارد خاص دیگر متناسب با حوزهی فعالیت صندوق تعریف میشود.

ارکان صندوق غالباً پس از تعیین باید به تأیید سازمان بورس و اوراق بهادار برسند و این امر یکی از ابزارهای نظارتی سازمان بورس نسبت به صندوقهای سرمایهگذاری است. حسابرس باید از بین مؤسسات مورد تأیید سازمان بورس و اوراق بهادار انتخاب شود و سایر ارکان نیز باید به تأیید سازمان برسند. در خصوص این امر در مقالات مرتبط با هر یک از صندوقهای سرمایهگذاری در سایت آکادمی دانایان مفصلاً توضیحاتی را ارائه کردهایم.

طرق مختلف نظارت بر صندوقهای سرمایهگذاری

بهطورکلی انواع حالات نظارت بر صندوقهای سرمایهگذاری را میتوان به سه دستهی کلی تقسیمبندی کرد. نوع اول از این نظارتها، نظارتهای داخلی است که توسط ارکان شرکت انجام میشود. مدیر صندوق کلیهی فعالیتهای اجرایی و دریافت و پرداختها و عملکرد کارگزاران صندوق را تحتنظر دارد. از سوی دیگر متولی صندوق به شکل مستمر بر عملکرد مدیر صندوق و ضامن نقدشوندگی و همچنین ارسال بهموقع گزارشهای مالی به حسابرس اطمینان حاصل میکند. بهطورکلی متولی صندوق را میتوان بهمثابه یک بازرس و نمایندهی سهامداران خرد در مجمع صندوق تلقی کرد.

نوع دیگری از نظارت بر صندوقهای سرمایهگذاری، نظارت خارجی است که توسط سازمان بورس و اوراق بهادار انجام میشود. این نظارتها در قالبهای مختلفی صورت میگیرد. سازمان بورس و اوراق بهادار، تمامی فرمهای تکمیلشدهی صدور و ابطال و همچنین نحوهی بایگانی آنها را کنترل میکند و علاوهبرآن اطلاعاتی نظیر صورتهای مالی، گزارش بازرسی، ثبتاسناد، محاسبه ارزش خالص دارایی و … را بهصورت لحظهای از نرمافزارهای صندوق سرمایهگذاری دریافت میکند.

نوع سوم از نظارت بر عملکرد صندوقهای سرمایهگذاری، نظارتهای شخصی است که هرکدام از سرمایه گذاران میتوانند داشته باشند. همانطور که بارها اشاره کردیم، صندوقهای سرمایهگذاری از شفافیت نسبتاً مطلوبی برخوردار بوده و اطلاعات مالی آن برای سرمایهگذاران قابل استخراج است. بنابراین سرمایهگذاران مختلف میتوانند از طریق مراجعه به صورتهای مالی صندوقهای سرمایهگذاری، عملکرد آنها را بررسی کرده و با یکدیگر مقایسه کنند.

سخن پایانی آکادمی دانایان دربارهی امینت صندوقهای سرمایهگذاری

در این مقاله سعی کردیم تا حدودی به ابهامات مطرح شده در خصوص کلاهبرداری در صندوقهای سرمایهگذاری و امنیت صندوقهای سرمایهگذاری پاسخ دهیم. واقعیت آن است که با وجود چنین بستر قانونی و چنین سازوکارهایی در صندوقهای سرمایهگذاری معتبر که دارای مجوز رسمی از سازمان بورس و اوراق بهادار هستند، امکان و احتمال کلاه برداری در آنها بسیار کاهشیافته و به صفر نزدیک میشود. باور نادرستی که در ذهن مردم شکلگرفته است، مقایسهی نابجای اینگونه از نهادهای مالی با مؤسسات مالی و اعتباری است که در سالهای اخیر مشکلاتی را به بار آوردند. اما واقعیت آن است که نهادهای ناظر بر صندوقهای سرمایهگذاری و مؤسسات مالی و اعتباری با یکدیگر متفاوت بوده و قصور صورتگرفته در خصوص مؤسسات مالی و اعتباری متوجه سازمان بورس و اوراق بهادار نیست و فضای کاری در صندوقهای سرمایهگذاری بهمراتب شفافتر و قانونمندتر از مؤسسات مالی و اعتباری است.

برای دسترسی به سایر محتواهای تحلیلی و آموزشی وارد شوید.

2 دیدگاه

در چند سال اخیر صندوقی حالا چه سهامی چه مختلط بوده که کلاه برداری کرده باشه؟

خیر