پس از انتخاب روش غیرمستقیم برای انجام سرمایهگذاری و رفتن به سراغ صندوقهای سرمایهگذاری، حال این سؤال پیش میآید که سود صندوقهای سرمایهگذاری چهقدر است؟ برای پاسخ به این سؤال نگاه به روند سوددهی صندوقهای مختلف در طول چند سال و مقایسهی آن با یکدیگر میتواند کمککننده باشد. ما در این مقاله ضمن بررسی روند سوددهی صندوقهای سرمایهگذاری، توضیحاتی را در خصوص انتخاب صندوق سرمایهگذاری مطلوب ارائه خواهیم کرد.

مقایسهی سوددهی صندوقهای سرمایهگذاری:

همانطور که پیشتر اشاره کردیم در بحث انتخاب صندوقی مطلوب جهت انجام سرمایهگذاری، مسئلهی سوددهی صندوقها بسیار حائز اهمیت و قابلتوجه است. از این روی میبایست قبل از اقدام به سرمایهگذاری این مورد را بررسی کرده و سپس اقدام به سرمایهگذاری کنیم.

یکی از ابزارهای کمککننده برای پیبردن به میزان بازدهیهای هر دو نوع از صندوقهای سرمایهگذاری، یعنی صندوقهای ETF قابل معامله و صندوقهای خارج از بورس مبتنی بر صدور و ابطال، بهرهگیری از سایت fipiran.ir است. با مراجعهی به این سایت میتوان به تمام اطلاعات مرتبط با صندوقهای سرمایهگذاری پی برد و میزان بازدهی آنها را به تفکیک نوع هر صندوق ملاحظه و بررسی کرد. این سایت اطلاعات مفید دیگری مانند ارزش خالص داراییها و زمانبندیهای پرداخت سود و … را نیز در اختیار سرمایهگذاران قرار میدهد. بدون شک برای اتخاذ تصمیمی مطلوب جهت انتخاب صندوق سرمایهگذاری مراجعهی به این سایت و بهرهگیری از اطلاعات آن الزامی است.

در ادامهی این مقاله سعی خواهیم کرد تا بهاختصار به مقایسهی صندوقهای سرمایهگذاری مختلف بپردازیم. برای این منظور بازدهی چند مورد از صندوقهای سرمایهگذاری در اوراق با درآمد ثابت، سهامی و مختلط را مورد ارزیابی قرار میدهیم.

سود صندوقهای با درآمدثابت:

برای بحث مقایسهی صندوقهای سرمایهگذاری با درآمد ثابت، چهار صندوق را بهعنوان نماینده در نظر گرفتهایم. نکتهی قابلتوجه آن است که از نظر مقایسهی بازدهی بین این صندوقها، دامنهی تغییرات نرخ بازدهی چندان بزرگ نیست و صندوقها تفاوتهای بسیار زیادی ندارند. در بین صندوقهایی که در نظر گرفتیم دو صندوق آرمان آتی کوثر و اعتماد داریک ETF و دو صندوق دیگر مبتنی بر صدور و ابطال هستند. اگر موضوع ضامن نقدشوندگی در این نوع صندوقها برایتان اهمیت دارد میتوانید با مراجعه به سایت fipiran.ir به سایر جزئیات نیز پی ببرید.

با این اوصاف اگر صرفاً از منظر بازدهی به مسئله نگاه کنیم صندوق اندوخته آمیتیس با دارابودن بالاترین بازدهی میتواند جذاب باشد. البته این مقایسه در بین صندوقهای انتخاب شده صورت گرفته است و انتخابهای بهتری نیز قطعا وجود خواهند داشت.

سود صندوقهای سرمایهگذاری سهامی:

در این نوع از صندوقها یعنی صندوق سهامی ممکن است با بازدهیهای مختلفی روبهرو شویم و دامنهی این تغییرات چندان محدود نیست. بنابراین مقایسهی بین صندوقهای مختلف فعال در حوزهی سهام اهمیت بیشتری پیدا خواهد کرد. در این نوع از صندوقها ممکن است حتی با بازدهیهای منفی و زیانده در طول یک سال روبهرو شویم.

ضرایب آلفا و بتا و ارتباط آن با سود صندوقهای سرمایهگذاری:

یکی از وجوه مقایسه که در صندوقهای سرمایهگذاری سهامی موضوعیت پیدا میکند بحثهای مربوط به ضریب آلفا و بتا است. ضرایب آلفا و بتا از جمله معروفترین شاخصهای عملکردی در سرمایهگذاری هستند. ضریب آلفا بازده اضافی یک سرمایهگذاری نسبت به بازدهی یک پرتفوی معیار یا یک شاخص معیار را ارزیابی میکند. این شاخصها درواقع نوعی ربطدهندهی بین بازده محقق شده و ریسک متحمل شده هستند. ضریب آلفا ممکن است مثبت، منفی یا صفر باشد، اگر مقدار این ضریب برابر با صفر بود به معنای آن است که بازدهی صندوق متناسب با ریسک آن بوده است. آلفای مثبت بیانگر عملکرد بهتر بوده و بر آلفای منفی در صندوقها ارجحیت دارد.

اما ضریب بتا ارتباطدهندهی بین ریسک سهام یا پرتفوی موجود با کل بازار است. درواقع این ضریب میزان ریسک سیستماتیک سهام یا پرتفوی ما را نسبت به کل بازار میسنجد. اگر عدد این ضریب بالاتر از یک بود به معنای آن است که نوسانات سهم ما بیشتر از میانگین بازار است و ریسک بالاتری را به همراه دارد، اما به طبع بازدهی بالاتری را نیز به همراه خواهد داشت. اگر این عدد برابر با یک به معنای برابری نوسانات با بازار و اگر کمتر از یک بود به معنای کمتر بودن نوسان آن نسبت به کلیت بازار و حرکت سهم با شیبهای ملایم است.

بدین ترتیب طبیعتاً برای افراد ریسکگریز کمتر بودن ضریب بتا ترجیح دارد اما برای عموم افراد نمیتوان قاعدهای کلی را نسبت به آن بیان کرد و باید به این پارامتر در کنار سایر موارد بااهمیت توجه شود.

سود صندوق سرمایهگذاری مختلط:

یکی دیگر از انواع صندوقهایی که مورد بررسی قرار میدهیم، صندوقهای سرمایهگذاری مختلط هستند که سبدی ترکیبی از ابزارهای درآمد ثابت و سهامی را تشکیل میدهند و میزان سهم هر یک از این دو بخش نیز در اساسنامه و امید نامهی آنها قید شده است. (برای آشنایی بیشتر با این نوع از صندوقها میتوانید به مقالهی مربوط به آن مراجعه کنید)

در میان این صندوقها ممکن است با صندوقی زیانده نیز روبهرو شویم. ازاینرو انتخاب درست و صحیح صندوقی مطلوب برای سرمایهگذاری بسیار بااهمیت است و برای دستیابی به این مهم میتوان به سوابق عملکردی این صندوقها مراجعه کرد.

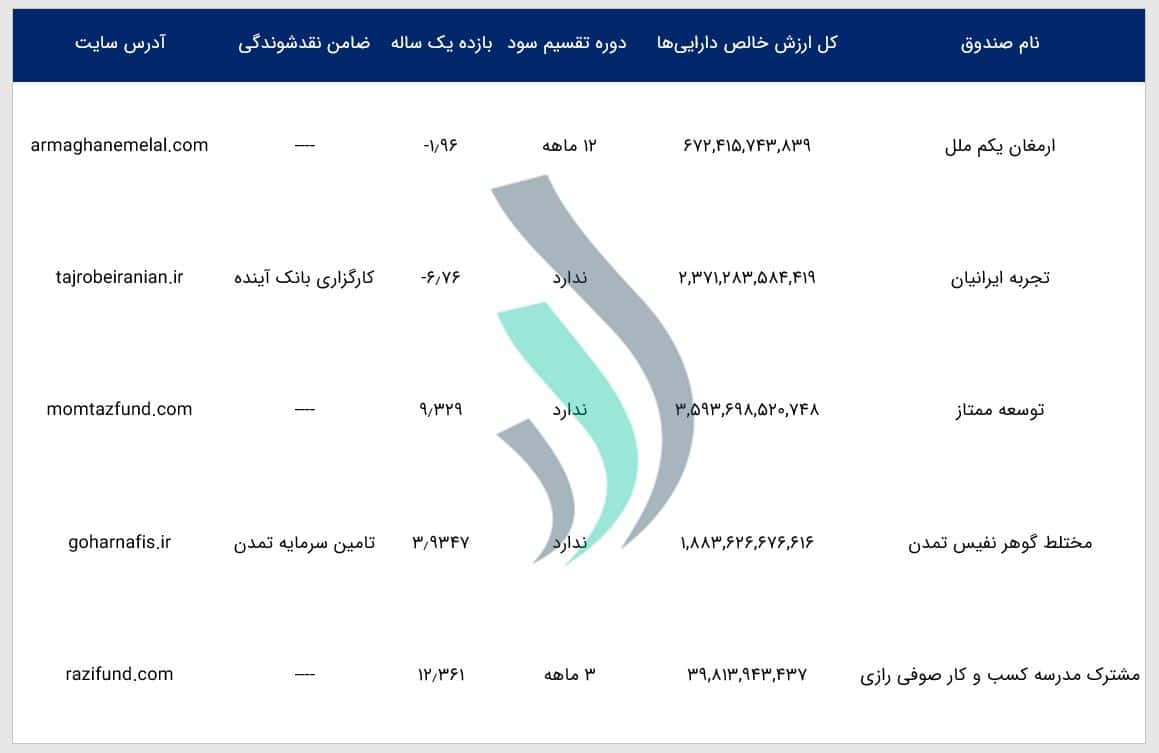

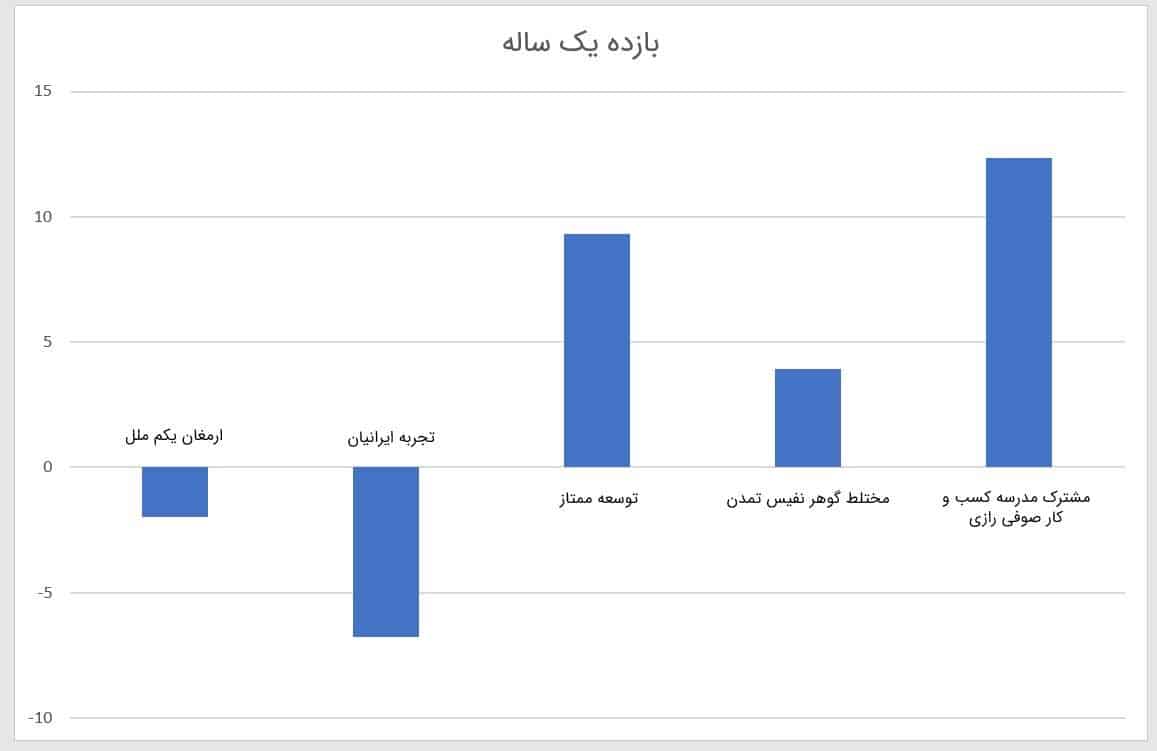

برای این بخش نیز از میان صندوقهای موجود ۵ صندوق را به نمایندگی انتخاب کردیم. از میان صندوقهای انتخاب شده دو صندوق زیانده، دو صندوق با بازدهیهای نسبتاً کم و پایینتر از ۱۰ درصد و یک صندوق نیز بازدهی ۱۲ درصدی را داشته است که میتوان بازدهیهای پایین آنان را ناشی از اوضاع نابسامان بازار سرمایه در چند سال اخیر دانست.

مقایسهی سود صندوقها با شاخصها:

حال ممکن است این سؤال پیش بیاید که بهتر است بازدهی این نوع صندوقها را با چه متر و معیاری مقایسه کنیم؟ در پاسخ میتوان گفت که مقایسهی این صندوقها علاوه بر مقایسهی بازدهی آنها به شکل درصدی میتواند با میزان تغییرات شاخصی خاص از بازار سرمایه نیز قیاس شود. به طور مثال ممکن است سرمایهگذاری به دنبال آن باشد تا میزانی بالاتر از بازدهی شاخص کل، شاخص هموزن و یا هر شاخص دلخواه دیگری سود کند. از این روی میتواند با مقایسهی بازدهی صندوقها با شاخصها به انتخاب بهتر صندوق مدنظر خود کمک کند.

جمعبندی پیرامون سود صندوقهای سرمایهگذاری

در این مقاله سعی کردیم تا به سهم خودمان به ایجاد یک ذهنیتی هرچند حداقلی در خصوص میزان بازدهی صندوقهای سرمایهگذاری برای افرادی که سرمایهگذاری غیرمستقیم را انتخاب میکنند، بپردازیم و به این سوال که سود صندوقهای سرمایهگذاری چهقدر است پاسخ دهیم. میزان بازده انتظاری مفهومی است که ممکن است برای هر فرد میزان متفاوتی را داشته باشد که ارتباط تنگاتنگی با میزان ریسکپذیری افراد نیز خواهد داشت. برای افراد بهشدت ریسکگریز صندوقهای درآمد ثابت میتوانند مفید باشند و بازدهی مطلوبی را نیز ارائه دهند.

اما اگر افراد بازده انتظاری بالاتری از میزان سوددهی صندوقهای درآمدثابت دارند میتوانند به سراغ سایر صندوقهای سرمایهگذاری بروند اما باید در انتخاب صندوق مطلوب نهایت دقت را داشته باشند. در این مقاله به سه پارامتر مهم و تأثیرگذار برای انتخاب صندوق مطلوب اشاره کردیم که عبارتاند از توجه به تاریخچهی بازدهیها، ضرایب آلفا و بتا و همینطور مقایسهی بازدهیها با بازدهی شاخصی معیار که بهرهگیری از این ابزارها میتواند برای سرمایهگذاران غیرمستقیمی که صندوقهای سرمایهگذاری را انتخاب کردهاند مفید واقع شود. در پایان بازهم تاکید میکنیم که بهرهگیری از سایتهای مرتبط با اطلاعات صندوقهای سرمایهگذاری نیز از اهمیت بالایی برخوردار است.

برای دسترسی به سایر محتواهای آموزشی و تحلیلی وارد شوید.

1 دیدگاه

مثلا سرمایهگذاری در صندق های سرمایه گذاری چقدر سود می دهند ۳۵ درصد بیشت از این که نمیدن این میزان از سود و تورم ۴۵ تا ۵۰ درصدی ایران آیا با هم همخوانی دارد دیگه سال ۵۷ نیست که مادر بزرگ من پسنداز ما رو ببره بانک حساب قرض پسنده بزاره ۱۲ سال بعد من برم با اون پول آبنبات چوبی بخرم مردم آگاه شدن وضعیت اقتصادی ایران رو نگاه کتید