برای فهم الگوهای سر و شانه در تحلیل تکنیکال در ابتدا لازم است بدانیم الگو چیست؟ الگوها (patterns) شکلهای متمایزِ ایجادشده توسط توالی دادهها روی یک نمودار هستند. در تحلیل تکنیکال یک الگو حاوی خطوطی است که در طی فراز و فرودهای قیمت، از اتصال نقاط تکرارشوندهی قیمت همچون قیمتهای بستهشدن یا سقف و کفها در یک دوره زمانی خاص شکل میگیرد.

الگوهای قیمت (price pattern) یا الگوهای نمودار (chart patterns)، حاصل مطالعهی توالی چندین نمودار صعودی و نزولی قیمت در یک دورهی زمانی بلندمدتتر هستند که رفتاری تکرارشونده را نشان میدهند. در معاملات بازارهای سهام و کالا، مطالعات انواع الگوی نمودار نقش زیادی در تحلیل تکنیکال و پیشبینی روند قیمتها ایفا میکند. وقتی دادههای قیمت بهصورت گرافیکی روی نمودار قیمت – زمان پیادهسازی میشوند، معمولاً الگویی از حرکات آن مشاهده میشود که بهطور طبیعی رخ داده و در طول یک دوره تکرار شده است که بر اساس آن رفتار تکراری، میتوان روند حرکت بعدی قیمتها را پیشبینی نمود. الگوهای نمودار حاوی سیگنالهای معکوس (برگشتی) یا ادامهدهنده هستند. در ادامه با یکی از انواع الگوهای برگشتی (معکوس) که معروفترین و پرکاربردترین آنها هم هست آشنا میشویم.

الگوی سر و شانهای چیست؟

شاید شناختهشدهترین الگوی برگشتی، الگوی سر و شانه (head and shoulders pattern) باشد. از آنجا که الگوی سر و شانه بازگشت از یک روند را نشان میدهد، پس قبل از شکلگیری الگو، لازم است یک روند واضح وجود داشته باشد تا الگو بتواند برای پیشبینی برعکس شدن آن روند، اعتبار کافی حاصل کند. برای تشخیص الگوی سر و شانه، لازم است روند اولیه، یک روند صعودی باشد که پس از مدتی نوسان و توقف، به روند نزولی تبدیل شده باشد. در مقالهای دیگر، دربارهی الگوی سر و شانهای برعکس (inverse head and shoulders pattern) نیز که در آن، پیش از شکلگیری الگو، روند نزولی بوده و سپس صعودی شده است، صحبت خواهیم نمود.

برای مطالعهی مقالهی مرتبط به روندها در تحلیل تکنیکال وارد شوید.

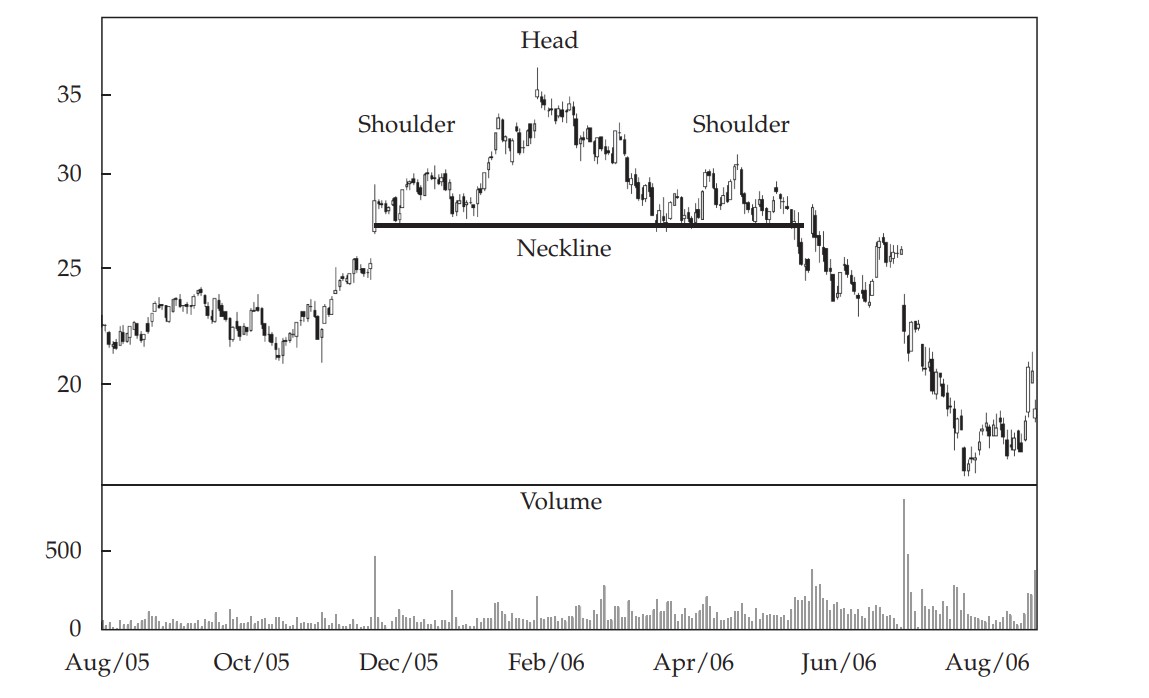

الگوی سر و شانهای از سه بخش تشکیل شده است: شانهی چپ، سر و شانهی راست؛ حجم نیز یک ویژگی مهم در تفسیر این الگو محسوب میشود. نمونهی استاندارد این الگو را در شکل 1 مشاهده مینمایید.

شکل 1- نمونهای از الگوی سر و شانه از انواع الگوهای برگشتی

شانهی چپ در الگوی سر و شانه در تحلیل تکنیکال

این قسمت از الگو یک رالی (rally) قوی را نشان میدهد که ابتدا شیب آن نسبت به روند صعودی پیش از شروع الگو، تندتر و حجم معاملات سنگینتر است و سپس به همان سطح قیمتی که از آنجا شروع شده بود، بازمیگردد، در نتیجه یک V برعکس (شبیه عدد 8) تشکیل میشود، اما در این قسمت حجم معاملات سبکتر است.

سر در الگوی سر و شانه در تحلیل تکنیکال

سقف روند صعودی قیمتها در قسمت سر الگو، یک پله بالاتر از سقف شانهی چپ است. در ادامهی فراز و فرود شانهی اول، رالی قیمتها سهم را با تفاوت قابلتوجهی، به سطحی بالاتر از شانهی چپ میرساند تا بهوضوح سقفهای بالاتری (higher high) نسبت به سقفهای قبلی، در نمودار قیمت ظاهر شود. بااینحال، حجم معاملات معمولاً در این رالی کمتر از آن است که در نیمهی اول (روند صعودی) شانهی چپ تجربه شده بود.

وقتی رالی دوم نیز با افول مواجه شود، با کاهش قیمتها در همان نقطهی شروع شانهی چپ، پایان مییابد؛ به این سطح قیمت، گردن (neckline) میگویند. در این نقطه، کف قیمت گاه حتی پایینتر از خط کفهای روند صعودی سر و شانه خواهد بود – خطی که از اتصال کفهای قبلی روند صعودی ایجاد شده است. تشکیل قسمت سر الگو، اولین سیگنالی است که نشان میدهد احتمالاً رالی رو به پایان است و ممکن است روند بازگشتی آغاز شده باشد.

شانهی راست در الگوی سر و شانه در تحلیل تکنیکال

شانهی راست تصویر آینهای (یا نزدیک به تصویر آینهای) از شانهی چپ است، اما با حجم معاملات کمتر که نشاندهندهی تمایل کمتر سرمایهگذاران برای خرید و آگاهی آنان از رو به اتمام بودن روند صعودی است. در این نقطه قیمت تقریباً تا همان سطوح سقف تجربهشده در شانهی اول افزایش مییابد، اما این رالیِ آخر، قیمتهای پایینتری (lower highs and lower lows) نسبت به رالی قبلی که قسمت سر الگو را تشکیل داده بود، تجربه خواهد نمود، در نتیجه خط حمایت شکسته شده، نهایتاً قیمت به زیر خط گردن نزول خواهد کرد؛ به این نقطه، نقطهی شکست (breakout) میگویند.

نکات تشخیص الگوی سر و شانه در تحلیل تکنیکال

یک تحلیلگر بهندرت میتواند یک الگوی سر و شانهی کاملاً شکلیافته را مشاهده نماید. حالات ناقصتر این الگو ممکن است بهجای یک سر و دو شانه در دو طرف، شامل دو قله روی شانه یا روی سر باشند؛ اما درهرحال، قسمت سر باید به سطح قیمت بالاتری نسبت به هر دو شانه برسد، درحالیکه شانهها باید تقریباً متقارن باشند تا این الگو تشخیص داده شود.

از نظر سطح قیمت خط گردن نیز، اولین رالی باید از این سطح آغاز شود و شانهی چپ (left shoulder) و سر (head) نیز باید در سیر نزولیشان، تقریباً به همین سطح بازگردند؛ اما خطوط گردن ممکن است همیشه هم خطوط کاملاً افقی را تشکیل ندهند بلکه خط گردن اندکی شیبدار باشد، یعنی کفهای تجربهشده دقیقاً مشابه هم نباشند؛ در شکل زیر نمونهای از این حالت را مشاهده مینمایید. شاید این اَشکال ناقص، کار تطبیق آن را با الگوی سر و شانه (و یا سایر الگوهای تکنیکال) برای تحلیلگران کمّی یا ابزارهای تحلیلگر دشوار سازد، اما مغز انسان میتواند این الگو را – حتی اگر ناقص شکل گرفته باشد – تشخیص دهد.

نحوهی کار با الگوی سر و شانهای در تحلیل تکنیکال

همان گونه که اشاره کردیم، حجم معاملات در تجزیهوتحلیل الگوهای سر و شانه عنصر مهمی است. تجربهی یک سقف جدید قیمت در قسمت بالای سر بدون افزایش در حجم معاملات، نشاندهندهی کاهش تعداد مشارکتکنندگان در بازار صعودی است و این یعنی بهزودی بر اساس کاهش تقاضا، قیمتها نزولی خواهد شد. هنگامی که یک شاخص (مثلاً قیمت) در حال افزایش (یا کاهش) است، اما شاخص دیگر (مثلاً حجم) آنگونه نیست، به این وضعیت واگرایی (divergence) میگویند. در وضعیت واگرایی، شانهی سمت راست (جایی که تقریباً یکسوم پایانی الگو است)، حجم معاملات کمتری خواهد داشت که نشان میدهد علاقه یا تقاضا کاهشیافته، بهزودی با افزایش عرضه، بازار شاهد کاهش قیمت و آغاز روند نزولی خواهد بود.

هنگامی که الگوی سر و شانه شکل گرفت و کامل شد، انتظار میرود که قیمت سهم از سطح خط گردن پایینتر آید. در اینجا تحلیلگران تکنیکال تمایل دارند از قواعد فیلترینگ استفاده کنند تا مطمئن شوند آیا شکست واضحی در خط گردن رخ داده است یا خیر.

این فیلترینگ ممکن است به شکل توقف معامله تا زمانی باشد که قیمت به سطح معنیداری به زیر خط گردن سقوط کند (معمولاً بین 3 تا 5 درصد) یا به شکل درنظرگرفتن یک محدودهی زمانی برای باقیماندن قیمت زیر خط گردن پیش از اقدام به معاملهی مجدد؛ وقتی از نمودار قیمت روزانه استفاده میشود، این قاعده ممکن است شامل چند روز تا یک هفته باشد. قیمتها اغلب طی جهشی به سطح خط گردن بازمیگردند، حتی اگر از سطوح فیلتر (3 تا 5 درصد پایینتر) هم بیشتر کاهش یافته باشند؛ بااینحال، قیمتها معمولاً روی خط گردن یا اطراف آن متوقف میشوند. خط گردن یک سطح حمایتی (support level) است که تحتتأثیر اصل قطبیت (polarity principle) اگر یک سطح حمایت شکسته شد (breakout)، همان سطح قیمت، از آن پس به یک سطح مقاومت (resistance level) تبدیل میشود.

تعیین قیمت هدف (Price target) با الگوی سر و شانه در تحلیل تکنیکال

مانند همه الگوهای تکنیکال، الگوی سر و شانه باید از منظر روند بلندمدت قیمت اوراق بهادار تحلیل شود. رالیای که قبل از شکلگیری الگو اتفاق افتاده، باید آنقدر بزرگ باشد که چیزی برای معکوس شدن و تشکیل یک قله وجود داشته باشد. هرچه این رالی قویتر و قلهی شکلگرفته بارزتر باشد، احتمال بازگشت شدیدتر و چشمگیرتر نیز وجود خواهد داشت. هنگامی که خط گردن شکسته شد (یعنی پس از نزول قیمت در پایان شانه ی راست)، این احتمال وجود دارد در این فراز و فرود رالیوار، قیمت سهم به همان میزان که از خط گردن (neckline) تا بالای سر (top of the head) افزایش داشته است (مثلاً از 350 تومان تا 650 تومان)، به همان میزان هم افت داشته باشد (یعنی از 350 تومان 50 تومان).

با این حال، اگر رالی ابتدایی (پیش از شروع الگو) با قیمتی بالاتر از خط گردن شروع شده باشد، بعید است که اصلاح، قیمت را از همان سطح قیمتِ آغازین پایینتر بیاورد. از آنجایی که شکلگیری الگوی سر و شانه یک الگوی نزولی (bearish indicator) است (یعنی طی این الگو تحلیلگر انتظار دارد روند صعودیِ ایجاد شدهی قبلی پایان یابد و یک روند نزولی آغاز شود)، تحلیلگر تکنیکال به دنبال کسب سود کوتاهمدت از سهم مورد تحلیل است.

کسب سود از الگوی سر و شانه

هنگام تلاش برای کسب سود از الگوی سر و شانه، تحلیلگر تکنیکال برای تعیین قیمت هدف اغلب از تفاوت بالاترین قیمت تجربه شده در سر و پایینترین قیمت تجربه شده در خط گردن استفاده میکند. بدین ترتیب این حدفاصل، میزانی است که تحلیلگر تکنیکال پیشبینی میکند قیمت به میزان مشابه کاهش یابد، پس عدد بهدستآمده بهعنوان قیمت هدف، موقعیتی است که سرمایهگذاری باید در آن بسته شود. قیمت هدف در الگوی سر و شانه بهصورت زیر محاسبه میشود:

قیمت هدف = قیمت روی خط گردن – (بالاترین قیمت در قسمت سر – پایینترین قیمت در خط گردن)

شکل 3- محاسبهی قیمت هدف در الگوی سر و شانه

در شکل 3 میبینیم بالاترین قیمت در قسمت سر 37 دلار و پایینترین قیمت روی خط گردن 27 دلار است و اختلاف این دو 10 دلار.

بنابراین تحلیلگر تکنیکال انتظار دارد پس از پایان الگو، قیمت به میزان 10 دلار زیر خط گردن یعنی به 17 دلار کاهش یابد، پس قیمت هدف برای بستن معامله عبارت است از: 27 دلار – (37 – 27 دلار) = 17 دلار

یک تمرین برای تعیین قیمت هدف با الگوی سر و شانه در تحلیل تکنیکال

فرض کنید یک تحلیلگر تکنیکال قصد دارد به وسیلهی تفسیر الگوی سر و شانه پایینترین قیمت سهام شرکتی را تخمین بزند تا آن را مبنای خرید آن سهم در کف قیمت قرار دهد. وی معتقد است که نمودار قیمت سهام این شرکت در شش ماه گذشته الگوی کلاسیک سر و شانه را نشان میدهد. در این الگو قیمت سهم در قسمت سر به اوج خود یعنی 108 دلار رسید؛ وی با توجه به نوسانات قیمت و نقطهی آغاز روند صعودی اولیه، خط گردن را روی 79 دلار تشخیص میدهد. امروز، سهام به قیمت 78 دلار بسته شده است. به نظر شما بر اساس الگوی سر و شانه، این تحلیلگر چه قیمتی را بهعنوان قیمت هدف برای خرید مجدد در کف قیمت برآورد میکند؟

پاسخ: این تحلیلگر قیمت خط گردن را 79 دلار آمریکا تخمین زده است، پس 108 دلار (higher high) منهای 79 دلار (lower low) برابر است با 29 دلار؛ بنابراین قیمت هدف او 79 دلار منهای 29 دلار یعنی روی 50 دلار برآورد میشود. این تحلیلگر تلاش میکند سهم را به قیمت امروز 78 دلار بفروشد و پیشبینی میکند که اگر در محدودهی 50 دلار (قیمت هدف) در موقعیت خرید (closing the position) باشد، بهازای هر سهم (بدون احتساب هزینههای معامله) سود 28 دلاری به دست خواهد آورد.

همچنین اگر مایل هستید تا این مفهوم را به زبان مرجع مطالعه کنید، میتوانید از سایت investopedia دیدن کنید.

جمعبندی آکادمی دانایان از الگوی سر و شانه در تحلیل تکنیکال

در تشخیص الگوها به دنبال مشاهدهی شکلی ایدهآل از الگوی مد نظر خود نباشید. الگوها صرفاً جهت تخمین رفتار بازار هستند و تنها ابزاری برای حدس زدن؛ نتایج حاصل از تفسیر الگوها را نمیتوان قطعی و تضمین شده فرض کرد حتی گاه ممکن است از دادههای بعدی متوجه شوید الگو را به اشتباه تشخیص دادهاید. هنگام تفسیر الگوها نیمنگاهی نیز به تجربیات قبلی خود و اطلاعات بنیادی داشته باشید و تنها معیار تصمیمگیری خود را مبتنی بر تفسیر الگوها قرار ندهید.

در تفسیر الگوها برای تعیین قیمت هدف خرید یا فروش، باید این نکته را مد نظر قرار داد که افراد زیادی چون شما در حال تشخیص و تفسیر الگو هستند و همین رفتار دستهجمعی یکسان و همزمان میتواند بر عرضه و تقاضا و رفتار قیمت تأثیرات پیشبینی نشدهای داشته باشد که روند کلاسیک الگو را تغییر دهد؛ بنابراین بهتر است فارغ از ترس و طمع، اندکی پیش از رسیدن بازار به قیمت هدف واکنش نشان داده، معاملات خود را ببندید تا دچار نوسانات هیجانی بازار نگردید.

برای مشاهدهی سایر مقالات آموزشی و اطلاع از آخرین محتواهای تحلیلی وارد شوید.

2 دیدگاه

میشه مقالات تکنیکالیتون رو بیشتر کنید؟ واقعااااا کاملن ممنونم ازتون

ممنون از نظرتون، بله در این زمینه مقالات بیشتری به زودی در سایت آکادمی دانایان قرار خواهد گرفت.