از سالها پیش و با توسعه دانش بشر در تحلیل بازارهای مالی، اندیکاتورهای مختلفی جهت تسهیل تحلیل نمودارها و دقیقتر نمودن پیشبینیها ساخته شدند تا به معاملهگران در معاملات کمک نمایند. یکی از اندیکاتورهایی که اکثر تحلیلگران با آن آشنایی دارند و از آن استفاده نمودهاند، اندیکاتور مکدی MACD است. برای استفاده صحیح از اندیکاتورها و کمکگرفتن از آنها در معاملات لازم است ابتدا شناخت خوبی از نحوه کار و جزئیات آن به دست آورده باشیم تا دچار خطا و ضرر و زیان در معاملات نشویم. بنابراین در این نوشتار به بررسی این اندیکاتور خواهیم پرداخت.

اندیکاتور مکدی (MACD) چیست؟

اندیکاتور مکدی (MACD) که مخفف شده عبارت Moving Average Convergence Divergence است همانطور که از نامش پیداست به معنای همگرایی و واگراییهای میانگین متحرک است. میانگین متحرک در این اندیکاتور از اهمیت بالایی برخوردار بوده و هنگامی که جرالد بی اپل این اهمیت را در سال ۱۹۷۰ درک کرد این اندیکاتور را به وجود آورد. البته که در طول سالهای متوالی این اندیکاتور شکل کاملتری پیدا کرده است.

پایههای اصلی سازنده اندیکاتور مکدی میانگینهای متحرک ۱۲ و ۲۶ روزه بوده و از خانواده اسیلاتورها به شمار میرود. از سیگنالهایی که بهوسیله این اندیکاتور به دست میآید و ترکیب آن با سیگنالهای دیگر میتوان نتایج خوبی از معاملات در بازارهای مالی دریافت نمود.

این مطلب را از دست ندهید: اندیکاتور چیست؟

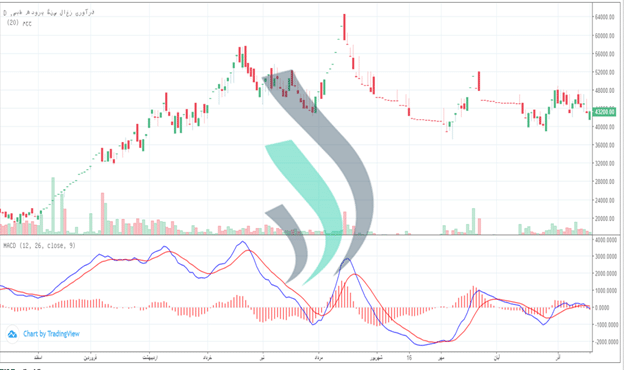

ساختار اندیکاتور MACD

این اندیکاتور همانطور که گفته شد بر اساس میانگینهای متحرک ساخته شده است. پس طبیعی است که در آن دو خط از جنس میانگین متحرک مشاهده کنیم که به آنها خط مکدی و خط سیگنال میگوییم. همچنین اختلاف خطوط سیگنال و مکدی تحت یک نمودار هیستوگرام با میلههای عمودی نمایش داده میشود.

خط مکدی

این خط یعنی خط مکدی از اختلاف میانگین متحرک ۱۲ و ۲۶ روزه حاصل میشود و در تنظیمات اولیه اندیکاتور مکدی به رنگ آبی نمایش داده میشود. همچنین خط مکدی نشاندهنده تغییرات روند و میزان این تغییرات خواهد بود.

خط سیگنال در اندیکاتور مکدی

خط سیگنال از یک میانگین متحرک کوتاه ۹ روزه تشکیل شده است که در تنظیمات اولیه اندیکاتور مکدی به رنگ قرمز نشان داده میشود. حرکت خط سیگنال بسیار کندتر از مکدی است. قیمتهای مختلفی مثل قیمت پایانی یا آخرین قیمت میتواند برای ساخت این میانگین متحرک استفاده شود که به طور پیشفرض از آخرین قیمت یا همان close استفاده میشود.

هیستوگرام در اندیکاتور مکدی

نمودار هیستوگرام اندیکاتور مکدی از اختلاف خطوط سیگنال و مکدی به وجود میآید که میتواند مقادیری مثبت یا منفی به خود بگیرد. بنابراین خط صفری در نظر گرفته شده که این مثبت یا منفی بودن با بالا یا پایینبودن نسبت به خط صفر نمایش داده میشود. با کمشدن اختلاف خطوط مکدی و سیگنال مقادیر نمودار هیستوگرام به صفر میل میکند.

تفسیر اندیکاتور مکدی

همگرایی و واگراییهای دو میانگین متحرک، یکی از مهمترین کاربردهای اندیکاتور مکدی است. همگرایی به زمانی گفته میشود که دو خط میانگین به سمت یکدیگر در حال حرکت باشند و واگرایی نیز هنگامی رخ میدهد که این دو میانگین از هم فاصله بگیرند. واکنشهای خط مکدی نسبت به خط سیگنال کمتر بوده و از سرعت پایینتری برخوردار است.

بالاتر قرارگرفتن میانگین کوتاهمدت نسبت به بلندمدت باعث مثبتبودن اندیکاتور مکدی شده و به معنای افزایش شتاب روند صعودی خواهد بود.

همچنین هنگامی که خط سیگنال در محدوده مثبت به میلهها وارد شود میتواند یک سیگنال خرید برای ما صادر نماید. البته حالت بالعکس نیز ممکن است به آن معنا که هر گاه خط سیگنال درون میلهها قرار گرفته باشد و بخواهد از آن خارج شود، سیگنال خروج از سهم صادر شده است. در ناحیه منفی مکدی نیز برعکس این حالات صادق خواهد بود. یعنی چنانچه در محدوده منفی، خط سیگنال وارد میلهها شود، یک سیگنال فروش و اگر از آن خارج شود یک سیگنال خرید صادر میگردد.

یکی دیگر از موارد موردتوجه در اندیکاتور مکدی تقاطع خطوط سیگنال و مکدی است. چنانچه خط آبیرنگ، خطقرمز را از پایین به سمت بالا قطع نماید و درعینحال میلههای نمودار هیستوگرام مکدی نیز وارد محدوده مثبت و بالای خط صفر شده باشند، یک سیگنال خرید خوب صادر شده است.

بر عکس این حالت نیز ممکن است و چنانچه خط آبیرنگ خطقرمز از بالا به سمت پایین قطع نماید و میلههای هیستوگرام مکدی وارد قسمت منفی و زیر خط صفر شده باشند، این شرایط بهعنوان یک سیگنال فروش شناسایی میگردد.

از سالها پیش و با توسعه دانش بشر در تحلیل بازارهای مالی، اندیکاتورهای مختلفی جهت تسهیل تحلیل نمودارها و دقیقتر نمودن پیشبینیها ساخته شدند تا به معاملهگران در معاملات کمک نمایند. یکی از اندیکاتورهایی که اکثر تحلیلگران با آن آشنایی دارند و از آن استفاده نمودهاند، اندیکاتور مکدی MACD است. برای استفاده صحیح از اندیکاتورها و کمکگرفتن از آنها در معاملات لازم است ابتدا شناخت خوبی از نحوه کار و جزئیات آن به دست آورده باشیم تا دچار خطا و ضرر و زیان در معاملات نشویم. بنابراین در این نوشتار به بررسی این اندیکاتور خواهیم پرداخت.

اندیکاتور مکدی (MACD) چیست؟

اندیکاتور مکدی (MACD) که مخفف شده عبارت Moving Average Convergence Divergence است. همانطور که از نامش پیداست به معنای همگرایی و واگراییهای میانگین متحرک است. میانگین متحرک در این اندیکاتور از اهمیت بالایی برخوردار بوده و هنگامی که جرالد بی اپل این اهمیت را در سال ۱۹۷۰ درک کرد این اندیکاتور را به وجود آورد. البته که در طول سالهای متوالی این اندیکاتور شکل کاملتری پیدا کرده است.

پایههای اصلی سازنده اندیکاتور مکدی میانگینهای متحرک ۱۲ و ۲۶ روزه بوده و از خانواده اسیلاتورها به شمار میرود. از سیگنالهایی که بهوسیله این اندیکاتور به دست میآید و ترکیب آن با سیگنالهای دیگر میتوان نتایج خوبی از معاملات در بازارهای مالی دریافت نمود.

ساختار اندیکاتور MACD

این اندیکاتور همانطور که گفته شد بر اساس میانگینهای متحرک ساخته شده است. پس طبیعی است که در آن دو خط از جنس میانگین متحرک مشاهده کنیم که به آنها خط مکدی و خط سیگنال میگوییم. همچنین اختلاف خطوط سیگنال و مکدی تحت یک نمودار هیستوگرام با میلههای عمودی نمایش داده میشود.

خط مکدی

این خط یعنی خط مکدی از اختلاف میانگین متحرک ۱۲ و ۲۶ روزه حاصل میشود و در تنظیمات اولیه اندیکاتور مکدی به رنگ آبی نمایش داده میشود. همچنین خط مکدی نشاندهنده تغییرات روند و میزان این تغییرات خواهد بود.

خط سیگنال در اندیکاتور مکدی

در ابتدا باید بگوییم که خط سیگنال از یک میانگین متحرک کوتاه ۹ روزه تشکیل شده است که در تنظیمات اولیه اندیکاتور مکدی به رنگ قرمز نشان داده میشود. حرکت خط سیگنال بسیار کندتر از مکدی است. قیمتهای مختلفی مثل قیمت پایانی یا آخرین قیمت میتواند برای ساخت این میانگین متحرک استفاده شود که به طور پیشفرض از آخرین قیمت یا همان close استفاده میشود.

هیستوگرام در اندیکاتور مکدی

نمودار هیستوگرام اندیکاتور مکدی از اختلاف خطوط سیگنال و مکدی به وجود میآید که میتواند مقادیری مثبت یا منفی به خود بگیرد. بنابراین خط صفری در نظر گرفته شده که این مثبت یا منفی بودن با بالا یا پایینبودن نسبت به خط صفر نمایش داده میشود. با کمشدن اختلاف خطوط مکدی و سیگنال مقادیر نمودار هیستوگرام به صفر میل میکند.

تفسیر اندیکاتور مکدی

همگرایی و واگراییهای دو میانگین متحرک، یکی از مهمترین کاربردهای اندیکاتور مکدی است. همگرایی به زمانی گفته میشود که دو خط میانگین به سمت یکدیگر در حال حرکت باشند و واگرایی نیز هنگامی رخ میدهد که این دو میانگین از هم فاصله بگیرند. واکنشهای خط مکدی نسبت به خط سیگنال کمتر بوده و از سرعت پایینتری برخوردار است.

بالاتر قرارگرفتن میانگین کوتاهمدت نسبت به بلندمدت باعث مثبتبودن اندیکاتور مکدی شده و به معنای افزایش شتاب روند صعودی خواهد بود.

همچنین هنگامی که خط سیگنال در محدوده مثبت به میلهها وارد شود میتواند یک سیگنال خرید برای ما صادر نماید. البته حالت بالعکس نیز ممکن است به آن معنا که هر گاه خط سیگنال درون میلهها قرار گرفته باشد و بخواهد از آن خارج شود، سیگنال خروج از سهم صادر شده است. در ناحیه منفی مکدی نیز برعکس این حالات صادق خواهد بود. یعنی چنانچه در محدوده منفی، خط سیگنال وارد میلهها شود، یک سیگنال فروش و اگر از آن خارج شود یک سیگنال خرید صادر میگردد.

یکی دیگر از موارد موردتوجه در اندیکاتور مکدی تقاطع خطوط سیگنال و مکدی است. چنانچه خط آبیرنگ، خطقرمز را از پایین به سمت بالا قطع نماید و درعینحال میلههای نمودار هیستوگرام مکدی نیز وارد محدوده مثبت و بالای خط صفر شده باشند، یک سیگنال خرید خوب صادر شده است.

بر عکس این حالت نیز ممکن است و چنانچه خط آبیرنگ خطقرمز از بالا به سمت پایین قطع نماید و میلههای هیستوگرام مکدی وارد قسمت منفی و زیر خط صفر شده باشند، این شرایط بهعنوان یک سیگنال فروش شناسایی میگردد.

محدودیتهای اندیکاتور مکدی

اندیکاتور مکدی یک اندیکاتور اصطلاحاً متأخر است و از اطلاعات قبلی قیمت استفاده میکند. بنابراین نمیتوان انتظار سرعت و دقت بسیار بالا که لازمه تصمیمگیری صحیح در معاملهگری است را از آن داشت. همچنین احتمال درست از آب در نیامدن برخی سیگنالهای صادر شده توسط آن نیز وجود دارد. برخی اوقات به دلیل تأخیرهای این اندیکاتور تغییرات مهم از چشم ما دور میمانند و به همین دلیل است که بسیار توصیه میشود به آن تنها بهعنوان یک ابزار کمکی نگاه کرد. بهطورکلی استفاده از هیچ یک از ابزارهای تحلیل بهتنهایی، توصیه نمیشود و با ترکیب آنها با یکدیگر میتوان نتایج بسیار بهتری گرفت.

واگرایی با اندیکاتور مکدی

تشخیص واگرایی یکی از مهمترین موارد استفاده از اندیکاتورها بوده و اندیکاتور مکدی نیز جزو پرکاربردترین آنها در تشخیص واگرایی بهحساب میآید. منظور از واگرایی آن است که روند حرکت قیمت با اندیکاتور در جهات مخالف هم باشد. واگراییها تأثیر بسیار زیادی در تصمیمگیری معاملهگران دارند و جزو تحلیلهای روانشناسی پر کاربرد بازار به شمار میآیند. برای کسب اطلاعات بیشتر در خصوص واگراییها، مطالعهی مقالهی انواع واگراییها در تحلیل تکنیکال را به شما پیشنهاد میکنیم.

جمعبندی اندیکاتور MACD

اندیکاتور مکدی یک ابزار کاربردی و ساده برای تحلیل قیمت در بازارهای مالی است که در دهه ۷۰ میلادی ساخته شده و پس از آن بهبود یافته است. امروزه افراد زیادی برای تحلیل قیمت سهام خود یا پیداکردن واگراییها از این اندیکاتور استفاده میکنند. این اندیکاتور از سه بخش خط مکدی، خط سیگنال و هیستوگرام مکدی تشکیل شده است و پایه آن استفاده از میانگینهای متحرک کوتاه و میانمدت میباشد. توصیه میشود این اندیکاتور به دلیل متأخر بودن آن و احتمالی بودن برخی سیگنالهای صادر شده توسط آن، بهتنهایی مورد استفاده قرار نگیرد چرا که ترکیب آن با انواع ابزارهای تحلیل و معاملهگری و ترکیب سیگنالهای آنها، نتایج بسیار بهتری برای معاملهگران رقم خواهد زد.