امروزه در سرتاسر جهان شاهد فعالیت انواع شرکتها و افراد در امر سرمایهگذاری و مشاورهی مالی هستیم. هرروزه افراد و بنگاههای بسیاری، از فعالیتهای تجاری و خدماتی خود کسب سود میکنند و بخشی از مازاد این درآمد و سود را ذخیره کرده، برای کسب سود بیشتر در خارج از تجارت و فعالیت خود سرمایهگذاری میکنند. حتی برخی بنگاهها مبالغی را که با عنوان خیریه، نیکوکاری، مالیات، حق بیمه و…. نزد آنها تجمیع شده، برای استفادهی بهینه مستقیماً در مسیر اهداف خود صرف نمیکنند، بلکه ابتدا آنها را در موضوعاتی که سوددهی بالایی دارند سرمایهگذاری کرده، از سود حاصل از آن سرمایهگذاریها برای پرداخت هزینهی اهدافی که برایشان تعریف شده، استفاده میکنند.

حال اینکه افراد یا شرکتها، خود تصمیم به سرمایهگذاری در منابع گوناگون میگیرند یا از مشورت و مهارت کارشناسان، مدیران مالی و شرکتهای تخصصی مدیریت دارایی بهره میگیرند، موضوعات مختلفی را از جمله اصول اولیهی سرمایهگذاری، مدیریت ریسک، چینش پورتفو، استراتژیهای مدیریت فعال و منفعل، انواع ابزارهای مالی، موضوعات مالی – رفتاری و… در بر میگیرد که در مقالات متعدد سایت آکادمی دانایان به مزایا، معایب و تعاریف آنها پرداختهایم. اما در این مقاله بهطور خاص، به موضوع مدیریت دارایی، شرکتها و سازمانهای گوناگونی میپردازیم که در سطح جهانی و بهطور تخصصی به ارائهی خدمات مالی به افراد، سازمانها و حتی دولتها مشغولاند، خدماتی که منجر به ایجاد صنعتی پرسود و پرثمر به نام صنعت مدیریت دارایی در سراسر جهان گردیده است.

صنعت مدیریت دارایی و گردش مالی آن در نقاط مختلف جهان

فرایند مدیریت پورتفولیو (portfolio management)، مدیران مالی و انواع سرمایهگذاران حقیقی و حقوقی، اجزای گستردهای از صنعت مدیریت دارایی و جزء جداییناپذیر بخش خدمات مالی جهانیاند. طبق آمار، این صنعت در پایان سال ۲۰۱۷، سرمایهای بالغ بر بیش از ۷۹ تریلیون دلار آمریکا را مدیریت کرده است.

آنگونه که در شکل ۱ مشاهده مینمایید، داراییهای متعلق به طیف گستردهای از سرمایهگذاران نهادی و فردی اگرچه نزدیک به ۸۰ درصد از داراییهای تحت مدیریت حرفهای در جهان در آمریکای شمالی و اروپا متمرکز است، بازارهایی که سریعترین نرخ رشد را داشتهاند متعلق به آسیا و آمریکای لاتین بودهاند.

دارایی جهانی تحت مدیریت حرفهای (AUM) بر اساس منطقه (پایان سال ۲۰۱۷)

(market share : سهم بازار/ درصد) ، (market size : اندازهی بازار/ تریلیون دلار)

صنعت مدیریت دارایی بسیار رقابتی است و در آن طیف وسیعی از شرکتها وجود دارند، از مدیران دارایی مستقل «تک تخصصی» گرفته تا بانکهای تجاری متنوع، شرکتهای بیمه و کارگزاریهایی که علاوه بر فعالیتهای تجاری اصلی خود، خدمات مدیریت دارایی را نیز ارائه میدهند. باتوجهبه ماهیت جهانی این صنعت، بسیاری از مدیران دارایی دفاتری برای تحقیق و توزیع سرمایهگذاری در سراسر جهان دارند. مدیر دارایی (asset manager) معمولاً در قالب شرکت خریدار یا سرمایهگذار شناخته میشود، زیرا از خدمات شرکتهای طرف فروش در قالب خرید سهام استفاده میکند. شرکت طرف فروش نیز کارگزار/ واسطهای است که اوراق بهادار را میفروشد و خدمات تحقیقاتی دربارهی زمینههای سرمایهگذاری مستقل و مشاوره به مشتریان خود (مثلاً همین شرکتهای طرف خرید) ارائه میدهد.

استراتژیهای مدیریت دارایی

مدیران دارایی در حرفهی خود طیف گستردهای از استراتژیها را به کار میبندند. مدیران دارایی “تک تخصصی” (pure-play) ممکن است فقط روی یک کلاس خاص دارایی مثلاً سهام بازارهای نوظهور (emerging markets) یا سبک خاصی از سرمایهگذاری مثلاً سرمایهگذاری کمّی تمرکز کنند، درحالیکه “مدیران جامع” (full service managers) معمولاً طیف گستردهای از کلاس ها و سبکهای سرمایهگذاری را ارائه میدهند. نوع دیگری از شرکتهای مدیریت دارایی، شرکتهای «چند تخصصی» (multi-boutique) هستند که در آنها یک شرکت هلدینگ مرکزی، مالک چندین شرکت مدیریت دارایی است و معمولاً هم هریک از این شرکتها استراتژیهای سرمایهگذاری تخصصی خود را دارند. ساختار «چند تخصصی» به شرکتهای مدیریت دارایی اجازه میدهد هرکدام فرهنگ سرمایهگذاری منحصر بهفرد و سهم مالکیت مستقل خود را حفظ کنند، اما در عینحال از خدمات متمرکز و قدرتمند شرکت هلدینگ مرکزی مانند زیرساختهای فناوری، شبکهی فروش، خدمات بازاریابی و تبلیغات، عملیات و حقوقی، بهطور مشترک بهرهمند شوند.

مدیریت فعال دارایی در مقابل مدیریت غیرفعال دارایی

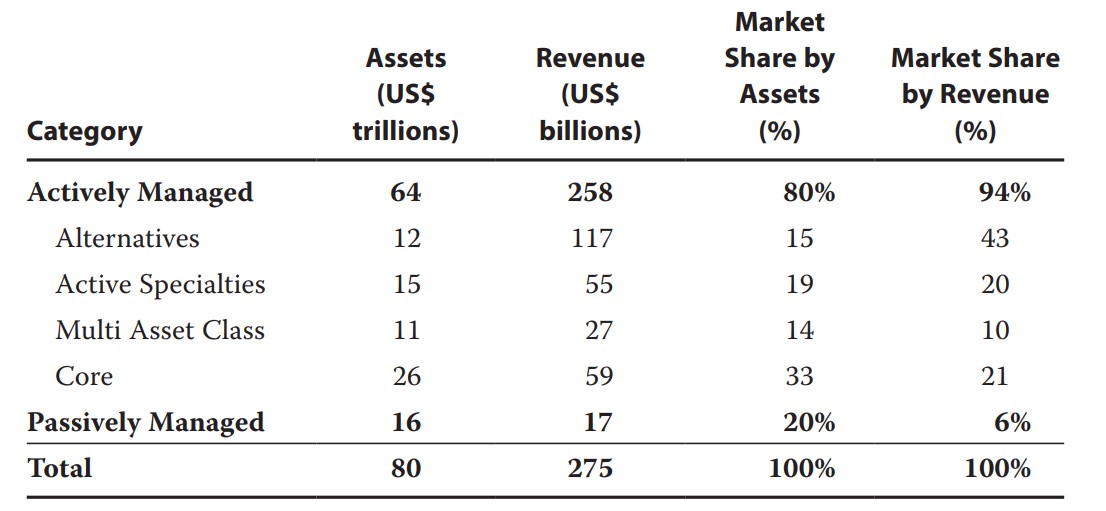

مدیران دارایی ممکن است در پورتفوهای مختلف استراتژیهای مدیریت فعال یا غیرفعال را در پیش گیرند. طبق آمار تا پایان سال ۲۰۱۷، در سطح جهانی میزان داراییهای تحت مدیریت حرفهای دارایی که به روش مدیریت فعال (active management) اداره میشدند، در مقایسه با داراییهای مدیریتشده با روش مدیریت غیرفعال (passive management)، به طور قابلتوجهی پیشی گرفتهاند. اگرچه پورتفوهای تحت مدیریت حرفهای با روش مدیریت غیرفعال نیز رشد قابلتوجهی را نسبت به گذشته نشان میدهد. در شکل شمارهی ۲ درصدی که کل داراییهای تحت مدیریت فعال و غیرفعال تا پایان سال ۲۰۱۷، در سطح جهانی به خود اختصاص دادهاند، مشاهده مینمایید.

سرمایهگذاری فعال و غیرفعال چیست؟ برای مطالعه وارد شوید.

شکل ۲- درصد داراییهای تحت مدیریت فعال و غیرفعال در سطح جهانی تا پایان سال ۲۰۱۷

همانطور که در شکل ۲ میبینید روش مدیریت غیرفعال شامل یکپنجم (۲۰%) داراییهای جهانی تحت مدیریت حرفهای است، اما تنها ۶٪ از درآمد صنعت را به خود اختصاص میدهد.

رویکرد مدیران دارایی فعال نسبت به بازده سرمایهگذاری، بهگونهای است که از معیارهای عملکرد ازپیشتعیینشده مثلاً شاخص S&P 500، شاخص کل بورس یا شاخص صنعت خاص خود پیشی بگیرند. اما برخلاف مدیران فعال، در روش مدیریت منفعل، مدیران سعی در تکرار بازده یک شاخص بازار را دارند، بنابراین پورتفوی خود را از نظر درصد تخصیص و کلاس دارایی، مشابه شاخص صنعتی خاص میچینند. برای آشنایی دقیق با روشهای مدیریت فعال و غیرفعال دارایی میتوانید مقالهی مرتبط با آن را در سایت آکادمی دانایان مطالعه فرمایید و از رویکردها و مزایای هریک از این استراتژیهای سرمایهگذاری در چینش پورتفوی شخصی خود بهره ببرید.

استراتژیهای هوشمند مدیریت دارایی

در سالهای اخیر مدیران دارایی به طور فزایندهای تلاش کردهاند استراتژیهای جدیدتری، فراتر از طریقهی سنتی چینش پورتفوها صرفاً بر اساس ارزش بازار ارائه میکنند. برخی از این استراتژیها که معمولاً بهعنوان استراتژیهای هوشمند بتا (smart beta) شناخته میشوند، بر اساس معیارهایی چون اندازه، ارزش، میزان نوسان یا ویژگیهای سود تقسیمی عمل میکنند. از مزایای این نوع استراتژیهای هوشمند بتا این است که از استراتژیهای ساده، شفاف و مبتنی بر قانون، بهعنوان مبنایی برای تصمیمگیریهای سرمایهگذاری استفاده میکنند. از دیگر ویژگیهای این نوع استراتژیهای هوشمند میتوان به هزینههای مدیریتی بالاتر و گردش سهام بیشتر نسبت به استراتژیهای منفعل منطبق با ارزش بازار اشاره نمود.

مدیریت دارایی سنتی در مقابل مدیریت دارایی جایگزین

مدیران دارایی بر اساس زمینههایی که برای سرمایهگذاری انتخاب میکنند معمولاً به دو دستهی «سنتی» و «جایگزین» طبقهبندی میشوند. مدیران سنتی (traditional asset managers) عموماً بر سرمایهگذاریهای با درآمد ثابت، شاخصی و بلندمدت تمرکز میکنند و از زمینههایی همچون سهام، اوراق بهادار و سپردهی بانکی (زمینههای سنتی) عدول نمیکنند. این مدیران سنتی بیشتر درآمد خود را از حقوق مدیریتی مبتنی بر دارایی (asset-based) به دست میآورند. اما مدیران داراییهای جایگزین (alternative asset managers) اغلب بر زمینههای پرریسکتر مثل صندوقهای تأمینی (پوشش ریسک)، سهام خصوصی، و استراتژیهای سرمایهگذاری جسورانه (venture capital) تمرکز میکنند. مدیران دارایی جایگزین اغلب هم از حقوق مدیریتی و هم درصدی از عملکرد (سود ایجادشده) درآمد کسب میکنند. همانطور که شکل ۲ نشان میدهد، درصد نسبتاً کمی از کل داراییهای جهانی تحت مدیریت حرفهای (۱۵%) در داراییهای جایگزین (alternative assets) سرمایهگذاری میشوند، اما ۴۳ درصد از مجموع درآمد صنعت را به خود اختصاص دادهاند.

پورتفوهای ترکیبی سنتی – جایگزین صنعت مدیریت دارایی

بهتدریج مرز بین مدیران داراییهای سنتی و جایگزین به طور فزایندهای محو شده است، بهگونهای که امروزه بسیاری از مدیران سنتی زمینههای سرمایهگذاری جایگزین با حاشیهی سود بالاتر را به مشتریان خود معرفی مینمایند یا در پورتفوی خود از ترکیب داراییهای سنتی و جایگزین بهطور همزمان استفاده میکنند. از سوی دیگر هم مدیران داراییهای جایگزین، به دنبال کاهش نوسانات درآمدیشان مرتبط با کارمزدهای عملکرد، در کنار داراییهای جایگزین – که اغلب پرریسکتر و بازدهشان پرنوسانتر است – به طور فزایندهای استراتژیهای سرمایهگذاری بلندمدت یا درآمد ثابت را هم به مشتریان خود ارائه میدهند و در پورتفوی پیشنهادی خود میگنجانند. این پیشنهادهای ترکیبی اغلب در قالب ابزارهای مالی همچون صندوقهای سرمایهگذاری مشترک (mutual funds) ارائه میشوند. از مزایای این پیشنهادهای ترکیبی میتوان به استفادهی کمتر از اهرم، حذف کارمزد عملکرد (دریافت درصد از سود سرمایهگذاری)، توزیع ریسک و نوسانات بازده و نقدشوندگی بیشتر نسبت به سایر انواع داراییهای جایگزین اشاره نمود.

ساختار مالکیت در شرکتهای مدیریت دارایی

ازآنجاکه مدیران مالی از ارکان اصلی شرکتهای مدیریت مالی هستند، ساختار مالکیت یک شرکت مدیریت دارایی و درصد مالکیت مدیر دارایی در آن شرکت میتواند نقش مهمی در سوددهی آن داشته باشد. بدین ترتیب مدیران سبد سرمایهگذاری (portfolio managers) که سرمایهی شخصی در شرکتها دارند یا خود بنیانگذار این شرکتها هستند، اغلب به دلیل ایجاد حس همسوییِ منافع مدیریت با منافع مشتری، موردتوجه سرمایهگذاران بالقوه قرار میگیرند. ازاینجهت اکثر شرکتهای مدیریت دارایی خصوصی هستند، مدیران آنها نیز اغلب افرادی هستند که شرکتهای خود را تأسیس کردهاند یا مالکان آنها نقشهای کلیدی در مدیریت و تبیین استراتژیهای سرمایهگذاری آن شرکت دارند.

درحالیکه شرکتهای مدیریت دارایی با ساختار مالکیت غیرخصوصی (سهامی عام (publicly traded asset)) نسبت شرکتهای مشابه با ساختار مدیریت و مالکیت خصوصی کمتر رایجاند، اما داراییهای بسیار بزرگتری را تحت مدیریت دارند. بهترین مدل ساختار مالکیت در این صنعت، متعلق به شرکتهایی است که سرویسهای مالی وسیع و متنوعی همچون خدمات بیمه و بانکی را درکنار مدیریت مالی ارائه میدهند.

مدیریت دارایی در ایران

به طور کلی خدمات مدیریت دارایی در دو حالت مدیریت امور مالی شرکتها و دیگری در سطح ارائهی خدمات سرمایهگذاری برای افراد یا سازمانها ارائه میشود. در حالت اول مدیران دارایی، مسئول ارتقا بهینهی داراییهای مشهود و نامشهود شرکتها خواهند بود و در حالت دوم مدیران دارایی سرمایهی افراد یا سازمانهای دیگر را به بهینهترین حالت ممکن سرمایهگذاری میکنند.

همچنین در بحث مدیریت دارایی در ایران دو حالت عمده وجود دارد که یکی از آنها مربوط به صندوقهای سرمایهگذاری و دیگری مربوط به شرکتهای سبدگردان است. در حالت اول صندوقهای متنوعی تشکیل میشود و سرمایهگذاری در صورت تمایل و علاقه به ترکیب داراییهای آن صندوق به سرمایهگذاری در آن اقدام میکند و در حالت دوم مدیران دارایی پرتفوی سرمایهگذاری افراد را به صورت اختصاصی مدیریت و در ازای آن کارمزدی از مالک دارایی دریافت میکنند. اگر سطح سرمایهی شما بالا باشد، میتوانید خدمت سبدگردان را انتخاب کنید ولی اگر سرمایهی چند صد میلیون تومانی دارید صندوقهای سرمایهگذاری انتخاب بهینهتری خواهد بود، چراکه بسیاری از شرکتهای سبدگردان حداقلی را برای ورود مشتری تعیین کردهاند.

استفاده از ابزارهای مدیریت دارایی همچون صندوقهای سرمایهگذاری و شرکتهای سبدگردان انتخاب بسیار بهینهای برای افرادی است که زمان کافی برای مدیریت تمام وقت سبد سرمایهگذاریشان ندارند، چراکه شرکتهای فعال در صنعت مدیریت دارایی تیمهای بسیار تخصصی جهت مدیریت دارایی و ثروت افراد و سازمانهای مختلف دارند و زمان بسیار زیادی را به تحلیل و بررسی بازارهای سرمایهگذاری اختصاص میدهند.

صنعت مدیریت دارایی رو به کدام سو در حرکت است؟

صنعت مدیریت دارایی صنعتی روبهرشد است و باتوجهبه روندهای اجتماعی – اقتصادی، تغییر در تقاضای سرمایهگذاران، پیشرفت در فناوری و گسترش بازارهای سرمایهگذاری در سطح جهانی، همچنان در حال شکلگیری و تکامل است. سه موضوع کلیدی که در تحولات آتی و پیشبینی دورنمای این صنعت بیشترین تأثیر را دارند عبارتاند از: رشد سرمایهگذاریهای غیرفعال (استراتژی مدیریت منفعل پورتفو)، بحث «دادههای بزرگ» (big data) در فرایند سرمایهگذاری و ظهور مشاوران روبوتیک (هوش مصنوعی) در صنعت مدیریت دارایی است.

پیشنهاد میکنیم برای مطالعهی بیشتر دربارهی هر یک از این موضوعات جذاب و اثر آنها بر ارکان صنعت مدیریت مالی در جوامع پیشرفته، حتماً مقالهی بعدی آکادمی دانایان را با عنوان «دورنمای صنعت مدیریت دارایی در سطح جهان» بخوانید.