الگوی کنج در تحلیل تکنیکال

روشهای مختلفی برای تفسیر نمودارها در تحلیل تکنیکال وجود دارد که در طول زمان دستخوش تغییراتی شدهاند. ابزارهایی که در ترکیب با اصولی از ریاضیات، آمار و حتی ستارهشناسی به کمک تحلیلگران میآیند تا بتوانند با احتمال بیشتری روند آینده قیمت را پیشبینی کنند. یکی از این ابزارها، توانایی تحلیل نمودار با استفاده از الگوهای کلاسیک است که با تسلط بر آنها، امکان موفقیت در معاملات افزایش مییابد. چند مورد از محبوبترین الگوهای کلاسیک عبارتند از: الگوی سر و شانه، الگوی سقف و کف دوقلو، الگوی مثلث و الگوی کنج. ما در این مقاله به معرفی الگوی کنج و بررسی ویژگیهای آن در تحلیل تکنیکال میپردازیم.

مطلب پیشنهادی: الگوهای کلاسیک در تحلیل تکنیکال چیست؟

الگوی کنج در تحلیل تکنیکل چیست؟

الگوی کنج (Wedge) که با نام گوه و دره نیز شناخته میشود، یک الگوی کلاسیک ادامهدهنده یا بازگشتی در تحلیل تکنیکال است که غالباً در انتهای روند شکل میگیرد. این الگو مانند الگوی مثلث با دو خط روند در نمودار مشخص میشود. دو خط روند همگرا یا همجهتی که یکی از آنها خط حمایت و دیگری خط مقاومت است و با نزدیک شدن این خطوط به یکدیگر، ظاهر یک گوه یا مثلث تشکیل میشود. نوسانات قیمت در داخل این مثلث رخ میدهد و با نزدیک شدن به نقطهی تقاطع خطوط همگرا، حجم معاملات روزانه کاهش و با شکست قیمت، حجم معاملات افزایش قابلملاحظهای مییابد. در حالت کلی در تایمفریم روزانه، زمان کامل شدن الگوی کنج حدود ۳ تا ۴ هفته خواهد بود.

انواع الگوی کنج

الگوی کنج براساس شیب خطوط همگرا، به دو دسته الگوی کنج صعودی و الگوی کنج نزولی تقسیم میشود. در تصویر زیر نمای الگوی کنج صعودی و الگوی کنج نزولی نمایش داده شده است.

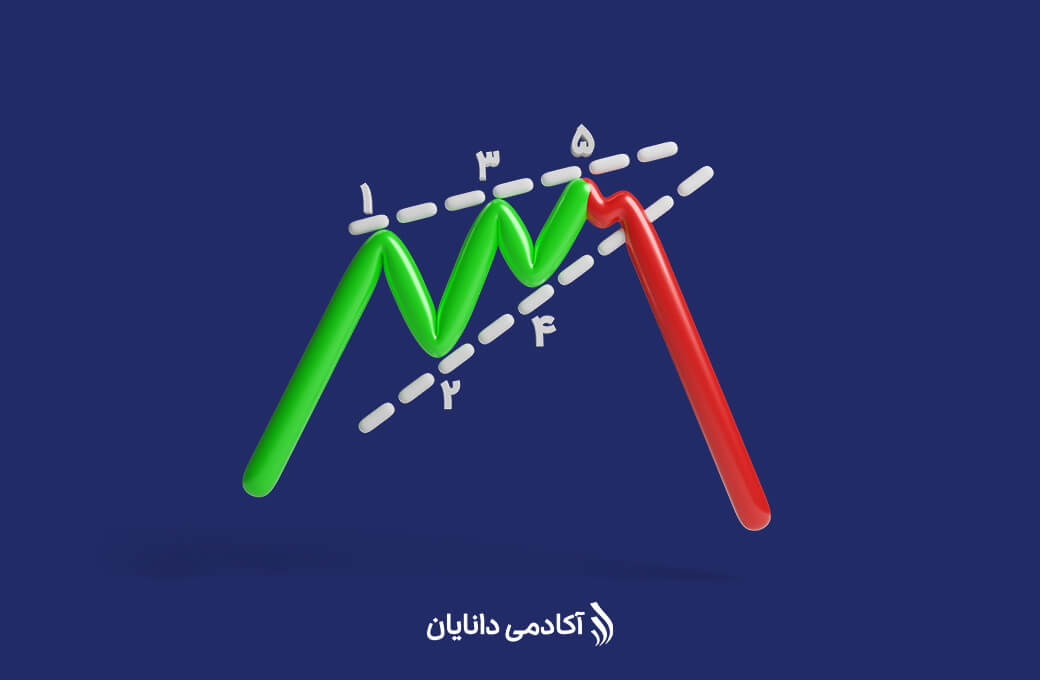

الگوی کنج صعودی

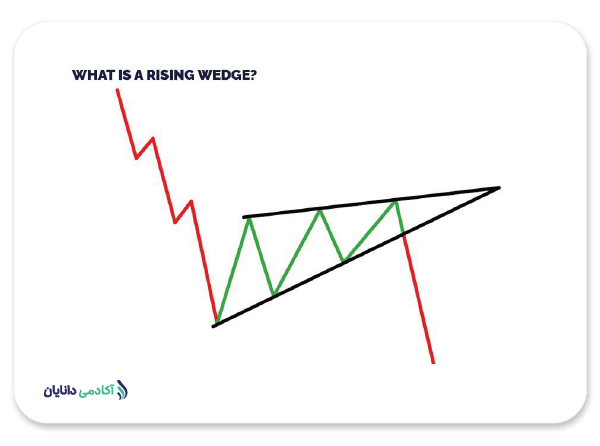

الگوی کنج صعودی زمانی تشکیل میشود که قیمت بین خطوط همگرا به سمت بالا تثبیت شود (یا اصطلاحاً دامنهی مثلث به سمت بالای نمودار و باریک باشد). در کنج صعودی، شیب خط حمایت بیشتر از خط مقاومت است و با تثبیت قیمتها، میتوان انتظار شکست به پایین را داشت. درصورتیکه کنج صعودی پس از یک روند صعودی شکل گیرد، معمولاً یک الگوی بازگشتی نزولی و اگر در طول یک روند نزولی شکل گیرد، میتواند نشاندهندهی ادامهی حرکت نزولی باشد.

سیگنال معاملاتی الگوی کنج صعودی

همانطور که قبلاً اشاره شد، الگوی کنج صعودی در صورتیکه در انتهای روند صعودی تشکیل شود، یک الگوی بازگشتی است و اگر در یک روند نزولی شکل گیرد، نشانهای از ادامه روند نزولی نمودار است. بنابراین هنگامی که این الگو در نمودار شناسایی شود، معاملهگران بهدنبال فرصتهای معاملاتی فروش هستند. در این حالت، شناسایی دقیق نقطهی فروش، از اهمیت بالایی برخوردار است. بهترین زمان برای فروش سهم در الگوی معاملاتی کنج صعودی، پس از شکست خط حمایت و قبل از شروع روند نزولی خواهد بود. مانند سایر الگوهای کلاسیک، میزان حرکت قیمت پس از شکست (حد ضرر) تقریباً به اندازه قاعدهی الگوی کنج است. بنابراین میتوان کنج صعودی را بهعنوان یک سیگنال نزولی در نظر گرفت.

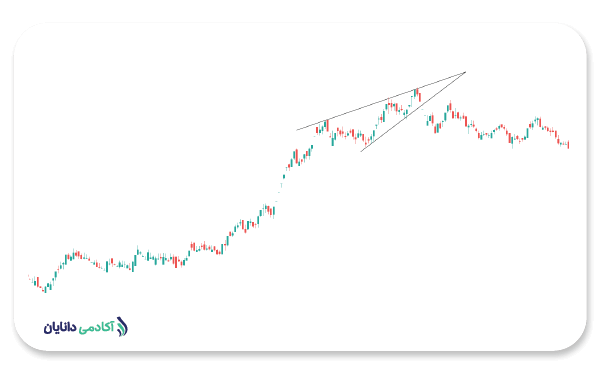

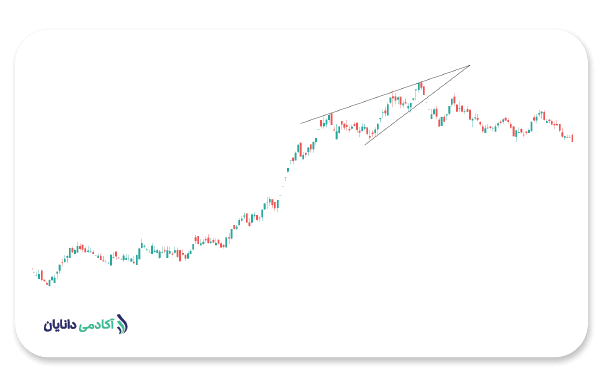

تصویر بالا مثالی عینی از نمودار قیمت یکی از شرکتهای حاضر در بورس تهران است که در انتهای یک روند صعودی، الگوی کنج صعودی که نشانه بازگشت روند و ریزش قیمت است را نمایش میدهد.

الگوی کنج نزولی

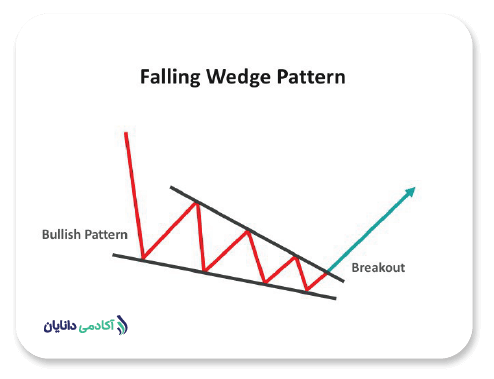

الگوی کنج نزولی زمانی تشکیل میشود که قیمت بین خطوط همگرا به سمت پایین تثبیت شود (یا اصطلاحاً دامنهی مثلث به سمت پایین نمودار و باریک باشد). در کنج نزولی، شیب خط مقاومت بیشتر از خط حمایت است و با تثبیت قیمتها، میتوان انتظار شکست به سمت بالا را داشت. درصورتیکه کنج نزولی پس از یک روند نزولی شکل گیرد، معمولاً یک الگوی بازگشتی صعودی و اگر در طول یک روند صعودی شکل گیرد، میتواند نشاندهندهی ادامهی حرکت صعودی باشد.

سیگنال معاملاتی الگوی کنج نزولی

همانطور که قبلاً اشاره شد، الگوی کنج نزولی اگر در انتهای روند نزولی تشکیل شود، الگوی بازگشتی است و در صورتیکه در یک روند صعود شکل گیرد، یک الگوی ادامهدهنده است. بنابراین هنگامی که این الگو در نمودار شناسایی شود، معاملهگران بهدنبال فرصتهای معاملاتی خرید هستند. در این حالت، شناسایی دقیق نقطهی خرید از اهمیت بالایی برخوردار است. بهترین زمان برای خرید سهم در الگوی معاملاتی کنج نزولی، پس از شکست خط مقاومت و قبل از شروع روند صعودی خواهد بود. مانند سایر الگوهای کلاسیک، میزان حرکت قیمت پس از شکست (حد سود) تقریباً به اندازهی قاعده الگوی کنج است. بنابراین میتوان کنج نزولی را بهعنوان یک سیگنال صعودی در نظر گرفت.

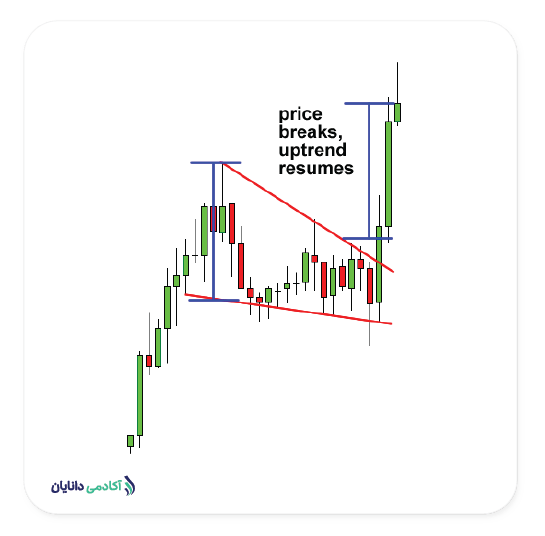

تصویر بالا مثالی عینی از نمودار قیمت یکی از شرکتهای حاضر در بورس تهران است که در یک روند صعودی قابلملاحظه، یک الگوی کنج نزولی که نشانه ادامه روند و افزایش قیمت است را نمایش میدهد.

مزایا و محدودیتهای الگوی کنج

الگوی کلاسیک کنج مانند سایر ابزارهای تحلیل تکنیکال دارای مزایا و محدودیتهایی است که در ادامه به آنها اشاره میکنیم:

- الگوی کنج بهراحتی توسط تحلیلگران تکنیکال قابل شناسایی است.

- الگوی کنج در بازارها و تایمفریمهای مختلف کاربرد دارد.

- الگوی کنج سیگنالهای خرید و فروش دقیقی صادر میکند.

- الگوی کنج نسبت ریسک به سود مطلوبی دارد.

- الگوی کنج میتواند هم به معنای بازگشت روند و هم به معنای ادامهی روند باشد.

- ممکن است شناسایی الگو در نمودار قیمت برای معاملهگران مبتدی سخت باشد.

- تأیید سایر اندیکاتورهای تکنیکالی (میانگین متحرک و الگوهای شمعی) مورد نیاز است.

مطلب پیشنهادی: تایم فریم چیست؟

الگوی کنج در مقابل الگوی مثلث

دو الگوی کنج و الگوی مثلث، الگوهای معاملاتی محبوب و شبیه به یکدیگر هستند و البته تفاوتهایی نیز دارند. تفاوت عمده بین این دو الگو در شیب خطوط آنهاست. الگوی مثلث صعودی (یا نزولی) دارای یک خط روند افقی و یک خط روند شیبدار است. همچنین الگوی مثلث متقارن نیز از دو خط همگرا تشکیل شده است که شیب مخالف یکدیگر دارند. (یکی شیب مثبت و دیگری منفی) درحالیکه الگوی کنج دارای دو خط روند همگراست. در هر دو الگو بهراحتی امکان معامله از طریق شکست الگو یا عقبنشینی به منطقه شکست وجود دارد. الگوی معاملاتی کنج معمولاً یک الگوی ادامهدهنده و الگوی معاملاتی مثلث یک الگوی بازگشتی است. شناسایی این الگوها آسان است، اما در نظر داشته باشید که ممکن است شکستهای کاذبی نیز در نمودار رخ دهد.

سخن پایانی

با توجه به ساختار ساده و قابل فهم الگوی کنج، شناسایی نقاط خرید و فروش و همچنین تشخیص تغییرات در روند بازار بهراحتی میسر خواهد بود. تحلیلگران با استفاده از تحلیل تکنیکال و ترکیب الگوی کنج با سایر ابزارهای معاملاتی، میتوانند احساسات بازار را با دقت بیشتری بسنجند، ریسک را به طور موثر مدیریت کنند و تصمیمات معاملاتی موفقی اتخاذ کنند.

1 دیدگاه

سلام .پاراگراف زیر را از مقاله شما بر داشتم. احساس میکنم یک اشتباه رخ داده است. لطفا اصلاح فرمایید.

الگوی معاملاتی کنج معمولاً یک الگوی ادامهدهنده و الگوی معاملاتی مثلث یک الگوی بازگشتی است. شناسایی این الگوها آسان است، اما در نظر داشته باشید که ممکن است شکستهای کاذبی نیز در نمودار رخ دهد.