کندلهای قیمتی یکی از اصولیترین و مهمترین ابزارهای استفادهشده در تحلیل تکنیکال است. کندلها اطلاعاتی دربارهی بالاترین و پایینترین قیمتها در طول روز و همینطور قیمت در زمان شروع و پایان معاملات ارائه میدهند.

کندل چیست؟

کندلها در تحلیل تکنیکال بازارهای مالی، بهعنوان ابزاری مهم در تحلیلها استفاده میشود. هر کندل نمایانگر تغییرات قیمتی یک دارایی در یک بازه زمانی مشخص است. کندل بهصورت یک نمودار نمایش داده میشود که شامل چهار قسمت است:

- قیمت باز (Open): قیمت دارایی در ابتدای بازه زمانی مشخص.

- قیمت بسته (Close): قیمت دارایی در انتهای بازه زمانی مشخص.

- قیمت بالا (High): بیشترین قیمتی که دارایی در طول بازه زمانی مشخص دستیافته است.

- قیمت پایین (Low): کمترین قیمتی که دارایی در طول بازه زمانی مشخص به آن رسیده است.

اجزای اصلی کندلها

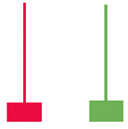

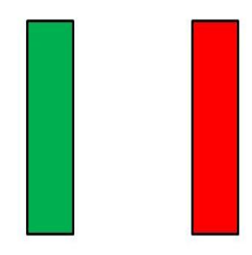

کندلها از دو بخش اصلی بدنه (Body) و سایه (Shadow) تشکیل شدهاند و شامل چهار پارامتر اصلی قیمت (قیمت آخرین معامله، قیمت آغازین، بیشترین و کمترین قیمت) است. بدنه کندل بیانگر قیمت بستهشدن (Close Price) و قیمت بازگشایی (Open Price) است. دوخطی که در ابتدا و انتهای بدنه قرار دارد به سایه (Shadow) معروف است. سایه پایینی و بالایی به ترتیب معرف کمترین قیمت (Low Price) و بیشترین قیمت (High Price) خواهند بود. طبیعتاً در شرایطی که قیمت آغازین از قیمت پایانی کمتر باشد، کندل مثبت و سبزرنگ و در شرایطی که قیمت پایانی کمتر از آغازین باشد کندل به شکل منفی و قرمزرنگ خواهد بود.

انواع کندل

کندلها در تحلیل تکنیکال میتوانند به شکلهای مختلفی باشند؛ اما برخی حالتهای خاص از کندلها هستند که کاربردهای بیشتری دارند. در ادامه به برخی از این کندلهای پرکاربرد و معروف اشاره خواهیم کرد.

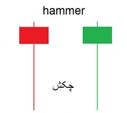

- ۱. کندل چکش (Hammer)

الگوی چکش، الگویی صعودی بازگشتی است یعنی میتواند روند نزولی را تبدیل به صعودی کند. این الگو از یک بدنهی کوچک و مربعیشکل و سایهای نسبتاً بلند و کشیده تشکیل شده است. مثبتبودن این کندل اعتبار صعودی بودن روند را افزایش خواهد داد. معکوس این کندل نیز با نام چکش وارونه با کاربردهایی عکس آنچه مطرح شد، وجود دارد.

- کندل چکش معکوس (Inverted Hammer)

این الگو شامل یک بدنه کوچک و یک سایه بلند به سمت بالا است. الگوی کندل چکش معکوس نشاندهنده تغییر جهت از روند نزولی به روند صعودی است.

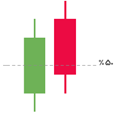

- کندل هارامی (Harami)

الگوی هارامی، یک الگوی بازگشتی صعودی است؛ یعنی در انتهای روند نزولی ظاهر میشود و میتواند باعث صعودیشدن روند قیمت شود. این الگوی از دو کندل متوالی تشکیل شدهاست که کندل اول، کندلی نزولی و به-مراتب بزرگتر از کندل دوم است. کندل دوم غالباً بهصورت مربعیشکل بوده و تقریباً در وسط کندل اول تشکیل میشود.

- کندل مرد به دار آویخته (Hanging Man)

الگوی مرد به دار آویخته، یک الگوی بازگشتی نزولی است. یعنی میتواند روند صعودی را تبدیل به نزولی کند. رنگ کندل میتواند سبز یا قرمز باشد؛ اما طبیعتاً قرمز بودن رنگ بدنهی کندل موجب افزایش اعتبار الگو خواهد شد.

- کندل ماروبوزو (Marubozu)

این الگو یک الگوی ادامهدهنده است و این بدان معناست که روند فعلی از قدرت بالایی برخوردار است و بهاحتمال زیاد ادامهدار خواهد بود؛ بنابراین این الگوی کندلهای بلند و کشیده و مستطیلشکلی دارد که شدو ندارند و میتواند به هر دو حالت صعودی یا نزولی وجود داشته باشد.

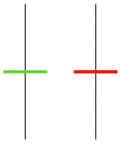

- کندل دوجی (Doji)

این الگوها نشاندهنده تعادل قیمت در یک بازه زمانی هستند و اولین و آخرین قیمت در تایم فریم معاملاتی نزدیک به هم هستند. این الگو نشاندهنده عدمقطعیت در بازار است.

- کندل ستاره صبحگاهی

این الگو شامل سه کندل متوالی است. ابتدا یک کندل قیمت نزولی قرار میگیرد، سپس کندلی کوچک و مربعیشکل با سقفی پایینتر از کف کندل قبلی تشکیل شده و در نهایت یک کندل صعودی مطابق شکل قرار خواهد گرفت. این الگو نشاندهنده تغییر جهت از نزولی به صعودی است.

- کندل ستاره عصرگاهی

الگوی ستارهی عصرگاهی (Evening Star Candlestick)، الگویی است که از سه کندل تشکیل شده است. یک کندل صعودی بزرگ، یک کندل کوچک و یک کندل نزولی. الگوی کندل ستاره عصرگاهی نشاندهنده تغییر جهت از روند صعودی به روند نزولی خواهد بود.

- کندل سه سرباز سفید یا سه مکعب سفید

الگوی سه سرباز سفید (Three White Soldiers) بهصورت سه کندل به شکل پلهای به سمت بالا است و تغییر جهت از روند نزولی به روند صعودی را نشان میدهد.

- کندل پوشاننده صعودی (Bullish Engulfing)

الگوی پوشاننده صعودی که با نام ابر سفید پوشاننده نیز شناخته میشود، الگویی بازگشتی صعودی است و در انتهای روند نزولی تشکیل میشود. این الگو از دو کندل متوالی تشکیل شده است که اولین کندل آن نزولی و دومی صعودی خواهد بود. اندازهی کندل دوم بهقدری است که به طور کامل طول کندل نخست را پوشش خواهد داد.

- کندل ابر سیاه پوشاننده (Dark Cloud Cover)

این الگو یک الگوی دو کندلی بوده که کندل اول در آن صعودی و کندل دیگر نزولی خواهد بود. ابعاد کندلها به-گونهای است که کندل نزولی بخش زیادی از کندل صعودی را پوشش خواهد داد.

الگوهای کندلی در بازارهای مالی و کاربرد آنها

الگوهای کندلی در بازارهای مالی نقش مهمی در تحلیل تکنیکال دارند. این الگوها با استفاده از شکل و الگوی کندلها در یک نمودار قیمت تشخیص داده میشوند و میتوانند بهعنوان سیگنالهای خرید یا فروش استفاده شوند. در کنار هم قراردادن کندل-های مختلف و تشکیل الگوهای کلاسیک بهدقت بیشتر در تحلیلها منجر خواهد شد.

این مطلب را از دست ندهید: اندیکاتور چیست؟

سخن پایانی

کندلهای قیمتی یکی از اساسیترین ابزارهای تحلیل تکنیکال است. کندلها، انواع مختلفی بر حسب اندازه، طول شدوها و… دارند که هر کدام از آنها معانی مختلفی به همراه دارند. در این مقاله صرفاً به برخی از کندلهای پرکاربرد اشاره شد. با در کنار هم قراردادن کندلهای قیمتی مختلف میتوان به الگوهای تحلیل تکنیکال رسید و با استفاده از آنها به دید جامعتری از تحلیل تکنیکال دست پیدا کرد. بدین ترتیب میتوان کندلشناسی را پایهی مباحث تکنیکال دانست و ازاینجهت فراگیری جزئیات آنها بسیار حائز اهمیت خواهد بود.