شرکتهای رتبهبندی اعتباری ایران

سه مؤسسهی رتبهبندی در ایران داریم که از سال 1396 تأسیس شدهاند. اولین مؤسسه از نظر تأسیس و دریافت مجوز فعالیت، موسسهی رتبهبندی برهان بوده است. برهان سرمایهگذاری خارجی دارد که شرکت ویآیاس (VIS Credit Rating Company) پاکستان است. سابقهی این شرکت در زمینهی رتبهبندی 35 سال است و در بحرین، بنگلادش و ترکیه فعالیت دارد. این شرکت در گذشته با شرکت رتبهبندی دیسیآر (Duff & Phelps Credit Rating Co., USA (DCR)) آمریکا سرمایهگذاری مشترک داشته است. بعد از آن با شرکتهای فینچ (Fitch Ratings Inc.) و جیسیآرای (Japan Credit Rating Agency, Japan (JCRA)) ژاپن وارد همکاری میشود. هر سهی این شرکتها امروز از ویآیاس خارج شدهاند؛ و شرکت پاکستانی قرار است با شنزن (Shenzhen Investment Holdings Co.) چین به تفاهم برسد.

شرکت مشاور رتبهبندی ایران که در نظام بانکی رتبهبندی انجام میدهد، 13 سال پیش تأسیس شده و جزو سهامداران برهان است؛ بقیهی سهام برای اطمینان از کنترل تضاد منافع بین 8 شخص حقیقی توزیع شده است. علاوه بر شرکت برهان، شرکتهای پارس کیان با مدیریت آقای دکتر عربی و شرکت پایا دو شرکت رتبهبندی دارای مجوز دیگر هستند.

تعریف رتبهبندی اعتباری (credit rating)

طبق تعریف، رتبهبندی اعتباری اظهار نظر مؤسسهی رتبهبندی راجع به احتمال ایفای بهموقع تعهدات مالی شخص حقوقی است؛ پس راجع به احتمال ایفای بهموقع تعهدات مالی صحبت میکنیم. وقتی رتبهی اعتباری را تعیین میکنیم، میخواهیم دریابیم که شخص حقوقی تا چه حد احتمال دارد بتواند تعهدات مالی خود را ایفا کند. اگر در مورد اوراق بهادار خاص یا تعهد مالی خاصی رتبهبندی میکنیم، منظورمان این است که تا چه حد شخصی که در قبال اوراق بهادار تعهد دارد، میتواند به تعهداتش به موقع عمل کند. مثلاً در مورد صکوک، معمولاً بانیها تعهد دارند و باید سود یا اصل این اوراق را در زمانبندی مشخص پرداخت کنند. اصل مطلب در رتبهبندی این است که میخواهیم ببینیم احتمال ایفای بهموقع تعهدات مالی چقدر است.

ارتباط شرکتهای رتبهبندی اعتباری با اجزای بازار مالی

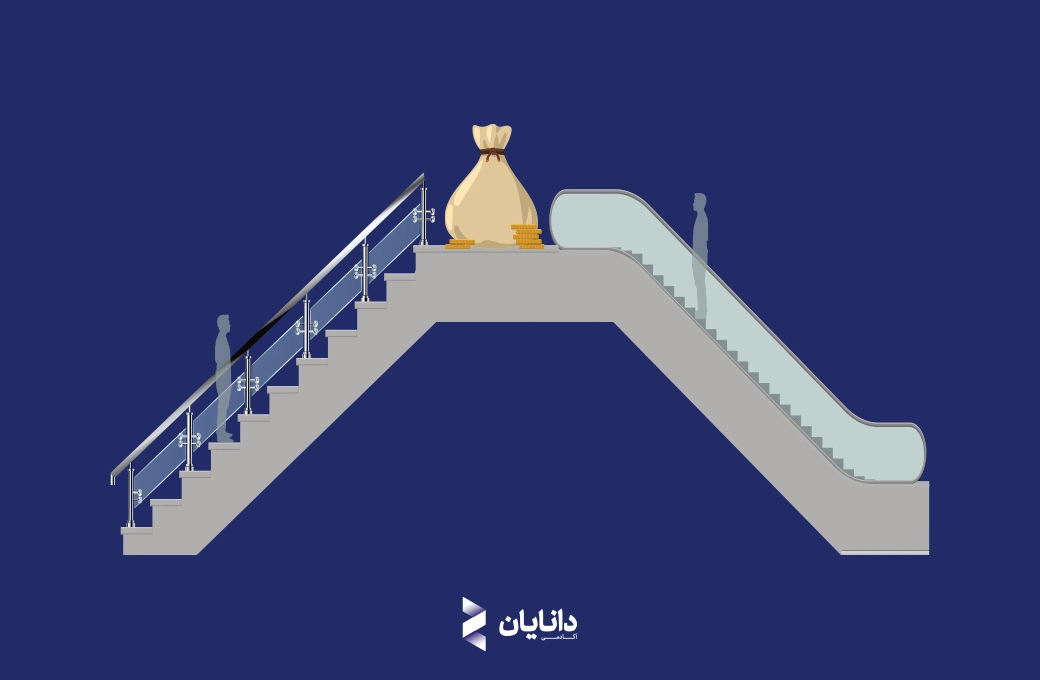

در نمودار 1 رابطهی شرکتها یا مؤسسات رتبهبندی را با اجزای بازار میبینید. این مؤسسات اطلاعات را دریافت میکنند و نهایتاً رتبه را اعلام میکنند. در سمت چپ نمودار سرمایهپذیرها (investees) هستند. اطلاعاتی که شرکتهای رتبهبندی اعتباری دریافت میکنند، میتواند راجع به صکوک یا اوراق بهاداری باشد که میخواهند رتبهبندی کنند. بهعلاوه، این سرمایهپذیرها شامل صندوق پروژهها (project funds)، شرکتهایی که میخواهند از بانکها قرض بگیرند، صندوقهای سرمایهگذاری مشترک (mutual investment funds)، بانکها و شرکتهای بیمه میشوند که از نظر اعتباری باید رتبهبندی شوند. همهی اینها به منابع مالی نیاز دارند: بانکها میخواهند سپرده بپذیرند، شرکتهای بیمه میخواهند بیمهنامه صادر کنند و تعهدات مالی بپذیرند، صندوقهای پروژه میخواهند وجوه جمعآوری کنند و ناشران اوراق بهادار میخواهند منابع مالی گردآورند.

نمودار 1-ارتباط مؤسسات رتبهبندی با اجزای بازار مالیدر سمت راست نمودار سرمایهگذاران قرار دارند که اطلاعات کافی راجع به سرمایهپذیرها ندارند. اصطلاحاً میگوییم عدمتقارن اطلاعاتی (information asymmetry) وجود دارد. مؤسسات رتبهبندی میخواهند مشکل عدمتقارن اطلاعاتی را تا حد ممکن حل کنند. بنابراین، مؤسسات رتبهبندی باید مستقل از اجزای سمت چپ نمودار باشند تا اجزای سمت راست و دیگر سرمایهگذاران به رتبههای اعلامشده اطمینان کنند. سرمایهگذاران نیاز دارند که گزارش رتبههای اعلامی قابل اتکا باشد، از این رو رتبهبندی توسط خود اجزای سمت چپ یا وابستگان آنها قابل ارائه نیست. حتماً شخص ثالث مستقلی باید وضعیت شرکتها را ارزیابی و رتبه را اعلام کند تا اجزای طرف راست نمودار مایل به استفاده از آنها باشند. طیف وسیعی از سرمایهگذاران اعم از بانکها، شرکتهای تأمین سرمایه (بانکهای سرمایهگذاری)، شرکتهای بیمه، صندوقهای بازنشستگی (pension fund)، صندوقهای سرمایهگذاری مشترک و همچنین سرمایهگذاران خُرد از این رتبهبندی استفاده میکنند.

در پایین این نمودار مقامات ناظر (regulators) یا نظامدهندگان بازار مثل سازمان بورس، بیمهی مرکزی یا بانک مرکزی آورده شده است که مقرراتی را برای تنظیم بازار بر اساس رتبهبندیها وضع و از این رتبهبندیها در مقرراتنویسی استفاده میکنند. مثلاً میگویند صندوقهای بازنشستگی نباید در اوراقی سرمایهگذاری کنند که زیر رتبهی سرمایهگذاری (investment grade) هستند: مثلاً بانک مرکزی برای محاسبهی کفایت سرمایهی بانکها از رتبهبندیها استفاده میکند؛ بیمهی مرکزی ممکن است شرکتهای بیمه را از اختصاص سرمایه به اوراق پرریسک که رتبهی پایینی دارند بر حذر دارد، تا توانگری مالی آنها به خطر نیفتد.

رابطهی بلوغ مؤسسات رتبهبندی اعتباری با بلوغ بازار بدهی

در نمودار 2، رابطهی میان رتبهبندی اعتباری و بلوغ بازارهای مالی آورده شده است. محور عمودی رتبهبندی اعتباری و محور افقی بلوغ بازار مالی را نشان میدهد. همانطور که ملاحظه میکنید، این دو باهم ارتباط دارند. اینکه بلوغ بازار مالی است که روی گسترش و بلوغ رتبهبندی تأثیر میگذارد و یا برعکس، چندان روشن نیست. احتمالاً گسترش رتبهبندی است که روی بلوغ بازارهای مالی اثرگذار است.

نمودار 1-ارتباط مؤسسات رتبهبندی با اجزای بازار مالی

در این نمودار، آمریکا بالغترین بازار مالی دنیا را دارد و از نظر رتبهبندی هم پرسابقهترین بازار مالی است؛ کشور بعدی ژاپن است. همچنین در این نمودار سنگاپور حالت استثنایی پیدا کرده است؛ یعنی رتبهبندی در آن بالغ شده، ولی نتوانسته زیاد روی بلوغ بازار تأثیر بگذارد و احتمالاً مشکلات دیگری داشته است. در مورد بقیهی کشورها نیز میبینیم که با افزایش بلوغ مؤسسات رتبهبندی، بازارشان هم بالغتر شده است.

مالزی، کره و هند که قابل مقایسه با کشور ما هستند، در میانهی این نمودار قرار دارند. اگر بخواهیم موقعیت ایران را در این نمودار مشخص کنیم، محلی نزدیک به اندونزی در میآید، چون که مؤسسات رتبهبندی و بازارهای مالی در ایران به بلوغ کافی نرسیدهاند.

اصولی که شرکتهای رتبهبندی اعتباری باید رعایت کنند

مؤسسات رتبهبندی باید مجموعهای از اصول را رعایت کنند تا کارکرد مؤثری داشته باشند. نمودار 3 رئوس این اصول را نشان میدهد.

-

نمودار 3- اصولی که مؤسسات رتبهبندی باید رعایت کنند

استقلال اصل اول مؤسسات رتبهبندی:

- مهمترین اصل استقلال است. نتیجهی کار این مؤسسات زمانی قابلاطمینان است که آنها از شرکتی که قصد رتبهبندی آن را دارند مستقل باشند، درست مثل حسابرس که باید مستقل باشد.

-

کنترل تضاد منافع:

- باید نظاماتی برای کنترل تضاد منافع وجود داشته باشد؛ برای مثال اگر مدیران یا کارکنان مؤسسهی رتبهبندی در اوراق موضوع رتبهبندی سرمایهگذاری کرده باشند، یا خود مؤسسه در آن اوراق سرمایهگذاری کرده باشد، تضاد منافع بهوجود میآید. ممکن است افرادی که رتبهبندی میکنند در شرکتهای موضوع رتبهبندی دارای سمت باشند یا با یکدیگر منافع تجاری مشترک داشته باشند، اینها همه به معنای وجود تضاد منافع است؛ این افراد نباید اجازهی رتبهبندی داشته باشند.

-

حفظ محرمانگی در مؤسسات رتبهبندی:

- باید اطلاعات شرکت موضوع رتبهبندی محرمانه نگاه داشته شود. به مثابهی اصلی دیگر، اطلاعات نزد مؤسسات رتبهبندی محرمانه است و قابل انتشار نیست؛ اینها اسرار تجاری بنگاههاست، و از این رو انتشار آنها عدمتقارن اطلاعاتی بهوجود میآورد. مؤسسات رتبهبندی به این اطلاعاتِ محرمانه دسترسی دارند، ولی آنها را منتشر نمیکنند. اطلاعات را تحلیل میکنند، و تأثیر آنها را روی رتبهها انعکاس میدهند. بنابراین، در عین اینکه اطلاعات را شخص مستقلی تحلیل کرده و نتیجهی تحلیل خود را به اطلاع عموم هم رسانده، اما اطلاعات خام شرکت نزد خود مؤسسهی رتبهبندیکننده محرمانه میماند.

-

تطبیق با مقررات:

- حتماً باید نظاماتی وجود داشته باشد تا مؤسسات رتبهبندی مقررات را رعایت کنند.

-

حرفهایگری مؤسسات رتبهبندی:

- حتماً باید اشخاص حرفهای، صاحب صلاحیت و آموزشدیده در این زمینه کار کنند و خود را با دانش روز تطبیق دهند.

اهم چالشهای شرکتهای رتبهبندی اعتباری

چالش ۱ مؤسسات رتبهبندی اعتباری: فقدان قوانین و مقررات اختصاصی در زمینهی رتبهبندی اعتباری

گسترش رتبهبندی اعتباری در بازارهای مالی دنیا دو حالت دارد: در حالت اول میگویند توسعهی رتبهبندی مثل کشور آمریکا در فرایندی اصطلاحاً بازارـ محور (market driven) شکل گرفته است؛ یعنی تقاضا از سمت بازار بوده که باعث شکلگیری مؤسسات رتبهبندی شده است. شرکت رتبهبندی اعتباری مودیز (Moodys.com) آمریکا در اوایل قرن بیستم کتابچهای تهیه کرد که در آن اطلاعات مفصلی راجع به اوراق بهادار منتشره، بهخصوص اوراق قرضهی شرکتهای راهآهن که جزو شرکتهای بزرگ آمریکا بود، منتشر کرد.

شرکت مودیز علامتهایی را که در گزارشهای رتبهبندی میبینیم، در همان زمان برای نمایش ریسک رتبهبندی اوراق برگزید. مودیز این کتابچهها را میفروخت و در فواصل زمانی معین آنها را بهروز میکرد. در این مورد تقاضا از جانب بازار بوده؛ یعنی اگر این اوراق رتبهبندی نمیشد، سرمایهگذاران ممکن بود به تدریج به این نتیجه برسند که نباید در این اوراق سرمایهگذاری کنند. در واقع، در آن صورت اوراق بدهی به هندوانهی دربستهای میماند که نمیتوانستند راجع به آن تصمیم بگیرند.

تا سال 1930 طول کشید تا استفاده از رتبهبندی اعتباری در مقررات هم نمود پیدا کرد. بانک مرکزی آمریکا شروعکنندهی این مسیر بود و بعد هم صندوقهای بازنشستگی از رتبهبندیهای اعتباری استفاده کردند. پس از آن کمیسیون بورس و اوراق بهادار (Securities and Exchange Commission (SEC)) آمریکا و مقام ناظرِ صنعت بیمه هم از این رتبهبندیها استفاده کردند. از سال 1930 که از این مقررات استفاده شد، بهتدریج به شتاب رشد صنعت رتبهبندی افزوده شد.

در ایران برای گسترش صنعت رتبهبندی لازم است همانند بسیاری از کشورها از مقررات الزامآور استفاده شود. ما در ابتدای رشد این صنعت هستیم و لازم است که مقررات الزامی داشته باشیم. در غیر این صورت، حرکات ما لاکپشتی خواهد بود. در تحقیقی روی شرکتها در بازارهای در حال توسعه و توسعهیافته، روشن شد که در مقررات نیمی از این کشورها، داشتن رتبهی اعتباری برای عرضهی اوراق بهادار به عموم الزامی بود. البته بعد از بروز بحران مالی سال 2007 و 2008 و انتقاد گسترده از صنعت رتبهبندی آمریکا، تغییراتی در این زمینه به وقوع پیوست. مثلاً در مالزی که داشتن رتبهی اعتباری از موسسهی رتبهبندی برای انتشار عمومی اوراق بهادار الزامی بود، این الزام برداشته شد.

در مقررات بینالمللی بانکداری (طبق مقررات بازل دو (Basel II regulation)) اگر بانک در اوراق رتبهبندینشده سرمایهگذاری کند، ضریب ریسک آن صددرصد خواهد بود و به رقم کفایت سرمایهی بالاتری نیاز دارد. بنابراین، بانکها ترجیح میدهند در اوراقی سرمایهگذاری کنند یا به شرکتهایی وام دهند که رتبهبندی شده باشند. این الزامات قانونی باعث شده تا رتبهبندی اعتباری گسترش پیدا کند.

چالش ۲ مؤسسات رتبهبندی اعتباری: فقدان افشای کامل اطلاعات و دسترسی به داده

چالش بعدی صنعت در ایران که مشکلی حادتر هم هست، به عدمدسترسی به اطلاعات و دادهها برمیگردد؛ کیفیت دادهها بسیار پایین است، اشتباه در دادهها در بانکهای اطلاعاتی زیاد است، برای پالایش دادهها باید کار زیادی کرد، دسترسی به دادهها همواره امکانپذیر نیست و مانع بسیار ایجاد میکنند.

معمولاً نهادهایی که دادهها را دارند دولتی هستند؛ عموماً سازمان بورس، بانک مرکزی، سازمان مالیاتی، گمرک و دیگر نهادها و سازمانها حاضر نیستند اطلاعات را بهسهولت در اختیار مؤسسات رتبهبندی قرار دهند. باید مقررات الزامآوری باشد تا این نهادها دادهها را در اختیار مؤسسات رتبهبندی قرار دهند.

مثلاً، مؤسسهی رتبهبندی نیاز دارد دریابد که در محاکم چه ادعاهایی علیه افراد یا بنگاهها مطرح شده، چه احکامی علیهشان صادر شده، چه احکامی به نفعشان صادر شده و یا کدام داراییهایشان در رهن است. خود افراد یا بنگاهها ممکن است این اطلاعات را به صورت درست در اختیار مؤسسات رتبهبندی قرار ندهند و کتمان اطلاعات کنند. مؤسسات رتبهبندی باید بتوانند اطلاعات گردآوریشده را با اطلاعات منابع دولتی، بانکها و سایر نهادهای عمومی مقابله داده و کنترل مجدد کنند. با این مقابلهی مجدد روشن میشود که آیا مشتری رشته اطلاعاتی را پنهان کرده یا نه و هر نوع پنهانکاری طبعاً روی رتبهبندی اعتباریشان تأثیر میگذارد.

چالش ۳ مؤسسات رتبهبندی اعتباری: فقدان دانش فنی و سرمایهی انسانی مرتبط در شرکتهای رتبهبندی

از زمانی که رتبهبندی اعتباری بهوجود آمده بیش از صد سال میگذرد. کشورهایی چون کره، مالزی، پاکستان، هند و کشورهای دیگر قابل مقایسه با ما در این زمینه بیش از 25 سال تجربه دارند. در ایران، عمر مؤسسات رتبهبندی به بیش از سه سال نمیرسد؛ از این رو در این زمینه، ایران فاقد سرمایهی انسانی کافی است و به آموزش گسترده نیاز دارد.