اگر از فعالان بازار بورس هستید و یا بهتازگی میخواهید در این بازار شروع به فعالیت کنید حتماً عبارت قیمت پایانی را بارها مشاهده کردید و حتی ممکن است در اولین برخورد با تابلوی معاملاتی از تعدد قیمتهای متفاوت تابلو نظیر قیمت پایانی، قیمت خرید، معامله و … گیج شده باشید. در این نوشتار قصد داریم تا به معرفی قیمت پایانی، تفاوت آن با دیگر قیمتها، نحوه محاسبه و دلیل اهمیت آن در معاملات بپردازیم.

انواع قیمت در بورس

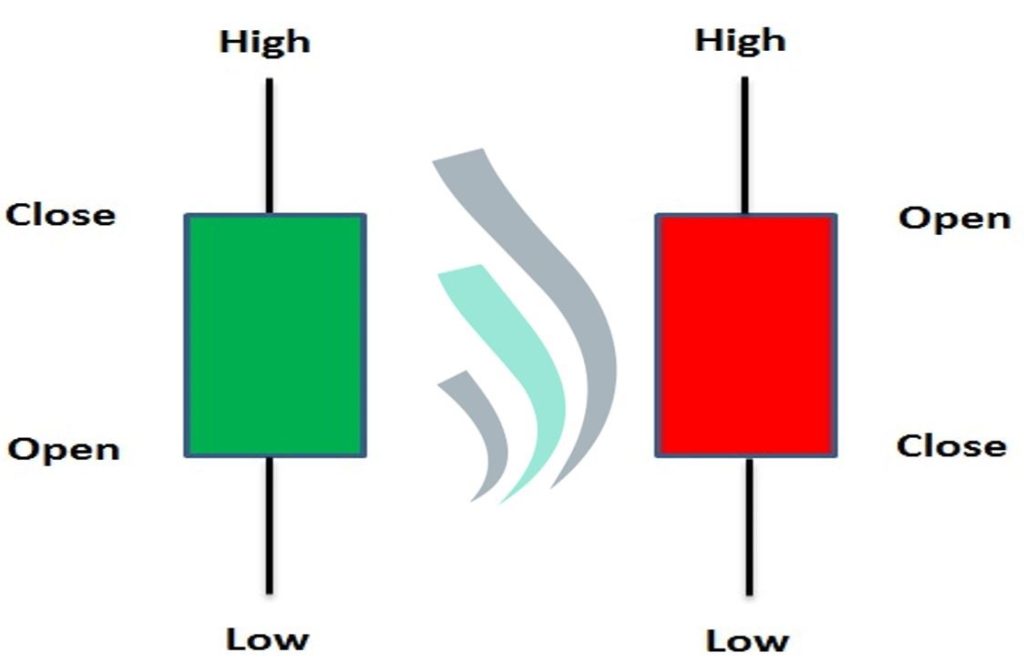

برای درک قیمت پایانی و استفاده صحیح آن در معاملات خود ابتدا باید انواع قیمت در بازارهای مالی را بشناسیم. اگر فرض کنیم که سهم abc در ابتدای روز با قیمت ۱۰۰۰ تومان شروع به معامله شود به این قیمت، قیمت باز شدن، open یا (اولین) گفته میشود.

فرض کنیم پس از آغاز به کار معاملات، در طول ساعات معاملات قیمتها تا ۱۰۵۰ تومان بالا رفته و تا ۹۷۰ تومان نیز کاهش پیدا کند و پس از نوسان در این بازه در آخرین معامله روز با قیمت ۱۰۱۰ تومان بسته شود. به حداکثر قیمتی که سهم در آن روز معامله شده قیمت high (1050تومان) ، به پایینترین قیمت معاملات سهم low (970 تومان) و به قیمت بستهشدن سهم close میگوییم . پس از ارائه توضیحاتی در خصوص قیمتهای مختلف در خصوص یک نماد، حال به سراغ ارائهی تعریف قیمت پایانی خواهیم رفت.

قیمت پایانی چیست؟

در بخش قبلی با چهار نوع قیمت بازارهای مالی آشنا شدیم. قیمت پایانی در اصل همان قیمتی است که در ابتدای روز معاملاتی مبنای معاملات روز جدید قرار گرفته و بازهی قیمت معاملاتی از روی آن تعیین میشود. بهعنوانمثال سهم abc بخش قبلی قیمت پایانی روز گذشته آن ۱۰۰۰ تومان بود و امروز در بازه ۱۰۵۰ تا ۹۵۰ تومان معامله خواهد شد.

شاخصکل بورس چیست و بیانگر چهچیزی است؟

قیمت پایانی چگونه محاسبه میگردد؟

قیمت پایانی در واقع یک وزندهی ساده به معاملاتی است که در روز گذشته انجام شده است. مثلاً در نظر بگیرید که ۸۰ درصد معاملات روز گذشته در قیمت منفی ۵ انجام شده و در پایان ساعات معاملاتی قیمت افزایش پیدا کرده و تا مثبت ۳ صعود کرده است در این شرایط باید ترتیبی اتخاذ گردد که این برآیند را به خوبی نشان دهد. در ادامه با یک مثال ساده نحوه محاسبه قیمت پایانی را واضحتر نمایش میدهیم.

| قیمت معامله | تعداد سهام معامله شده در این قیمت | قیمت * تعداد سهام |

| ۱۰۰۰ | ۲۰۰ | ۲۰۰۰۰۰ |

| ۹۵۰ | ۱۰۰۰ | ۹۵۰۰۰۰ |

| ۹۸۰ | ۳۰۰ | ۲۹۴۰۰۰ |

| ۱۰۳۰ | ۱۰۰ | ۱۰۳۰۰۰ |

جدول بالا معاملات سهمی را در روز گذشته نشان میدهد. برای محاسبه قیمت پایانی کافی است ستون سوم که حاصلضرب قیمت در تعداد سهام معامله شده در آن قیمت است را تشکیل داده و مجموع آن را بر تعداد کل سهام معامله شده تقسیم کنیم.

(۲۰۰+۱۰۰۰+۳۰۰+۱۰۰) / (۲۰۰۰۰۰+۹۵۰۰۰۰+۲۹۴۰۰۰+۱۰۳۰۰۰) که تقریباً برابر است با ۹۶۷ تومان. این قیمت مبنای معاملات جدید (روز معاملاتی بعدی) قرار گرفته و بهعنوان قیمت پایانی در روز معاملاتی جاری گزارش خواهد شد.

نکتهای که باید بدانیم آن است که محاسبه قیمت پایانی در دو حالت انجام میشود. حالت اول زمانی است که حجم سهام معامله شده کمتر از حجم مبنا باشد و حالت دوم نیز هنگامی است که حجم سهام معامله شده مساوی یا بیشتر از حجم مبنا باشد. اما حجم مبنا به چه معناست؟

سرمایهگذاری در بورس به چه روشهایی ممکن است؟

حجم مبنا چیست؟

سازمان بورس برای هر نماد معاملاتی تعداد سهامی را مقرر میگرداند که روزانه باید معامله گردد. اگر این تعداد معامله انجام شود تغییرات قیمتی سهم به طور کامل مورد موافقت سازمان بورس قرار خواهد گرفت. بر اساس قانون حجممبنای شرکتهای بورسی ۰٫۰۰۰۴ تعداد کل سهام شرکت است.

این قانون با ۲ شرط نیز همراه است:

حداقل ارزش حجممبنای شرکتها ۵ میلیارد تومان است. اگر ۰٫۰۰۰۴ سهام یک شرکت برابر یا بیشتر از ۵ میلیارد تومان نشود در این شرایط حجم مبنا تعداد سهامی خواهد بود که ارزش آنها ۵ میلیارد باشد.

برای شرکتهای با سرمایه کمتر از ۲ هزار میلیارد تومان، حداکثر ارزش مبنا ۱۰ میلیارد تومان و برای شرکتهای با سرمایه بیشتر از ۲ هزار میلیارد تومان، حداکثر ارزش مبنا ۱۲ میلیارد تومان است؛ بنابراین، اگر ۰٫۰۰۰۴ تعداد سهام یک شرکت بورسی، ارزش بالاتر از ۱۲ میلیارد تومان برای شرکتهای با سرمایه بیش از ۲ هزار میلیارد و بالاتر از ۱۰ میلیارد تومان برای شرکتهای با سرمایه کمتر از ۲ هزار میلیارد تومان بود، در این صورت حجم مبنا، تعداد سهامی خواهد بود که ارزش آنها به ترتیب ۱۲ و ۱۰ میلیارد تومان باشد. البته که نیازی به محاسبه حجم مبنا نیست و در تابلوی هر نماد قابلمشاهده است.

حجم مبنا چه اهمیتی دارد؟

ابزاری نظیر حجم مبنا، از جمله مواردی است که در بازار سرمایهی ایران موضوعیت پیدا کرده است. فلسفهی وجودی چنین ابزاری در آن است که در صورت برقراری صفوف خرید یا فروش قوی و طولانی، درصورتیکه میزان سهم مبادله شده از حدی کمتر باشد، تغییرات قیمتی لحاظ نشود. این حد توسط حجم مبنا تعیین میشود. برای درک بهتر شرایطی را تصور کنید که حجممبنای یک نماد ۵ میلیون سهم معرفی شده اما میزان حجم معاملاتی ۱ میلیون است. در چنین شرایطی حتی اگر نوسان قیمت سهم ۵ درصد بوده باشد به دلیل پر نشدن حجم مبنا، قیمت صفر تابلوی روز بعدی معاملاتی ۱ درصد تغییر خواهد کرد. این عدد از نسبت حجم معاملاتی تقسیم بر حجم مبنا و ضربدر نوسانات قیمتی به دست خواهد آمد.

مزایای سرمایهگذاری در بورس چیست؟

چرا مبنای معاملات قیمت پایانی است؟

تا حدودی در بخشهای قبلی این موضوع را شرح دادیم که برتری قیمت پایانی نسبت به دیگر قیمتها در چه چیزی است. بهعنوانمثال اگر از آخرین قیمت (close ) بهعنوان مبنای معاملات فردا استفاده کنیم اگر معامله آخر در کف قیمت انجام شده باشد این قیمت منفی روی تابلوی معاملات فردا قیمت مبنا خواهد بود درصورتیکه ممکن است در تمام طول روز معاملاتی قبل قیمت در نواحی مثبت بوده باشد. بالاترین و پایینترین قیمت نیز ممکن است بر اثر نوسانات یا دستکاری افراد ثبت شده باشند و مبنای خوبی برای انجام معاملات فردا نیستند.

سود و زیان را با کدام قیمت محاسبه کنیم؟

همیشه به یاد داشته باشید که تحقق سود یا زیان با تکمیل معامله اتفاق میافتد. یعنی تا زمانی که سهم را نفروختهاید این سود یا زیان محقق نشده است. اما در کل اگر بخواهیم سود یا زیانمان را محاسبه کنیم باید به باز یا بسته بودن بازار توجه کنیم. در صورتباز بودن بازار سود و ضرر با قیمت آخرین معامله محاسبه میگردد و قیمت پایانی در سود و ضرر ما بیتأثیر است.

حالت دوم شرایطی است که بازار بسته شده و از آنجاییکه تغییرات قیمتی وجود ندارد، برای فروش سهم باید تا روز معاملاتی بعدی صبر کنیم، اما به طور غیردقیق میتوان از قیمت پایانی استفاده کرد. به این دلیل میگوییم غیردقیق زیرا که ممکن است در پیش گشایش روز آتی قیمت سهم به نحوی در دامنه قیمت نوسان کرده باشد و بیشتر یا کمتر از قیمت پایانی باشد.

فوت کوزهگری در استفاده از قیمت پایانی

برخی اوقات مشاهده میشود که اختلاف قیمت پایانی و قیمت آخرین معامله بیش از ۵ درصد باشد. مثلاً در نظر بگیرید قیمت پایانی سهم مثبت ۳ است اما سهم در حال حاضر با قیمت منفی ۵ در حال معامله است. از آنجاییکه قیمت پایانی مثبت ۳ بهعنوان مبنای فردا خواهد بود، بهتر است در چنین شرایطی فروش سهم را بهروز آینده موکول کنیم زیرا که کمترین قیمت دامنه نوسان فردا نیز از آخرین قیمت امروز بیشتر خواهد بود.

بهترین روش تشکیل سبد سهام کدام است؟

قیمت پایانی در فارکس

این بازار یک بازار ۲۴ ساعته است به این معنا که در تمامی ساعات شبانهروز معاملات در حال انجام است و در کشورهایی از سراسر دنیا تبادل جفت ارزها صورت میگیرد؛ بنابراین قیمت پایانی در این بازار بیمعنا است.

باتوجهبه آنکه روزهای شنبه و یکشنبه، این بازار تعطیل است میتوان از قیمت پایانی برای معاملات هفتهی آتی استفاده کرد. بهطورکلی به دلیل وجود حجم بالای معاملات و معامله گران جهانی، و عدم دستکاری قیمتها قیمت پایانی فارکس را قیمت آخرین معامله در نظر میگیرند.

قیمت پایانی بازار سهام سایر کشورها

در کشورهای دیگر هم بازار سهام معمولاً در ساعت معینی شروع به کارکرده و در ساعتی مشخص به کار آن روز خود پایان میدهد؛ بنابراین همچون کشور خودمان از قیمت پایانی در این بازارها نیز استفاده میشود. اما خوب است بدانیم که در بیشتر این بازارها دامنه نوسان وجود ندارد (بازهای برای نوسان سهم تعیین نشده و صرفاً عرضه و تقاضا قیمت را کنترل میکند و سهم گاهی میتواند بازههای بزرگی از نوسان را تجربه کند) و این موضوع اهمیت زیادی ندارد.

ممکن است روشهای گوناگونی برای محاسبه قیمت پایانی در نظر گرفته شود. برای مثال ساعات خاصی از معاملات را در مبنا قرار میدهند یا نیم ساعت آخر معاملات را برای محاسبه قیمت پایانی استفاده میکنند.

قیمت پایانی در بازار ارزهای دیجیتال

بازار ارزهای دیجیتال یک بازار نسبتاً جدید و ۲۴ ساعته است و ازآنجاییکه توسط دولت، شرکت یا نهاد خاصی ساماندهی نمیشود، انجام معاملات بهصورت دائم و شبانهروز امکانپذیر است و تعطیلی در این بازار اتفاق نمیافتد. ازآنجاییکه محدودیت ساعت کاری وجود ندارد بنابراین نیازی هم به قیمت پایانی و مبنا قراردادن قیمت جدید برای معاملات آینده نداریم و قیمت پایانی در این بازار بیمعنی است. سرمایهگذاران زیادی از این مزیت بازار ارزهای دیجیتال استفاده میکنند و همواره در حال معامله در این بازار بدون محدودیت هستند.

جمعبندی آکادمی دانایان از قیمت پایانی

بهطورکلی قیمت پایانی در تصمیمگیریهای ما برای معاملات بسیار حائز اهمیت است. این قیمت از میانگین وزنی قیمت معاملات و نیز حجممبنای تعیین شده محاسبه میشود. همچنین دیدیم که لزوماً این قیمت با قیمت آخرین معامله برابر نیست و معیار مناسبتری بهعنوان مبنای معاملات روز آینده است.

2 دیدگاه

قیمت پایانی روز شنبه میشه قیمت آغازین روز بعدی؟ درسته؟

بله دقیقا همینطوره.