مقدمهای بر مدل capm یا قیمتگذاری داراییهای سرمایه

ریسک جزء جداییناپذیر سرمایهگذاری است؛ بازار بورس و اوراق بهادار نیز از این قاعده مستثنی نیست و ممکن است گاهی در این بازار متحمل ریسک بالایی شویم. در حقیقت هرچه میزان بازده مورد انتظار ما بیشتر باشد، مجبور به تحمل ریسک بالاتری خواهیم بود. طبیعتاً هیچ سرمایهگذاری علاقهمند نیست که ریسک بالایی را بپذیرد و متحمل ضرر و زیان شود به همین دلیل مدلهای متفاوتی برای کشف رابطهی بین ریسک و بازده مورد انتظار ایجاد شده است که یکی از آنها مدل قیمتگذاری داراییهای سرمایه یا به اختصار CAPM است. در این مقاله قصد داریم به توضیح این مدل بپردازیم و نکات آن را مورد بررسی قرار دهیم.

تعریف مدل capm

مدل قیمتگذاری داراییهای سرمایهای که در زبان انگلیسی به آن Capital Asset Pricing Model یا بهاختصار CAPM گفته میشود، رابطهی بین ریسک سیستماتیک (بتا β) و نرخ بازده مورد انتظار دارایی سرمایهای را توصیف میکند. این مدل اغلب برای قیمتگذاری اوراق بهاداری که ریسک بالایی دارند مورداستفاده قرار میگیرد. هدف از فرمول CAPM این است که ارزیابی کند آیا یک سهم زمانی که ریسک و ارزش زمانی پول با بازده مورد انتظار آن مقایسه میشود، منصفانه ارزشگذاری میشود یا خیر. در ادامه به فرمول کلی این مدل و تعریف اجزای آن میپردازیم.

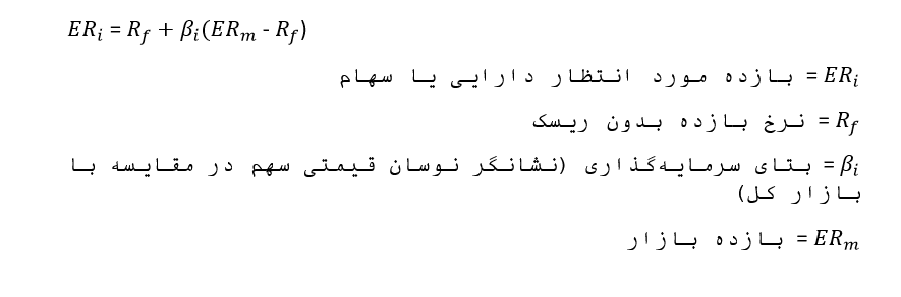

فرمول مدل CAPM

برای سرمایهگذاری در یک سهام، باید بازدهای را که سهم ایجاد میکند متناسب با ریسک باشد تا سرمایهگذار ترغیب شود سرمایهگذاری کند. مدل قیمتگذاری داراییهای سرمایهای capm میگوید بازده مورد انتظار از مجموع نرخ بازده بدون ریسک و صرف ریسک ضرب در بتا، به دست میآید. به عبارتی:

تشریح متغیرهای مدل CAPM

متغیرها یا پارامترهایی را که در فرمول capm در بالا آورده شد، در این بخش توضیح دادهایم.

بازده مورد انتظار دارایی سرمایهای:

بازدهی که انتظار داریم از سرمایهگذاری در یک دارایی یا سهم، به دست آوریم.

نرخ بازده بدون ریسک:

نرخ بازده بدون ریسک نشاندهندهی بازدهی بدون تقبل هیچگونه ریسک اضافی است. در حقیقت با گذشت زمان ارزش پول تغییر میکند و با توجه به اینکه ارزش پول در آینده کاهش پیدا خواهد کرد و ذات سرمایهگذاری ریسک را در بردارد، نرخی محاسبه میشود که این موارد را پوشش دهد. این نرخ صرفاً بر اساس ارزش زمانی پول و ریسک ناشی از سرمایهگذاری محاسبه میشود و به دیگر ریسکهای احتمالی توجه نمیشود.

اگر مایل به سرمایهگذاری پرریسک و کسب سودی بالاتر از میانگین بازار هستید، پیشنهاد میکنیم با صندوقهای سرمایهگذاری جسورانه، به طور کامل آشنا شوید.

بازده بازار:

نرخ بازده بازاری که در آن سرمایهگذاری میکنیم. در واقع این بازده مقدار قطعی و ثابتی ندارد و با توجه به پیشبینیها تعیین میشود.

صرف ریسک بازار:

صرف ریسک میزان بازده مازاد بر بازده بدون ریسک است. در واقع تفاضل بازده بازار و نرخ بازده بدون ریسک، صرف ریسک بازار نامیده میشود. مثلاً اگر کل شاخص بازار، یک سهم در نظر گرفته شود، این سهم مقداری ریسک دارد که به طور مثال گفته میشود ۱۵ درصد بالای آن به ما بازده داده میشود. در نتیجه ما ۱۵ درصد بالاتر از نرخ بدون ریسک سود خواهیم کرد. به این مقدار صرف ریسک بازار گفته میشود.

بتای سرمایهگذاری:

ضریب بتا نشان میدهد یک سرمایهگذاری در مقایسه با کل بازار چه میزان بیثبات و نوسان پذیراست. به بتا شاخص ریسک سیستماتیک نیز گفته میشود. در واقع بتا معیاری است که نشان میدهد سرمایهگذاری چقدر ریسک به پرتفویی که شبیه بازار است، اضافه میکند. بهعنوانمثال:

۱ < β : اگر سهامی ریسک بیشتری از بازار داشته باشد، بتای آن بیشتر از یک خواهد بود. به این معنی که اگر بازار یک واحد رشد کند سهام موردنظر بیش از یک واحد رشد خواهد کرد و برعکس.

β < 1 : اگر ریسک یک سهام کمتر از بازار باشد، بتا کمتر از یک خواهد بود.

β <0 : بتای منفی نیز نمایانگر در خلاف جهت حرکت کردن سهم موردنظر نسبت به بازار است. برای مثال اگر رشد شاخص کل مثبت است سهام موردنظر روند نزولی خواهد داشت.

به طور مثال اگر بتا برابر ۲ باشد به این معنا است که دوبرابر بازار ریسک کردهایم. اگر از منظر فرمولی به این قضیه نگاه کنیم، اینطور است که بتا ضرب در صرف ریسک بازار میشود تا نسبتی که بتای سهام دارد در صرف ریسک بازار ضرب شود و مقدار صرف ریسک سهام محاسبه میشود. در ادامه با جمعکردن این مقدار با نرخ بازده بدون ریسک، مقدار بازده مورد انتظار دارایی محاسبه میشود.

بتا از منظر فرمولی برابر است با:

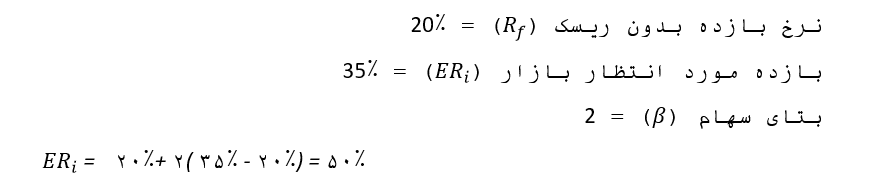

مثالی از نحوهی محاسبه در فرمول capm یا مدل قیمتگذاری داراییهای سرمایهای:

بازده موردنظر سهام شرکت الف را با استفاده از مقادیر زیر محاسبه کنید.

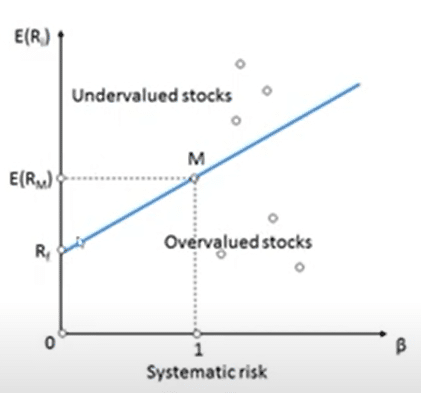

نمایش تصویری مدل قیمتگذاری داراییهای سرمایهای capm

برای نمایش تصویری فرمول مدل قیمتگذاری داراییهای سرمایهای CAPM از security market line(sml) استفاده کنیم. خط sml روی نموداری رسم میشود که محور افقی آن بتا و محور عمودی آن بازده مورد انتظار از سهام است. در واقع این رابطه نشان میدهد که بازده سهام موردنظر فقط به یک عامل بستگی دارد که به آن شاخص ریسک سیستماتیک یا بتا میگوییم. در واقع مدل capm بیان میکند که بازده سهام موردنظر به این که نوسانات سهام موردنظر ما چه ارتباطی با نوسانات بازار دارد، مربوط است.

محدودیتهای محاسبهی نرخ بازده بدون ریسک در مدل CAPM

نرخ بازده بدون ریسک در مدل مدل قیمتگذاری داراییهای سرمایهای CAPM معمولاً برابر با نرخ اوراققرضهی دولتی است. چرا که سرمایهگذاری در این اوراق کمریسکترین سرمایهگذاری ممکن است. به همین دلیل نرخ این اوراق بهعنوان معیاری برای نرخ بازده بدون ریسک قرار میگیرد. البته محاسبهی این نرخ دارای پیچیدگیهای خاص خودش است که محاسبهی دقیق مقدار این پارامتر را مشکل میکند. اینکه این نرخ را برابر با نرخ اوراققرضهی دولتی قرار دهیم، سادهترین شکل محاسبهی آن است که مقدار دقیقی را نیز به ما نمیدهد و باید یک ضریب خطا برای آن در نظر بگیریم. علاوه بر این موارد دیگری که در محاسبهی نرخ بازده بدون ریسک باید در نظر بگیریم عبارتاند از:

- ریسک نکول نداشته باشد: سرمایهگذاری بدون ریسک سرمایهگذاری است که ریسک نکول نداشته باشد. عدم وجود ریسک نکول به این معنی است که عرضهکننده اوراق بتواند پولی که باید به ما پرداخت کند را در زمان مقرر، تسویه کند. درصورتیکه پرداخت پول حتی یک روز هم به تعویق بیفتد، عرضهکنندهی موردنظر دچار نکول شده است.

- ریسک سرمایهگذاری مجدد نداشته باشد: باتوجهبه افق سرمایهگذاری، اوراق را انتخاب کنیم تا نرخ بازده بدون ریسک آن متناسب با سرمایهگذاری ما باشد. بهعنوانمثال اگر انتخاب ما سرمایهگذاری ۵ ساله است، از نرخ بدون ریسک اوراق ۵ ساله استفاده کنیم. اگر افق دید ما ۵ ساله باشد اما از نرخ بازده بدون ریسک اوراق یکساله استفاده کنیم، ممکن است هرسال نرخ بازده بدون ریسک متفاوتی داشته باشیم و محاسبات ما دچار خطا گردد.

محدودیتهای مدل قیمتگذاری داراییهای سرمایهای capm :

مدل capm محدودیتهایی دارد که در ادامه مهمترین موارد آن را بیان میکنیم:

- مفروضات غیرواقعی دارد: مدل قیمتگذاری داراییهای سرمایه یک سری مفروضاتی دارد که در دنیای واقعی امکانپذیر نیستند. این مدل بر دو فرض استوار است که در ادامه به آن اشاره میکنیم.

- بازار سرمایه بسیار رقابتی و کارا است، یعنی اطلاعات بهسرعت پخش میشود و قیمت سهم نیز از این اطلاعات تأثیر میپذیرد و تغییر میکند.

- فرضیهی دوم بیان میکند که بازار سرمایه تحت تسلط سرمایهگذاران منطقی و ریسکگریز است که انتظارات یکسانی دارند. این دو فرضیه اگرچه ایدهآل به نظر میرسند اما امکان وقوع آنها در دنیای واقعی دور از انتظار است.

- امکان محاسبهی دقیق پارامترهای مدل وجود ندارد. همانطور که قبلاً به این موضوع اشاره کردیم، امکان محاسبهی دقیق نرخ بازده بدون ریسک و صرف ریسک بازار وجود ندارد.

- این مدل عملکرد خوبی برای توصیف دادههای گذشته نداشته است. طبق این مدل باید بازده یک سهم را صرفاً بر اساس بتا بتوانیم توصیف کنیم. در عمل این امر غیرممکن است چرا که رابطه قوی و مستقیمی بین بازده و بتا وجود ندارد. برای این که بتوانیم تغییرات بازده را محاسبه کنیم به پارامترهای دیگری نیز نیاز داریم. مانند نسبتهای p/e ، p/b و اندازه شرکت و موارد دیگر بستگی دارد.

به دلیل محدودیتهایی که مدل capm دارد، بعدها مدلهای دیگری نیز ارائه شد. در این مدلها پارامترهای دیگری نیز به مدل capm افزوده شد تا بتواند تغییرات بازده را بهتر توصیف کند. البته همهی مدلهای جایگزین نیز محدودیتهایی دارند؛ به همین دلیل مدل CAPM به دلیل سهولت استفاده و دید خوبی که از ارزش سهام و اوراق بهادار به سرمایهگذاران میدهد، به طور گستردهای مورداستفاده قرار میگیرد.

ریسک سیستماتیک و ریسک سیستمی در مدل قیمتگذاری داراییهای سرمایهای

در بخش های ابتدایی این مقاله از ریسک سیستماتیک یاد شد. در ادامه و در راستای افزایش دانش سرمایهگذاری به توضیح ریسک سیستماتیک و غیرسیستماتیک پرداختهایم.

ریسک سیستماتیک: این ریسک مربوط به ریسک ذاتی کل بازار است و نمیتوان آن را پیشبینی کرد یا از آن اجتناب کرد. این ریسک همواره در بازار سهام وجود دارد و مربوط به یک صنعت یا شرکت خاص نیست. همانطور که قبلاً اشاره کردیم، با استفاده از بتا میتوان ریسک یک سرمایهگذاری را نسبت به ریسک کل بازار مقایسه کرد. اگر بتا بالاتر از یک باشد، ریسک سیستماتیک سهام زیاد است و اگر پایینتر از یک باشد، ریسک سیستماتیک کمتری را متحمل میشویم. این ریسک اغلب از اخبار کلان کشور یا جهان ناشی میشود. بهعنوانمثال تحریم، جنگ، تورم، نوسانات ارز و عواملی ازاینقبیل، باعث شکلگیری ریسک سیستماتیک شدهاند.

ریسک غیرسیستماتیک (سیستمی): به ریسکی که مختص به یک صنعت یا شرکت خاص است ریسک سیستمی گفته میشود. این ریسک ناشی از عملکرد و سیاستگذاریهای یک شرکت است؛ به همین دلیل با استفاده از تغییر رویههای مدیریتی و استراتژیهای موجود، قابلکنترل و مدیریت است. یکی از راههای کاهش ریسک سیستمی، ایجاد تنوع در پرتفوی است. به این صورت که اگر یکی از شرکتهایی که سهامش را خریداری کردهایم، متضرر شود، درصد کمی از پرتفوی ما را تشکیل دهد و متحمل ضرر و زیان بالایی نشویم.

جمعبندی

برای اینکه بتوانیم بازده مورد انتظار سهام موردنظر خود را محاسبه کنیم از مدلهایی استفاده میکنیم که یکی از مدل قیمتگذاری داراییهای سرمایهای مدل capm است. در این مدل رابطهی خطی بین بازدهی موردنیاز در یک سرمایهگذاری و ریسک سیستماتیک مربوط به آن را مشاهده میکنیم. مدل capm با وجود محدودیتها و کاستیهایی که دارد، به دلیل سهولت استفاده، همچنان به طور گستردهای مورداستفاده قرار میگیرد.

9 دیدگاه

ضریب بتا دقیقا چیه؟ در چه محدودهای باشه بهتره؟

در رابطه با ضریب بتا یک مقالهی جداگانه وجود دارد که مطالعهی آن را به شما پیشنهاد میکنیم.

برای آشنایی با ضریب بتا وارد شوید.

سلام میشه لطف بفرمایید آدرس و مسیر مربوط به” مقاله ی بتا” را اعلام کنین!

برای مطالعهی مقالهی ضریب بتا کلیک کنید.

عالی بود ممنون

ممنون از نظر شما

لطفا در صورت امکان پاسخ من رو بدید: Er m یا بازده بازار رو چجوری میشه بدست آورد؟ از توی yahoo finance چیزی نتونستم گیر بیارم

سلام، اگر منظور شما برای مسائل مربوط به دروس مدیریت مالی میباشد، باید خدمتتان بگوییم که معمولاً در صورت سوال اینگونه مسائل، Rm یا همون بازده بازار داده میشود و نیازی به محاسبهی این مورد نیست.