هزینه سرمایه در واقع همان هزینهای است که شرکتها برای تأمین منابع مالی متحمل خواهند شد. این هزینه ترکیبی از بازده مورد انتظار وامدهندگان و بازده مورد انتظار صاحبان سهام خواهد بود.

مقدمه

هزینه سرمایه یکی از مهمترین مولفههای رشد و توسعه شرکتهاست. اگر یک شرکت بخواهد برای اجرای برنامههای توسعهای خود و یا رفع نیاز اقدام به تأمین مالی کند باید حتماً به هزینه هرکدام از روشهای تأمین مالی توجه ویژه داشته باشد. مهمترین نکته تخمین و یا تعیین دقیق هزینههای تأمین سرمایه موردنیاز شرکت است. در این صورت مدیران میتوانند بهراحتی روشی را که هزینه کمتری دارد انتخاب کنند.

افزایش هزینههای سرمایه یک شرکت میتواند به کاهش ارزش و یا افزایش ریسک ورشکستگی آن منجر شود. تأمین مالی بهصورت کلی به دو صورت منابع خارجی (بدهی) یا از طریق منابع داخلی (حقوق صاحبان سهام) انجام میشود و میتوان هزینههای هریک از این روشها را بهصورت مجزا محاسبه کرد. ترکیب تأمین مالی از طریق وام و فروش سهام برای شرکت، ساختار سرمایه آن شرکت را تشکیل خواهد داد. هزینه سرمایه، برای ارزیابی یک تصمیم در آینده توسط تحلیلگران و سرمایهگذاران مورداستفاده قرار میگیرد.

در این مقاله به تعریف هزینه سرمایه، انواع روشهای تأمین مالی و نحوه محاسبه هزینه سرمایه در هر یک از روشها، پرداخته شده است.

هزینه سرمایه چیست و چرا اهمیت دارد؟

شرکتها برای تأمین نیازهای مالی خود و انجام پروژههای توسعه و یا خرید مواد اولیه و ماشینآلات نیاز به تأمین مالی دارند. هزینه سرمایه همان هزینههایی است که شرکت برای تأمین مالی پرداخت میکند. اگر شرکت برای تأمین مالی اقدام به دریافت وام کند، هزینههای تراکنش، هزینههای دریافت وام و همچنین بهره پرداختی به بانک، هزینههای سرمایه شرکت برای تأمین مالی از طریق دریافت وام است. اگر شرکت اقدام به انتشار اوراق مشارکت کند، در این صورت، سود پرداختی به خریداران بهعنوان هزینههای سرمایه در نظر گرفته میشود. هزینه سرمایه یکی از مفاهیم مهم مالی به شمار میرود. مهمترین فاکتوری که باید شرکتها برای انتخاب روش تأمین مالی در نظر بگیرند، هزینههای آن روش است. هزینه سرمایه بر تصمیمات مدیران یک شرکت تأثیرگذار است. هیئتمدیره شرکتها همواره به دنبال یافتن روشی با کمترین هزینه سرمایه هستند تا سوددهی مالی را بهبود بخشند. از طرف دیگر هزینه سرمایه تأثیر چشمگیری بر روند ارزشگذاری شرکتها دارد. شرکتهایی که با رشد هزینههای سرمایه روبرو هستند، ریسک بالاتر و ارزش پایینتری خواهند داشت.

هزینه سرمایه و ارتباط آن با سرمایهگذاری

سرمایهگذاران ترجیح میدهند در شرکتهایی سرمایهگذاری کنند که میزان هزینه سرمایهی پایینتری دارند. در واقع در این شرکتها به علت کمتر بودن هزینهی مالی در صورت سود و زیان، احتمال شناسایی مقادیر بیشتری بهعنوان سود خالص وجود دارد؛ بنابراین میتوان گفت در یک حالت کلی هزینهی سرمایهی کمتر در شرکتها جذابیت بالاتری برای سرمایه-گذاری به همراه دارد. همچنین در خصوص اعتباردهندگان نیز، هر قدر شرکت متقاضی دریافت وام، در زمان تقاضای خود هزینه ی سرمایهی کمتری داشته باشد، شرکتی کمریسکتر خواهد بود.

تفاوت بین هزینه سرمایه و نرخ تنزیل

نرخ تنزیل (Discount Rate) یک مفهوم مالی است که در ارزیابی پروژههای سرمایهگذاری استفاده میشود. این نرخ برای تخمین ارزش زمانی و جریان نقدینگی آتی یک پروژه استفاده میشود. در واقع، نرخ تنزیل نشاندهنده مقدار تخفیفی است که برای جریان نقدینگی آتی پروژه در نظر گرفته میشود تا ارزش آن در زمان حال تعیین شود. نرخ تنزیل معمولاً باتوجهبه ریسک پروژه و هزینه سرمایه سازمان تعیین میشود؛ بنابراین، تفاوت اصلی بین نرخ تنزیل و هزینه سرمایه در این است که نرخ تنزیل برای ارزیابی پروژههای سرمایهگذاری استفاده میشود و معمولاً باتوجهبه ریسک پروژه تعیین میشود، درحالیکه هزینه سرمایه برای حفظ و جذب سرمایه استفاده میشود و بهعنوان یک درصد تعیین میشود.

مطلب پیشنهادی: اوراق بانک مسکن چیست؟

نحوه محاسبه هزینه سرمایه

هزینه سرمایه هرکدام از روشهای تأمین مالی بیان شده بهصورت مجزا قابلمحاسبه است؛ اما محاسبه روش دوم به علت عدمقطعیت و وجود ریسک در بازارهای مالی بسیار پیچیدهتر از روش دریافت وام است. به همین علت یک فرمول مخصوص برای محاسبه هزینه سرمایه بهصورت کلی وجود دارد که میانگین موزون هزینه سرمایه نامیده میشود. برای محاسبه هزینه بدهی باید از فرمول زیر استفاده کرد.

T در این فرمول همان نرخ مالیات است.

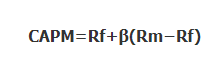

فرمول دیگری که برای به تخمین هزینه سرمایه حقوق صاحبان سهام مورداستفاده قرار میگیرد، به این صورت است:

در این فرمول Rf نرخ بازدهی بدون ریسک است.Rm نرخ بازده بازار است و ضریب بتا، معیار ریسک سیستماتیک دارایی است.

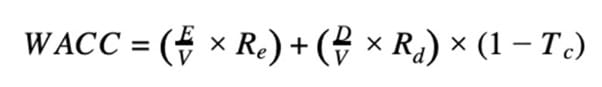

روش میانگین موزون هزینه سرمایه نیز بدین شکل محاسبه میشود.

در این فرمول E ، سرمایه تأمین شده از حقوق صاحبان سهام D ، سرمایه تأمین شده از بدهی،V ، سرمایه کل شرکت که حاصلجمع E و D است. Re، نرخ بازده موردنظر سهامداران،Rd نرخ بازده موردنظر وامدهندگان و Tc، نرخ مالیات است.

مزایای محاسبه و تحلیل هزینه سرمایه

محاسبهی صحیح و تحلیل هزینه سرمایهی شرکتها میتواند اطلاعات مفیدی را در اختیار ذینفعان قرار دهد و از چند جنبه حائز اهمیت است.

- بهبود عملکرد شرکت: محاسبه و تحلیل هزینه سرمایه شرکت میتواند به بهبود عملکرد شرکت و سودآوری آن از طریق بهینهسازی سطح هزینه سرمایه کمک کند.

- تعیین سود سهام: هزینه سرمایه به شرکت کمک میکند تا سطح بهینهای از میزان پرداخت سود به سهامداران را بیابد. طبیعتاً پایینترین هزینه سرمایه میتواند هم ارز بالاترین سود خالص با فرض ثبات سایر شرایط باشد.

- انتخاب بهترین گزینهی سرمایهگذاری: هر قدر ترکیب منابع مالی شرکتها بهگونهای باشد که هزینهی سرمایهی کمتری را متحمل شوند، احتمالاً سودآوری بهتری نیز خواهند داشت؛ بنابراین میتوانند گزینههای مناسبتری برای سرمایهگذاری باشند.

سخن پایانی دربارهی هزینه سرمایه

شرکتها برای عملیکردن طرحهای خود به سرمایه نیاز دارند و برای جذب سرمایه از سرمایهگذاران یا دریافت وام و اعتبارات، باید هزینههایی را پرداخت کنند. بهینهیابی ترکیب تأمین مالی شرکتها با هدف حداقلسازی هزینه سرمایه امری ضروری است. اگر حاشیه سود شرکت در قیاس با هزینه سرمایه بیشتر باشد، باعث رشد قیمت سهام آن شرکت خواهد شد. بدین ترتیب اختلاف حداکثری بین نرخ حاشیه سود و هزینه سرمایه در شرکتها میتواند بهعنوان یکی از اهداف اصلی دنبال شود.