یکی از پارامترهای تأثیرگذار بر ارزش ذاتی سهام، نرخ تنزیل است. نرخ تنزیل به روشهای مختلفی به دست میآید و روش میانگین موزون هزینه تأمین سرمایه از جمله این روشهاست. یکی از مفاهیمی که نرخ تنزیل بیان میکند، مشخصکردن کف بازده است. به بیان دیگر نرخ تنزیل کفی را مشخص میکند و چنانچه بازده از کف مشخص شده کمتر باشد، سرمایهگذاری توجیه اقتصادی ندارد. در این نوشتار قصد داریم به تعریف دقیقتری از این مفهوم بپردازیم و با چگونگی محاسبهی آن آشنا شویم.

میانگین موزون هزینه سرمایه (wacc) چیست؟

میانگین موزون هزینه سرمایه ابتدا ساختار سرمایهی شرکت و چگونگی تأثیر سهام و بدهی را در نظر میگیرد و سپس برای بازدهی مورد انتظار، میانگینی را برآورد میکند. درواقع این مفهوم نشاندهندهی نرخ بازدهی مورد انتظار است. ما بهعنوان نرخ تنزیل از مفهوم میانگین موزون سرمایه یا WACC استفاده میکنیم. به بیان سادهتر یعنی پول برای ما با چه نرخی تمام شده است و آن نرخ بهعنوان نرخ تنزیل در نظر گرفته میشود. مفهوم میانگین موزون هزینه سرمایه ابتدا منابع مختلف تأمین مالی را مشخص و سپس محاسبه میکند که هریک از این منابع با چه نرخی تأمین مالی میکنند و در آخر میانگین موزون آنها محاسبه میشود. این مفهوم ازاینجهت که برای بررسی و شناسایی بهتر مشکلات آتی شرکت به مدیران شرکت و سرمایهگذاران کمک میکند، حائز اهمیت است.

کاربرد میانگین موزون هزینه سرمایه یا wacc

در تحلیل بنیادی بازار سرمایه، تحلیلگران برای سنجش ارزش سرمایهگذاریها از میانگین موزون هزینه سرمایه استفاده میکنند و از این طریق میتوان بازدهی مورد انتظار هر سرمایهگذاری را تخمین زد. سرمایهگذاران نیز از میانگین موزون هزینه سرمایه میتوانند برای بهدستآوردن حداقل بازدهی مورد انتظار از شرکت استفاده کنند. از دیگر کاربردهای میانگین موزون هزینه سرمایه میتوان به کاربرد آن بهعنوان نرخ تنزیل جریانهای نقدی در آینده اشاره کرد. این کاربرد از جهت بهدستآوردن ارزش خالص و فعلی یک شرکت حائز اهمیت است.

میانگین موزون هزینه سرمایه (wacc) و ارزشگذاری سهام شرکتها

یکی از کاربردهای اصلی میانگین موزون هزینهی سرمایه در ارزشگذاری شرکتها به روش تنزیل جریانات نقدی است. در روش تنزیل جریانات نقدی ۳ روش اصلی وجود دارد که عبارتاند از:

- تنزیل جریانات نقدی آزاد شرکت

- تنزیل جریانات نقدی آزاد سهامدار

- تنزیل سود تقسیمی

در تنزیل جریان نقدی در هر یک از روشهای بالا از نرخ تنزیل مشخصی استفاده میشود. همچنین در روش تنزیل جریان نقدی آزاد شرکت از نرخ به دست آمده از روش میانگین موزون هزینهی سرمایه استفاده میگردد، چراکه طرف حساب این نوع ارزشگذاری کل شرکت است؛ هم سهامداران و هم طلبکاران. اما در روش ارزشگذاری تنزیل جریانات نقدی آزاد سهامداران از خروجی مدل capm استفاده میشود، چراکه طرف حساب این نوع ارزشگذاری صرفاً صاحبان سهام و سهامداران است.

منابع تأمین مالی در یک شرکت و میانگین موزون هزینه سرمایه (wacc)

در حالت کلی ۳ منبع تأمین مالی در یک شرکت وجود دارد. سهام عادی و سهام ممتاز و تسهیلات مالی منابع تأمین مالی شرکتها را تشکیل میدهند. سهام عادی، سهام ممتاز و تسهیلات مالی از ۴ منظر قابلمقایسهاند. اولین منظر حق رأی است. سهام عادی حق رأی دارد به این معنی که سهامدار اجازه ی شرکت در مجمع را دارد و میتواند در انتخاب اعضای هیئتمدیره نیز حق انتخاب داشته باشد. تسهیلات مالی از حق رأی محروم هستند. سهام ممتاز، معمولاً حق رأی ندارد اما ازآنجاییکه این نوع سهام ازپیشتعیینشده نیست و قابلیت مذاکره دربارهی آن وجود دارد میتواند از حق رأی برخوردار شود. سهمهای ممتازی وجود دارند که نهتنها حق رأی دارند بلکه حق رأی آنها میتواند بیش از سهام عادی باشد. بااینحال چیزی که بهصورت رسمی بیان میشود عدم مالکیت حق رأی در سهام ممتاز است.

از دیگر جنبههای مقایسه ی تأمین مالی “اولویت” است. بدین معنی که هنگام منحل شدن یک شرکت یا باز پس دادن پول، هریک از سهام معرفی شده از چه اولویتی برخوردارند؟ اولین اولویت متعلق به تسهیلات مالی است. بدین معنی که ابتدا بدهی بانک تسویه میشود. اولویت بعدی با سهام ممتاز و پایینترین میزان اولویت متعلق به سهام عادی است. از منظر”ریسک” سهام عادی به دلیل کمترین میزان اولویتی که دارد، بالاترین ریسک را متحمل میشود. برایناساس گفته میشود که ازآنجاییکه سهامداران عادی پایینترین اولویت را در پرداخت سود و سایر پرداختهای شرکت دارند؛ پس ریسک اصلی شرکتها را معمولاً سهامداران عادی متحمل میشوند. سهام ممتاز ریسک متوسط و تسهیلات مالی کمترین میزان ریسک را دارند. ازنظر بازدهی سهام ممتاز بین سهام عادی و تسهیلات مالی قرارمی گیرد. اما سهام عادی ازآنجاییکه بیشترین میزان ریسک را متحمل میشود انتظار بازدهی بیشتری از این نوع سهام میرود و تسهیلات مالی به دلیل کمتر بودن میزان ریسک، از کمترین میزان بازدهی انتظاری برخوردار است.

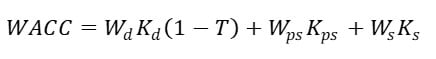

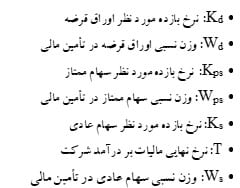

فرمول میانگین موزون هزینه سرمایه یا wacc

یکی از بحثهای محوری در مالی شرکتها (corporate finance) مبحث ساختار سرمایه (capital structure) است. ترکیب بدهی و سرمایه در ترکیب تأمین مالی شرکت چه باید باشد؟ به این ترکیب است که ساختار سرمایه میگویند. هزینهی سرمایه بخشی از تعیین ساختار سرمایهی مناسب است. نظریههای ساختار سرمایه مبانی تئوریک همین موضوع را میکاوند. نظریهی ساختار سرمایه شاید یکی از مهمترین مباحث در علم مالی باشد. برای صحبت از ساختار سرمایه، باید هزینه سرمایه (cost of capital) را تعریف کنیم. از متغیر هزینهی سرمایه در بودجهبندی سرمایه هم استفاده میشود. محاسبهی هزینهی سرمایه پاسخ به این سئوال است: پولی که در داخل شرکت میچرخد، و از منابع مختلف است، برای شرکت چند تمام میشود؟ سهامدار چه توقعی دارد و چه نرخ بازدهای میخواهد؟ صاحب اوراق قرضه چه توقعی دارد؟ معمولاً از نرخ میانگین موزون هزینهی سرمایه استفاده میشود که محاسبهی آن را در نمودار زیر مییابید.

تورم چه تأثیری بر میانگین موزون هزینه سرمایه دارد؟

وجود تورم و میزان آن بر میانگین موزون هزینه سرمایه اثرگذار است. ریسک فعالیتهای شرکت زمانی کاهش مییابد که نرخ بازدهی بازار کاهشیافته باشد و بهاینترتیب میانگین موزون هزینه سرمایه نیز کاهش مییابد. بدین ترتیب انتظارات تورمی موجب میشود که افزایش میزان تورم در بازار، نرخ بازدهی مورد انتظار را در جامعه افزایش بدهد.

تأثیر میزان مالیات و بدهیهای شرکت بر میانگین موزون هزینه سرمایه یا wacc

نرخ مالیات در جوامع مختلف نسبت به نرخ بهره و میزان تورم و متغیرهای کلان اقتصادی آن جامعه، متفاوت و متغیر است. ازآنجاییکه مالیات در فرمول میانگین موزون هزینه سرمایه نیز وجود دارد پس هم نرخ مالیات هم عوامل تأثیرگذار بر آن در میانگین موزون هزینه سرمایه تأثیرگذارند. بدهی نیز یکی از عوامل تأثیرگذار بر میانگین موزون هزینه سرمایه است. آنچه که در اینجا اهمیت زیادی پیدا میکند نوع بدهی و میزان آن است. ریسک فعالیتهای یک شرکت درصورتیکه میزان بدهی آنقدر زیاد باشد که شرکت توان بازپرداخت آن را نداشته باشد، افزایش مییابد. عوامل دیگری همچون وضعیت بازار سهام و ساختار سرمایهای شرکت نیز از عوامل مؤثر بر میانگین موزون هزینه سرمایه هستند.

میانگین موزون هزینه سرمایه چه معایبی دارد؟

باوجوداینکه میانگین موزون هزینه سرمایه میتواند دید مناسبی از میزان سود یک پروژه بدهد اما ازآنجاییکه بازدهی مورد انتظار سهامدار، میزان مشخصی را در برنمیگیرد، مسئله ی عدم قطعیت در این فرمول به وجود میآید. به بیان سادهتر، چون بازدهی مورد انتظاری که در فرمول میانگین موزون سرمایه وجود دارد، قطعیتی ندارد؛ بنابراین کل فرمول مورد شک قرار میگیرد. از دیگر محدودیتهای میانگین موزون سرمایه، مسئله ی عدم ثبات در نرخهای بازار است. این محدودیت معمولاً نتیجهای جز خطا در محاسبات این فرمول ندارد. میدانیم که نرخ بازار مداوم در حال تغییر بوده و بازار سهام و نرخ بهره در بازار دارای نوساناتی هستند. با توجه به موارد یاد شده، تنها با یکبار محاسبهی این فرمول برای تصمیمگیری درباره ی یک شرکت عاقلانه به نظر نمیرسد و همچنین برای سرمایهگذاری در یک شرکت نمیتوان تنها به میانگین موزون هزینه سرمایه اتکا کرد.

جمعبندی آکادمی دانایان از wacc

محاسبه ی میانگین موزون هزینه سرمایه برای مدیران شرکتها و تحلیلگران از اهمیت بالایی برخوردار است. چراکه این مفهوم نشاندهنده ی میزان سودی که شرکت موظف است محقق کند، در مقابل هر واحد سرمایهگذاری است. بهعبارتدیگر میانگین موزون هزینه سرمایه بیان میکند که بهازای سرمایهگذاری انجام شده، میزان سود چه مقدار باید باشد؛ بنابراین این مفهوم برای مدیران شرکت از جهت میزان سود خالص هر پروژه اهمیت دارد و به سرمایهگذاران برای تعیین سطح انتظار سرمایهگذاری از یک شرکت کمک میکند. هرچند که میانگین موزون هزینه سرمایه شاخصی مناسب برای ارزیابی میزان بازدهی و ریسک فعالیت شرکتهاست، اما به دلیل محدودیتهایی که در این فرمول وجود دارد، اتکای به این مفهوم بدون درنظرگرفتن سایر پارامترها منطقی به نظر نمیرسد.