در دنیای سرمایهگذاری تحلیلگران بهدنبال روشی هستند تا به کمک آن تصمیمات معاملاتی بهتر و موفقتری بگیرند. در میان ابزارهای متعددی که در اختیار سرمایهگذاران است، دو رویکرد تحلیل بنیادی و تحلیل تکنیکال برجسته هستند. تجزیه و تحلیل بنیادی روشی برای ارزیابی ارزش واقعی یک دارایی است و برخلاف تحلیل تکنیکال که بر حرکت قیمت و دادههای تاریخی تمرکز دارد، به بررسی عوامل اساسی میپردازد. جالب است بدانید رویکرد سرمایهگذاری وارن بافت سرمایهگذار بزرگ آمریکایی که حتماً نام او را شنیدهاید بر تحلیل بنیادی تکیه دارد. در این مقاله تحلیل بنیادی را به تفصیل معرفی میکنیم.

تحلیل بنیادی

تحلیل بنیادی (Fundamental Analysis) یا تحلیل اساسی یا تحلیل فاندامنتال یک روش سیستماتیک است که با بررسی عوامل بنیادین اقتصادی و مالی مرتبط با شرکت و صنعت، ارزش واقعی یا ارزش ذاتی یک دارایی را محاسبه میکند. در این روش مبانی کلان اقتصادی و صنعتی مورد توجه تحلیلگران قرار میگیرد. در واقع تحلیلگر بنیادی با مطالعهی ساختار شرکت و بررسی دارایی، گزاراشها، صورتهای مالی و همچنین ارزیابی وضعیت شرکت در صنعت مربوطه، اطلاعاتی کسب میکند که براساس آن نسبت به خرید و فروش سهم تصمیمگیری میکند.

درک تحلیل بنیادی

تحلیلگران بنیادی معتقدند هر دارایی یک ارزش اقتصادی یا ارزش ذاتی دارد که براساس ظرفیت کنونی و آیندهی آن قابل محاسبه است؛ بنابراین با محاسبهی ارزش ذاتی هر سهم و مقایسهی آن با قیمت بازار، تصمیمگیریهای معاملاتی صورت میگیرد. در این روش اگر قیمت بازاری سهام کمتر از ارزش ذاتی باشد یعنی در بازار کمتر از حد ارزشگذاری شده تحلیلگر نسبت به خرید و اگر قیمت بازاری سهام بیشتر از ارزش ذاتی باشد یعنی در بازار بیش از حد ارزشگذاری شده نسبت به فروش سهم اقدام میکند. در واقع تحلیل بنیادی با بررسی مفصل شرایط اقتصادی، وضعیت در صنعت و شرایط داخلی شرکت، یک چارچوب منطقی را برای سرمایهگذاری فراهم میکند. استفاده از این چارچوب منطقی بسیار زمانبر و پیچیده است و اغلب به درک عمیق اقتصادی نیاز دارد. نقطهی قوت رویکرد تحلیل بنیادی در چشم انداز کامل و بلندمدت آن نهفته است که آن را بهویژه برای سرمایهگذاران در بازارهای سهام و کالا مفید میکند.

ارزش ذاتی در تحلیل بنیادی چیست؟

هدف اصلی تحلیل بنیادی از بررسی جوانب مختلف یک شرکت، بهدست آوردن ارزش ذاتی یک سهم است. ارزش ذاتی بهمعنای ارزش واقعی یک سهم (با در نظر گرفتن عایداتی مانند سود سالانه و افزایش قیمت سهم که در آینده دریافت خواهد شد) در بازار است و براساس عوامل اساسی و روشهای پیچیدهی مختلف تعیین میشود. تحلیلگران با مقایسهی ارزش فعلی و ارزش ذاتی یک سهم برای انجام معامله تصمیمگیری میکنند. آنها معتقدند که اگر ارزش واقعی سهم بیشتر از ارزش فعلی بازار باشد، سهم پتانسیل رشد دارد و مناسب سرمایهگذاری است و همچنین اگر ارزش واقعی سهم کمتر از ارزش فعلی باشد، انتظار کاهش قیمت سهم در بازار را دارند.

مطلب پیشنهادی: ارزش ذاتی چیست؟

مولفههای اصلی تحلیل بنیادی

تحلیل بنیادی یک چارچوب تحلیلی منطقی از دیدگاه کلان تا خرد در اختیار تحلیلگران قرار میدهد تا با استفاده از آن یک دارایی که ارزش کمتری از قیمت بازار دارد، شناسایی کنند. این چارچوب تحلیلی از سه مولفهی کلیدی تجزیه و تحلیل اقتصاد، صنعت و شرکت تشکیل شده و تحلیلگران برای تصمیمگیری آگاهانه باید آنها را درک کنند. این مولفهها شامل دو نوع اطلاعات کمی و کیفی هستند. موارد کمی به اطلاعات عددی مانند درآمد، سود، نقدینگی و… مربوط میشوند که کاملاً قابل اندازهگیری هستند. اطلاعات کیفی براساس کیفیت، استاندارد یا ماهیت فرایند مانند مدیریت شرکت، رقابت در صنعت، نوآوری، گواهینامه و استانداردها، سیاستهای حاکمیتی و غیره مورد بررسی قرار میگیرند. اطلاعات کمی و کیفی برتری نسبت به یکدیگر ندارند و اغلب تحلیلگران از ترکیب آنها استفاده میکنند. در ادامه به معرفی انواع مولفههای اصلی تحلیل بنیادی میپردازیم.

مولفههای کمی در تحلیل بنیادی

صورتهای مالی

صورتهای مالی گزارشهایی هستند که اطلاعات مربوط به عملکرد مالی شرکت بهوسیلهی آن افشا میشود. این اسناد انبوهی از اطلاعات را ارائه میدهند که برای ارزیابی عملکرد مالی شرکت حیاتی است. صورتهای مالی مهم در تحلیل بنیادی عبارتند از صورت وضعیت مالی (ترازنامه)، صورت سود و زیان و صورت جریان وجوه نقد.

مطلب پیشنهادی: صورت مالی چیست؟

صورت وضعیت مالی (ترازنامه)

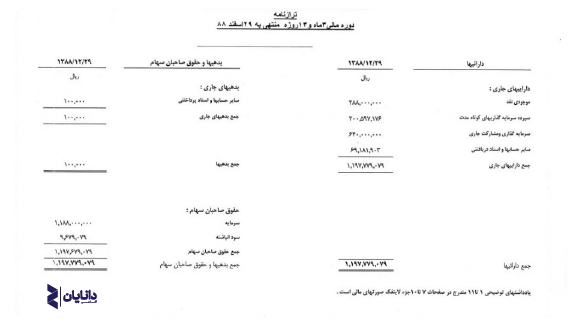

ترازنامه یا صورت وضعیت مالی نشاندهندهی سابقهی دارایی، بدهی و حقوق صاحبان سهام شرکت در یک مقطع زمانی خاص (معمولاً یک سال مالی) است و بهعنوان یک نمای کلی از وضعیت مالی شرکت عمل میکند. سه مورد دارایی، بدهی و حقوق صاحبان سهام طبق فرمول زیر باید تعادل داشته باشند:

داراییها = بدهیها + حقوق صاحبان سهام (حقوق مالکانه)

داراییها نشاندهندهی منابعی است که کسبوکار در یک زمان معین مالک آن است یا آن را کنترل میکند. این مورد شامل مواردی مانند موجودی نقد، ماشینآلات، مواد و کالا و املاک میشود. طرف دیگر معادله، ارزش کل تامین مالی است که شرکت برای بهدست آوردن داراییها مورد استفاده قرار داده است. تامین مالی در نتیجه بدهیها و حقوق صاحبان سهام (حقوق مالکانه) ایجاد میشود. بدهیها تعهداتی هستند که باید پرداخت شوند و شامل بدهی جاری، بدهی غیرجاری و تسهیلات مالی هستند. حقوق صاحبان سهام یا حقوق مالکانه بیانگر حق مالکان شرکت اعم از حقیقی و حقوقی از باقیمانده داراییهای شرکت پس از کسر تمامی بدهیها است. تحلیلگران با مقایسهی صورت وضعیت مالی شرکت در سالهای متوالی، عملکرد آن را ارزیابی کرده و میزان رشد آن را نیز برآورد میکنند.

تصویر۱. نمونهای از واقعی صورت وضعیت مالی یک شرکت

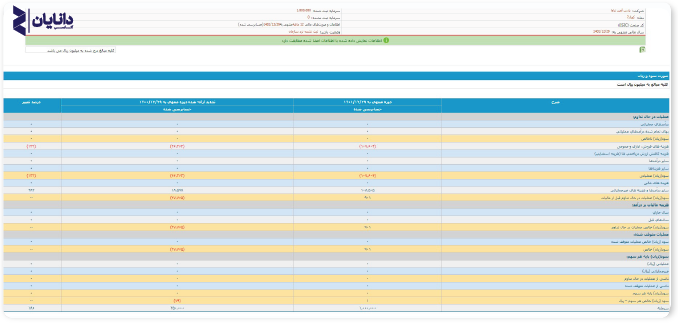

صورت سود و زیان

برخلاف صورت وضعیت مالی که در بررسی یک کسبوکار رویکردی فوری دارد، صورت سود و زیان عملکرد شرکت را در یک بازهی زمانی خاص اندازهگیری میکند. در واقع، صورت سود و زیان نشاندهندهی درآمدها، هزینهها و گزارش سود یا زیان حاصل از عملیات کسبوکار برای یک دوره است. شرکتها موظف هستند گزارشهای دورهای سه ماهه و سالانه سود و زیان را ارائه دهند.

تصویر۲. نمونهای واقعی از صورت سود و زیان یک شرکت

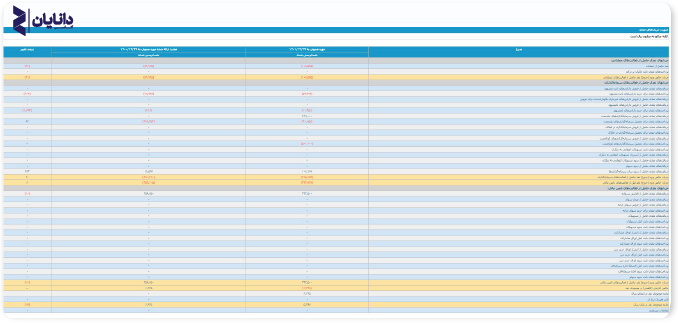

صورت جریان وجوه نقد

صورت جریان وجوه نقد نشاندهندهی جریان نقدینگی (سابقهی ورود و خروج نقدینگی در شرکت) حاصل از فعالیتهای تامین مالی، سرمایهگذاری و عملیاتی در یک دورهی زمانی معین است. اغلب تحلیلگران صورت جریان وجوه نقد را بهعنوان یک معیار محافظهکارانه از عملکرد شرکت در تحلیل خود لحاظ میکنند، چرا که جعل یا دستکاری آن بهسادگی امکانپذیر نیست.

تصویر۳. نمونهای واقعی از صورت جریان وجوه نقد یک شرکت

مولفههای کیفی در تحلیل بنیادی

مدل تجاری

مدل تجاری شرکت شامل ساختار درآمد، کانالهای توزیع، ارزش ارائه شده به مشتری و سایر عناصر تجاری است که به بررسی نحوهی کسب درآمد شرکت میپردازد.

مزیت رقابتی

مزیت رقابتی نشاندهندهی ویژگیهایی است که شرکت را از سایر رقبا متمایز میکند. کیفیت محصول، تجربهی مشتری، هزینهها و نوآوری، مزایای رقابتی هستند که لازمهی موفقیت هر شرکت در صنعت خود است.

مدیریت

نحوهی مدیریت نشاندهندهی سازماندهی و کنترل فعالیتها و منابع در شرکت است. برخی از تحلیلگران معتقدند، مدیریت یکی از مهمترین معیارها برای سرمایهگذاری است.

نسبتهای مالی در تحلیل بنیادی

تحلیلگران بنیادی برای کسب بینش عمیق در مورد سلامت مالی یک شرکت، از نسبتها و معیارهای مالی مختلفی استفاده میکنند. این نسبتها نتایج عملیات و وضعیت مالی شرکت را با استفاده از اطلاعات مندرج در صورتهای مالی نمایش میدهند. نسبتهای مالی در تحلیل بنیادی به چهار دستهی نسبت نقدینگی، نسبت فعالیت، نسبت اهرمی و نسبت سودآوری طبقهبندی میشوند.

مطلب پیشنهادی: نسبتهای مالی چیست؟

نسبتهای نقدینگی

نسبتهای نقدینگی توانایی شرکت برای انجام تعهدات کوتاهمدت را ارزیابی میکند. نسبت نقدینگی از مقایسهی اقلام تشکیلدهندهی داراییهای جاری و بدهیهای جاری محاسبه میشود. نسبت جاری و نسبت آنی از نسبتهای نقدینگی در تحلیل بنیادی هستند.

نسبتهای فعالیت

نسبتهای فعالیت نشاندهندهی کارایی مدیران شرکت در استفاده از دارایی و منابع مالی است. بهعبارت دیگر، درجهی کارایی شرکت از نظر استفاده موثر از منابع، با نسبتهای فعالیت قابل ارزیابی است. نسبت گردش موجودی کالا، نسبت گردش دارایی و دورهی وصول مطالبات از نسبتهای فعالیت در تحلیل بنیادی هستند.

نسبتهای اهرمی

نسبتهای اهرمی رابطهی منابع مالی مورد استفادهی شرکت را از لحاظ بدهی یا حقوق صاحبان سهام تعیین و ارزیابی میکند. نسبتهای اهرمی تعیینکنندهی توانایی شرکت از برآوردهکردن نیازهای خود با استفاده از منابع دیگران است. نسبت کل بدهی به دارایی، نسبت بدهی به حقوق صاحبان سهام و نسبت توان پرداخت بهره از نسبتهای اهرمی در تحلیل بنیادی هستند.

مطلب پیشنهادی: نسبت اهرمی چیست؟

نسبتهای سودآوری

نسبتهای سودآوری نشاندهندهی میزان موفقیت شرکت در کسب سود نسبت به درآمد و دارایی است. بازدهی دارایی، نرخ بازدهی حقوق صاحبان سهام، نرخ بازدهی سرمایهگذاری و نسبت سود خالص، از نسبتهای سودآوری در تحلیل بنیادی محسوب میشوند.

در نظر داشته باشید، ممکن است نسبتهای مالی در صنایع و شرکتهای مختلف، متفاوت باشند؛ بنابراین استفاده و مقایسهی آنها مستلزم شناخت صنعت و شرکت است. سود هر سهم (EPS) و نسبت قیمت بر سود (P/E) نیز از مفاهیم پرکاربرد تحلیل بنیادی در ارزیابی وضعیت سهام هستند که در ادامه مطلب، به معرفی آنها میپردازیم.

سود خالص هر سهم (EPS)

سود خالص هر سهم یا EPS با تقسیم درآمد خالص بر تعداد سهام شرکت محاسبه میشود. در واقع EPS نشاندهندهی مقدار سودی است که به هر سهم تعلق میگیرد و معیاری برای نمایش میزان افزایش یا کاهش سود در طول زمان است.

نسبت قیمت بر سود (P/E)

مطلب پیشنهادی: نسبت p/e فوروارد چیست؟

نسبت قیمت بر سود با استفاده از تقسیم قیمت هر سهم (Price) بر سود هر سهم (EPS) محاسبه میشود. در واقع این نسبت نمایانگر ارزندگی سهام است. این نسبت نشان میدهد که یک سرمایهگذار چند دوره باید صبر کند تا شاهد بازگشت سرمایه خود از سود دریافتی باشد. بهعنوان مثال اگر P/E شرکت ۳ باشد، به این معناست که قیمت ۳ برابر بیشتر از سود ارزش دارد. در نظر داشته باشید، نسبت P/E با توجه به تغییرات قیمت سهام در هر روز و همچنین آخرین اطلاعات مربوط به سود هر سهم شرکت، تغییر میکند. تحلیلگران برای کارایی بیشتر این نسبت، P/E شرکت را با P/E شرکتهای همگروه یا بازار مقایسه میکنند. در صورتی که شرکتی P/E بالاتری نسبت به میانگین صنعت یا بازار داشته باشد، انتظار داریم EPS افزایش داشته باشد.

منبع اطلاعاتی در تحلیل بنیادی

همانطور که گفته شد، تحلیل بنیادی با استفاده از اطلاعات منتشر شده در گزارشها و صورتهای مالی، دربارهی ارزش ذاتی و چشمانداز آتی شرکت اظهار نظر میکند. تمامی این اطلاعات در دسترس عموم هستند و بهصورت دورهای در سامانهی جامع اطلاعرسانی کدال به نشانی www.codal.ir منتشر میشوند. در واقع این سامانه با انتشار اطلاعات با اهمیت، زمینهی ایجاد بازاری شفاف و منصفانه را فراهم میکند.

مراحل انجام تحلیل بنیادی

تحلیل بنیادی یک فرایند پژوهشی است که با هدف محاسبهی ارزش ذاتی سهم، به بررسی عوامل اساسی اقتصادی، مالی و تجاری یک شرکت میپردازد. در ادامه ترتیب مراحل انجام تحلیل بنیادی ذکر میشود:

انتخاب شرکت

اولین مرحلهی تحلیل بنیادی در بازار سهام، انتخاب شرکت است. بهتر است معیارهایی مانند صنعت، ارزش بازار، چشمانداز و پتانسیل رشد شرکت، برای یک انتخاب ایدهآل در نظر گرفته شود.

جمعآوری دادهها

جمعآوری دادههای دقیق و مرتبط بسیار مهم است. اطلاعات مالی، گزارشهای دورهای، رسانههای خبری معتبر و سایت شرکت، برخی از منابع اطلاعاتی هستند که میتوان از آنها استفاده کرد.

تجزیه و تحلیل صورتهای مالی

تجزیه و تحلیل عمیق صورتهای مالی یک شرکت قلب تحلیل بنیادی است. عمدتاً تحلیلگران و سرمایهگذاران از صورت وضعیت مالی، صورت سود و زیان و جریان وجوه نقد برای تعیین نقاط قوت و ضعف شرکتها استفاده میکنند.

محاسبه و تفسیر نسبتهای مالی

استفاده از نسبتهای مالی یکی از جنبههای مهم تحلیل بنیادی است. این نسبتها مبنای کمّی را برای ارزیابی عملکرد شرکت فراهم میکنند و مقایسهی آنها با معیارهای صنعت، به شناسایی نقاط قوت یا ضعف کمک میکند.

ارزیابی استراتژی کسب و کار

ارزیابی کیفیت مدیریت یک شرکت و تصمیمات استراتژیک آن، یکی دیگر از عناصر مهم تحلیل بنیادی است. این ارزیابی شامل بررسی عواملی مانند مدیریت، موقعیت رقابتی و سهم بازار است.

تحلیل اقتصاد و صنعت

درک چشمانداز اقتصادی و پویایی صنعت عواملی مانند سهم بازار در بین شرکتها، رشد گستردهی صنعت و رقابت در بررسی عملکرد یک شرکت ضروری است و درک عمیقی از سلامت مالی شرکت ارائه میدهد.

تکنیکهای ارزشگذاری

تحلیلگران بنیادی برای تعیین ارزش ذاتی یک شرکت، از تکنیکهای مختلف ارزشگذاری استفاده میکنند. این تکنیکها به تحلیلگران کمک میکند تا تصمیمات آگاهانهای در مورد خرید، فروش یا نگهداری یک سهم خاص بگیرند. روشهای رایج ارزشگذاری در تحلیل بنیادی عبارتند از: تجزیه و تحلیل جریان نقدی تنزیل شده(DCF)، تجزیه و تحلیل نسبت قیمت به سود هر سهم (P/E) و تحلیل نسبت قیمت به ارزش دفتری(P/BV).

مقایسهی تحلیل بنیادی و تحلیل تکنیکال

تحلیل بنیادی و تحلیل تکنیکال دو روش تحلیلی برای پیشبینی رفتار قیمت سهام در بازارهای مالی هستند که با استفاده از ابزارهای مختلف، بازار را مورد بررسی قرار میدهند. تحلیل بنیادی بر پایهی اطلاعات مالی شرکتها، اخبار اقتصادی، وضعیت اقتصادی و سودآوری شرکتها استوار است و هدف آن دستیابی به ارزش ذاتی یک سهم است. در مقابل، تحلیل تکنیکال بر دادههای تاریخی قیمت، حجم و رفتار بازار متکی است و با بررسی دقیق الگوهای خاص، قیمت آیندهی سهم را پیشبینی میکند. تحلیل بنیادی برای سرمایهگذاری بلندمدت و درک عمیق از ارزش و وضعیت شرکتها مناسب است؛ اما تحلیل تکنیکال در تصمیمگیریهای معاملاتی کوتاهمدت و در بازارهای نوسانی مؤثر است. بسیاری از تحلیلگران معتقدند که هیچیک از این دو رویکرد بهتنهایی کامل نیست و ترکیبی از آنها را برای داشتن دیدگاهی جامع و افزایش اطمینان، در تصمیمات معاملاتی خود بهکار میبرند.

محدودیتهای تحلیل بنیادی

درحالیکه تحلیل بنیادی یک ابزار بسیار قدرتمند در سرمایهگذاری است، اما با مجموعهای از محدودیتها همراه است که اثربخشی و پویایی آن در تصمیمگیریهای معاملاتی را به چالش میکشد. در ادامه به برخی از این چالشها خواهیم پرداخت:

o تحلیل بنیادی بر روندهای اقتصادی بلندمدت تمرکز دارد و به طور بالقوه فرصتهای معاملاتی کوتاهمدت را از دست میدهد.

o ممکن است بسیاری از شرکتها، اطلاعات مالی کامل خود را افشا نکنند. دادههای ناقص مانع از تجزیه و تحلیل جامع میشوند.

o اگرچه تحلیل بنیادی مبتنی بر تحقیقات کامل است و بر دادههای اقتصادی تاریخی نیز متکی است، اما مفروضاتی دربارهی رویدادهای ژئوپلیتیکی و اقتصاد کلان آینده ایجاد میکند که ممکن است غیرقابل پیشبینی باشد و در نتیجه دارای درجهای از عدم قطعیت ذاتی است.

o ممکن است تحلیلگران مختلف دادههای یکسانی را به روشهای متفاوت تفسیر کنند که منجر به کسب نتایج مختلف در مورد ارزش یک دارایی میشود.

o رویدادهای سیاسی غیرمنتظره، بلایای طبیعی، بیماریهای همهگیر یا پیشرفتهای تکنولوژیکی بزرگ، اثرات قابلتوجهی در بازار دارند که ممکن است پیشبینیهای تحلیل بنیادی را به چالش بکشند.

روش یادگیری تحلیل بنیادی

یادگیری تحلیل بنیادی یک مسیر گسترده و جذاب است که به سرمایهگذاران امکان میدهد دید جامعتری نسبت به بازار سرمایه داشته باشند. این فرایند شامل مطالعهی عمیق گزارشهای مالی، تحلیل ریسکها و فرصتها و درک عوامل اقتصادی و صنعتی است. برای یادگیری تحلیل بنیادی میتوان از منابع معتبر و دورههای آموزشی تخصصی استفاده کرد. در نظر داشته باشید که مهمترین بخش این یادگیری، تجربهی عملی است. با تحلیل منظم گزارشها، تمرین و کسب تجربه میتوان به دانش عمیقی در زمینهی تحلیل بنیادی دست یافت.

سخن پایانی پیرامون تحلیل بنیادی

تحلیل بنیادی یک روش سیستماتیک است که با هدف تعیین ارزش ذاتی سهام مورد استفاده قرار میگیرد. در این روش شرایط اقتصادی صنعتی که شرکت در آن فعالیت میکند و همچنین عملکرد مالی آن مورد توجه قرار میگیرد. در واقع تحلیلگران بنیادی معتقدند که یک تحلیل جامع فراتر از بررسی صورتهای مالی است و شامل ارزیابی نسبتهای مالی مهم، معیارها و شرایط اقتصادی و صنعتی فراگیر برای سنجش ارزش ذاتی سهام یک شرکت است. بهطور خلاصه، درک کامل تکنیکهای مختلف تحلیل بازار، کلید موفقیت معاملات است و ترکیب روشهای مختلف تحلیلی، بازدهی استراتژی معاملاتی را بهطور قابلتوجهی افزایش میدهد.