فرض کنیم میخواهیم سهام یک شرکت بورسی را بخریم یا سهامی که اکنون داریم بفروشیم. با مشاهدهی چه متغیری روی تابلوی tsetmc میتوانیم به ارزشگذاری سهم و پیشبینی سوددهی یا ضرردهی یک شرکت بورسی در آینده بپردازیم؟

ازآنجاکه بزرگترین هدف هر کسبوکاری بالابردن سود خالص و رساندن سرمایهگذاران و سهامداران به بیشترین سود است، پرداختن به مبحث سود خالص، نحوهی تقسیم سود و تخصیص آن به هر واحد سرمایهگذاری، بهطور خاص درمورد شرکتهای سهامی یا صندوقهای سرمایهگذاری که از تجمیع سرمایههای عمومی تشکیل شدهاند، بسیار ضروری مینماید. در این مقاله به یکی از مهمترین موضوعاتی خواهیم پرداخت که میتواند معیار مناسبی برای ارزشگذاری یا ارزشیابی سهام شرکتها باشد. این مفهوم چیزی نیست جز سود خالص هر سهم یا eps. تا انتهای این مطلب با ما همراه باشید.

اگر با صندوقهای سرمایهگذاری آشنایی ندارید، وارد شوید.

محاسبهی سود خالص و اثر آن بر سود سهام (EPS):

در هر دوره با افزودن سود (زیان) ناخالص (حاصل از فعالیت اصلی شرکت) به سود (زیان) غیرعملیاتی (حاصل از فعالیتی غیر از فعالیت اصلی شرکت)، سپس کسر سایر هزینهها اعم از مالی، بیمه و مالیاتی از عدد باقیمانده میتوان به سود (زیان) خالص شرکت در پایان آن دورهی مالی رسید. بهصورت بسیار سادهشده میتوان سود خالص را از این فرمول محاسبه نمود:

کل درآمدها (اعم از درآمد فروش و درآمد غیرعملیاتی) – کل هزینهها (بهای تمامشده، هزینههای ثابت، بیمه، مالی و مالیات) = سود خالص

سود خالص یکی از معیارهای ارزشگذاری قیمت قابل معاملهی سهام و عملکرد شرکت است که نشان میدهد شرکت در طی دوره تا چه میزان از منابع و سرمایههای موجود بهدرستی استفاده نموده است و ادامهی فعالیت شرکت سودده خواهد بود یا منجر به زیان خواهد شد.

پس از رسیدن به سود خالص میتوان میزان سود بهدستآمده بهازای هر برگ سهام (eps) را نیز محاسبه نمود تا هر شخص بداند بهازای هر واحد سرمایهگذاری در شرکت مذکور، در پایان دوره چه میزان سود از سرمایهی خود حاصل کرده یا خواهد کرد.

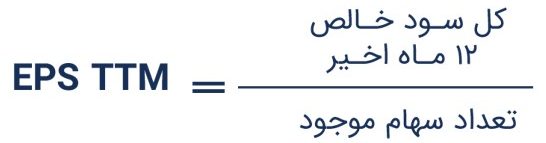

فرمول محاسبه ی سود هر سهم (EPS)

نحوهی محاسبهی سود هر سهم بسیار ساده است. برای این کار کافیست سود خالص شرکت را بر تعداد کل سهام آن تقسیم کنید.

فرمول محاسبه ی سود هر سهم (EPS)

همان گونه که فرمول سود هر سهم یا eps میبینید، EPS از تقسیم کل سود خالص پایان دوره، بر تعداد سهام جاری (منتشر شده و موجود در دست سهامداران) بهدست میآید که نشان میدهد شرکت بهازای هر واحد سرمایهگذاری، در این دوره چه میزان سود ساخته و نصیب سرمایهگذاران خود ساخته است.

نکته: ازآنجاکه تعداد سهام موجود در بازار میتواند در طول زمان تغییر کند، برای محاسبهی دقیقتر EPS، توصیه میشود از میانگین وزنی تعداد سهام در طول دوره استفاده گردد، نه صرفاً تعداد سهام موجود در زمان محاسبه (پایان دوره).

از فرمول یادشده میتوان برای محاسبهی سود محقق شده (TTM EPS) یا سودی را که در آینده برای هر واحد سرمایهگذاری تخمین زده میشود (EPS FORWARD) محاسبه نمود. در ادامه به تفاوت این دو دیدگاه که بهاصطلاح EPS گذشتهنگر و eps آیندهنگر نامیده میشوند و کاربرد هر یک از آنها میپردازیم.

TTM EPS یا eps گذشتهنگر چیست؟

در تابلوی بورس، در کنار عدد EPS عبارت TTM را مشاهده میکنیم که مخفف Trailing Twelve Months به معنای «پس از ۱۲ ماه» است. این عبارت نشان میدهد رویکرد محاسبهی عدد پیش روی ما با رویکرد گذشتهنگر یعنی بر پایهی کل سود (زیان) خالص محققشده در ۱۲ ماه اخیر، تقسیم بر میانگین سهامِ منتشر شدهی موجود در بازار محاسبه گردیده است. این رویکرد برای محاسبهی سود تقسیمی بین سهامداران و بهعنوان معیاری برای بهینه بودن یا نبودن عملکرد شرکت طی دورههای گذشته کاربرد دارد.

تحلیل EPS گذشته نگر

در رویکرد گذشتهنگر بهتر است علاوه بر TTM EPS، به روند سوددهی یا زیان دهی شرکت در بازههای مالی کوتاهمدتتر (۳ماهه) نیز توجه داشته باشیم زیرا ممکن است در روش TTM زیانهای رخداده در ۳ماهه یا ۶ ماههی ابتدایی دوره، روند مثبت و رشد عملکرد شرکت را طی دورههای اخیر از نظر پوشانده، در کل شرکت را به زیاندهی معرفی نماید و موجب تصمیم سهامدار برای خروج از سرمایهگذاری گردد. یا ممکن است شرکت تحتتأثیر سودهای ناشی از سرمایهگذاری در دورههای قبل، تا اواسط دورهی ۱۲ماهه سودده بوده، اما طی یکی دو دورهی ۳ ماههی اخیر عملکردی زیانده داشته است، اما با نگاه صِرف به میانگین سود ۱۲ ماههی اخیر (TTM EPS) از روند نزولی عملکرد شرکت غفلت نمود.

سود پیشبینیشده بهازای هر سهم (forward EPS) چیست و چگونه محاسبه میشود؟

در رویکرد آیندهنگر EPS نگاه بهسوی آیندهی سهم است نه گذشتهی آن؛ در واقع در این روش سود قابل پیشبینی بهازای هر سهم (forward earning per share) به اطلاع سهامداران موجود و سهامداران بالقوه میرسد تا دیدگاه شفافی برای خرید یا فروش سهام موردنظر به آنان ارائه دهد.

همانطور که گفتیم در محاسبهی EPS از سود خالص محققشده استفاده میکردیم اما در محاسبهی forward EPS از سود خالصی که پیشبینی میشود شرکت بتواند تا پایان دوره بسازد، تقسیم بر تعداد سهام موجود و بالقوه برای انتشار تا پایان دوره استفاده میکنیم؛ پس forward EPS بالاتر یعنی پتانسیل رشد بیشتر سهم در آینده.

از طریق محاسبهی EPS forward تخمین میزنند که یک کسبوکار قادر است در پایان دوره چقدر سود بهازای هر سهم خود ایجاد نماید، در نتیجه EPS forward را بهعنوان شاخص سوددهی یک کسبوکار در دورههای پیشِ رو موردتوجه قرار میدهند. این عدد همان معیاری است که اغلب برای تخمین قیمت قابل معاملهی سهم، ارزشگذاری آن روی تابلوی بورس و حد رشد سهم در تحلیل بنیادی استفاده میشود. EPS بالاتر نشاندهنده ارزش بیشتر سهام شرکت است زیرا اگر سرمایهگذاران فکر کنند شرکتی سوددهی بیشتری نسبت به قیمت سهم دارد، برای خرید سهام آن پول بیشتری میپردازند.

نکاتی در محاسبهی forward EPS

- ازآنجاکه تعداد سهام موجود در بازار میتواند در طول زمان تغییر کند، برای محاسبهی دقیقتر forward EPS، توصیه میشود از میانگین وزنی تعداد سهام در طول دوره یعنی تعداد سهام موجود و بالقوه برای انتشار استفاده گردد.

- در این محاسبه باید نرخ تنزیل سود بانکی را هم در نظر گرفت، زیرا سهام وقتی ارزش خواهد داشت که پیشبینی گردد حداقل میزانی بیش از نرخ سود بانکی سوددهی داشته باشد، در غیر این صورت انگیزهای برای سهامداری وجود نخواهد داشت.

- درصورتیکه شرکت دارای ساختار مالی پیچیدهای است، لازم است عوامل بنیادی مؤثر بر صنعت، بدهیهای قابل تبدیل، ضمانتنامهها و عملیات ادامهدار نیز در معادلات در نظر گرفته شود، بدین ترتیب محاسبهی سود تخمینی، دقیقتر خواهد بود. واضح است که هر چه سود تخمینی بهازای هر سهم در ابتدای سال شفافتر باشد، در طول دوره نیاز کمتری به تغییر و تعدیل آن وجود خواهد داشت و اعتماد سهامدار نیز به سوددهی شرکت بیشتر خواهد شد.

سود نقدی (DPS) و ارتباط آن با EPS چیست؟

شاید این سؤال برای شما پیش آید که آیا EPS همان سودی است که بهصورت نقدی به سهامداران پرداخت میشود؟ در شرکتهای سهامی که دارایی آنها متشکل از سرمایهگذاری چندین سرمایهگذار (سهامی خاص) یا عدهی کثیری از عموم مردم (سهامی عام) است، کل سود خالص حاصلشده در هر دوره بین سهامداران تقسیم نمیگردد و بخشی از آن در پایان هر دوره بر مبنای رأی اکثریت سهامداران یا سهامدار عمدهی شرکت در مجمع سالانه بهعنوان سود انباشته برای توسعهی کسبوکار ذخیره میگردد و آنچه باقی میماند بهعنوان سود قابل تقسیم نقدی اعلام میگردد.

با تقسیم کل سود قابل پرداخت نقدی بر تعداد سهام موجود در بازار، به عدد سود نقدی بهازای هر سهم (Dividend Per Share) میرسیم.

شرکتهای سهامی اغلب پس از تشکیل مجمع تصمیم میگیرند چه میزان از سود خالص را بهعنوان سود انباشته ذخیره و چه میزان را بهعنوان سود نقدی تقسیمی (DPS) بین سهامداران توزیع کنند. مجمع گاه حتی کل سود خالص را به سود انباشته اختصاص داده، مبلغی برای تقسیم بهصورت نقدی بین سهامداران در نظر نمیگیرد؛ این اتفاق اغلب در شرکتهای نوپا و استارتاپی رخ میدهد که نیاز به افزایش سرمایهی زیادی برای تحقیق و توسعه دارند.

برای آشنایی بیشتر با DPS و جزئیات آن میتوانید به مقالهی سود نقدی بهازای هر سهم (DPS) چیست؟ مراجعه فرمایید.

نکاتی در تفسیر EPS (مزایا و معایب)

EPS معیار خوبی برای سنجش عملکرد یک شرکت در کوتاهمدت نیست زیرا هزینهی فرصت سرمایه را در نظر نمیگیرد و ممکن است با اقدامات کوتاهمدت دستکاری شود (بالاتر یا پایینتر نمایش داده شود)؛ یا برخی ضمانتنامهها یا وامها ممکن است طی دورههای بعدی نقد شوند و سود خالص شرکت را افزایش دهند که اقساط یا هزینههای آنها در سود و زیان این دوره محاسبه شده است و EPS این دوره متأثر از آن است. پس برای تفسیر صحیح EPS باید دیدگاهی بلندمدت و جامع به عملکرد گذشته و آیندهی شرکت داشت و حداقل یک دورهی دوازدهماهه تا تحقق EPS صبر نمود تا سودهای انباشته که به چرخهی کسبوکار بازگشتهاند و در محاسبهی EPS لحاظ نشده بودند (EPS پایینتر نشان داده شده بود)، به سوددهی برسند.

بهعلاوه در تحلیل EPS شرکتها باید در نظر داشته باشیم که سود محقق شده ناشی از فعالیتهای مستمر و اصلی شرکت است. برای مثال در ارزشگذاری شرکتها با استفاده از EPS اگر یک شرکت تولیدی سودی ناشی از فروش یک زمین شناسایی کرده باشد، آن سود به معنای موفقیت شرکت در خلق ارزش ناشی از فعالیتهای اصلی نیست.

از سوی دیگر صِرف درنظرگرفتن EPS بالاتر نمیتوان حکم به عملکرد بهتر یک شرکت داد، زیرا لازم است سود بهدستآمده بهازای هر سهم در مقایسه با قیمت آن سهم در نظر گرفته شود. قطعاً ۵۰ تومان سود برای سهمی ۱۰۰ تومانی بسیار ارزشمندتر از ۵۰ تومان سود برای سهمی ۱۰۰۰ تومانی است. پس ملاک صحیحتر برای تشخیص ارزشمندی یک سهم بر اساس میزان سوددهی آن، معیار P به E یعنی مقیاس قیمت (Price) به میزان سوددهی آن (EPS) است.

نسبت P/E (price/earnings ratio) و ارتباط آن با سود هر سهم چیست؟

تناسب بین قیمت سهم و سود سهم (نسبت P/E)، احتمالاً پرکاربردترین شاخص در بحث ارزش اوراق بهادار است که قیمت سهم را به میزان سوددهی هر سهم (EPS) مرتبط میکند. نسبت P/E بالاتر نشان میدهد که سرمایهگذاران به دلیل انتظارات رشد در آینده، حاضرند امروز قیمت بالاتری برای سهم بپردازند. در این فرمول P به معنای قیمت سهم (price) و E همان EPS است که میزان سوددهی بهازای هر سهم را نشان میدهد. باید در نظر داشته باشید که P/E شرکتها متناسب با سایر شرکتهای صنعت سنجیده میشود؛ به تعبیری دیگر P/E شرکتی در صنعت تکنولوژی نباید با P/E شرکتی در صنعت فولاد مقایسه شود.

جمعبندی آکادمی دانایان پیرامون EPS

در این مقاله دانستیم که سود خالص چگونه محاسبه میشود و نقش آن در تعیین EPS چیست؛ همچنین دانستیم اصطلاح سود تقسیمی بهازای هر سهم (DPS) به سودی اشاره دارد که شرکت در پایان یک دوره (فصلی یا ۱۲ماهه) پس از کسر مبالغ مجاز برای اندوختهها و پساندازها (سود انباشته)، بهازای هر سهم جاری موجود در بازار واقعاً به سهامداران خود پرداخت میکند، پس در بسیاری از شرکتها DPS از EPS بسیار کمتر است و گاه نمیتوان آن را بهعنوان درآمد چشمگیری در نظر گرفت.

همچنین دانستیم EPS معیار ارزشگذاری سهم بر اساس سود تحققیافته و Forward EPS معیاری برای تخمین بازهی رشد یا نزول قیمت آتی سهم، پیش از پایان دوره و تحقق واقعی سود، بر اساس اطلاعات در دسترس از عملکرد گذشتهی شرکت و پیشبینیهای آتی مدیران از سوددهی شرکت است؛ این عدد مبنای قیمتگذاری سهم روی تابلوی بورس و معاملات خریداران و فروشندگان سهم، تحلیلهای تکنیکال و بنیادی خواهد بود.

همانطور که گفته شد هنگام سرمایهگذاری در شرکتهای سهامی، عدهای صرفاً از نوسانگیری سود (یا ضرر) میکنند و به دنبال سود نقدی در پایان دوره یا حتی در بلندمدتتر بهرهبردن از سود انباشته نیستند. اما عدهای که دیدگاه بلندمدت (چندین ساله) نسبت به سرمایهگذاری در شرکت دارند باید بر اساس سودده یا زیانده بودن شرکت مدنظر در سالهای گذشته، رویکرد شرکت نسبت به میزان برداشت بخشی از سود خالص بهعنوان سود انباشته، طرحهای توسعهای شرکت و سیاست تصمیمگیری شرکت برای میزان سود نقدی تقسیمی بین سهامداران تصمیمگیری کنند.

با مقایسهی عملکرد شرکت مدنظر در سالهای گذشته و نیز با شرکتهای مشابه، به این نتیجه برسند که آیا برای بلندمدت تصمیم به نگهداری سرمایه در آن شرکت دارند یا بهتر است منتظر تشکیل مجمع نشده، به سود حاصل از نوسانات قیمت سهام بسنده نموده، با خروج بهموقع سرمایهی خود پیش از توقف در مجمع، آن را در زمینههای سودده دیگری سرمایهگذاری نمایند.

در صورتی خود صاحب کسبوکاری هستید یا به سرمایهگذاری یا شراکت در کسبوکاری علاقه دارید، برای آشنایی بهتر با مفاهیمی چون نحوهی محاسبهی سود و زیان و عوامل مؤثر بر آن از جمله بهای تمامشده، سود ناخالص، هزینههای غیرعملیاتی، سود غیرعملیاتی و در آخر سود یا زیان خالص میتوانید از دیگر مقالات مربوط به مبحث سود در سایت آکادمی دانایان استفاده نمایید.

2 دیدگاه

هرچه قدر سود سهم بالاتر بره سود تقسیمیش هم بیشتر میشه؟

خیر، همانطور که در مقاله هم گفته شد، این دو مورد ارتباط مستقیمی با یکدیگر ندارند.