ترازنامه یکی از انواع صورتهای مالی است که در آن میزان دارایی و بدهی و حقوق صاحبان سرمایهی یک شرکت مشخص میشود.

مقدمهای بر ترازنامه

احتمالاً برای شما هم پیشآمده است که بخواهید عملکرد یک واحد تجاری را بررسی نمایید اما ندانید از کجا باید شروع کنید. یکی از کاربردهای صورتهای مالی پاسخدادن به اینگونه سؤالها و ابهامات است. یکی از مهمترین صورتهای مالی ترازنامه است که در این مقاله به تعریف و بررسی اهمیت آن پرداختهایم. بررسی ترازنامه برای ارزیابی قدرت مالی شرکت بسیار مهم است.

ترازنامه چیست؟

مهم ترین صورتهای مالی شامل ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد است (همهی موارد نام برده شده نقشی مستقیم در آموزش سرمایهگذاری دارند). ترازنامه صورتی است که وضعیت مالی شرکت را در انتهای دورهی مالی نشان میدهد، بدین معنا که شرکت چه دارد و آن را از چه محلی تأمین کرده است. در واقع ترازنامه شامل داراییها، بدهیها و حقوق صاحبان سهام است که در ادامه به توضیح جامعتری از موارد نامبرده میپردازیم. ترازنامه مربوط به یک مقطع زمانی معین است و با عناوینی چون بیلان و صورت وضعیت مالی نیز شناخته میشود. در زبان انگلیسی نیز به آن balance sheet میگوییم.

در این صورت مالی معادلهای برقرار است که به آن معادلهی حسابداری اصلی میگویند:

سرمایه + بدهی = داراییها

طبق این معادله رازنامه باید همیشه تراز باشد. یعنی ارزش کل داراییها همیشه برابر با مجموع حقوق صاحبان سهام و بدهیها باشد. داراییها، بدهیها و حقوق صاحبان سهام هریک متشکل از حسابهای کوچکی هستند که مشخصات مالی شرکت را بهتفصیل تشریح میکنند. این حسابها در صنایع مختلف تفاوت فراوانی با یکدیگر دارند و بسته به نوع فعالیت واحد تجاری، میتوانند اقتضائات متفاوتی داشتهباشند. اگر ترازنامهای تراز نیست ممکن است به دلایل زیر باشد:

- خطا در محاسبهی اقلام ترازنامه

- دادههای ناقص یا اشتباه

- خطا در واردکردن اطلاعات

معرفی اقلام ترازنامه

برای اینکه بتوانیم از اطلاعات موجود در ترازنامه بهره ببریم باید با اقلام بهکاررفته در آن آشنا شویم. مهمترین اقلام ترازنامه عبارتاند از دارایی، بدهی و حقوق صاحبان سهام که در ادامه به توضیح آنها میپردازیم.

داراییها

هرآنچه که یک واحد تجاری برای ادارهی تجارت خود استفاده میکند دارایی نام دارد. بهصورت کلی دو رویکرد در ترتیب داراییها در ترازنامه وجود دارد. در یک رویکرد داراییها را به ترتیب سرعت نقدشوندگی و در رویکرد دیگر آنها را به ترتیب ایجاد ارزش افزوده طبقهبندی میکنند.

داراییها باتوجهبه ماهیت و نقدشوندگی به دودستهی داراییهای جاری و غیرجاری تقسیم میشوند. در رویکردی که داراییها را بر اساس سرعت نقدشوندگی طبقهبندی میکنند، داراییهایی که سرعت نقد شدن آنها بالا بوده، در ابتدا و آنهایی که دیرتر نقد میشوند در ردیفهای بعد درج میگردند. همچنین در رویکردی که داراییها را بر اساس ایجاد ارزش افزوده دستهبندی میکنند، داراییهایی که ارزش افزودهی بیشتری ایجاد میکنند در ردیفهای بالاتر و آنهایی که ارزش افزودهی کمتری برای شرکت ایجاد میکنند در ردیفهای پایینتر قرار میگیرند. امروزه در گزارشهایی که شرکتهای پذیرفته شده در بورس اوراق بهادار تهران منتشر میکنند، داراییها را به ترتیب ایجاد ارزش افزوده، لیست مینمایند.

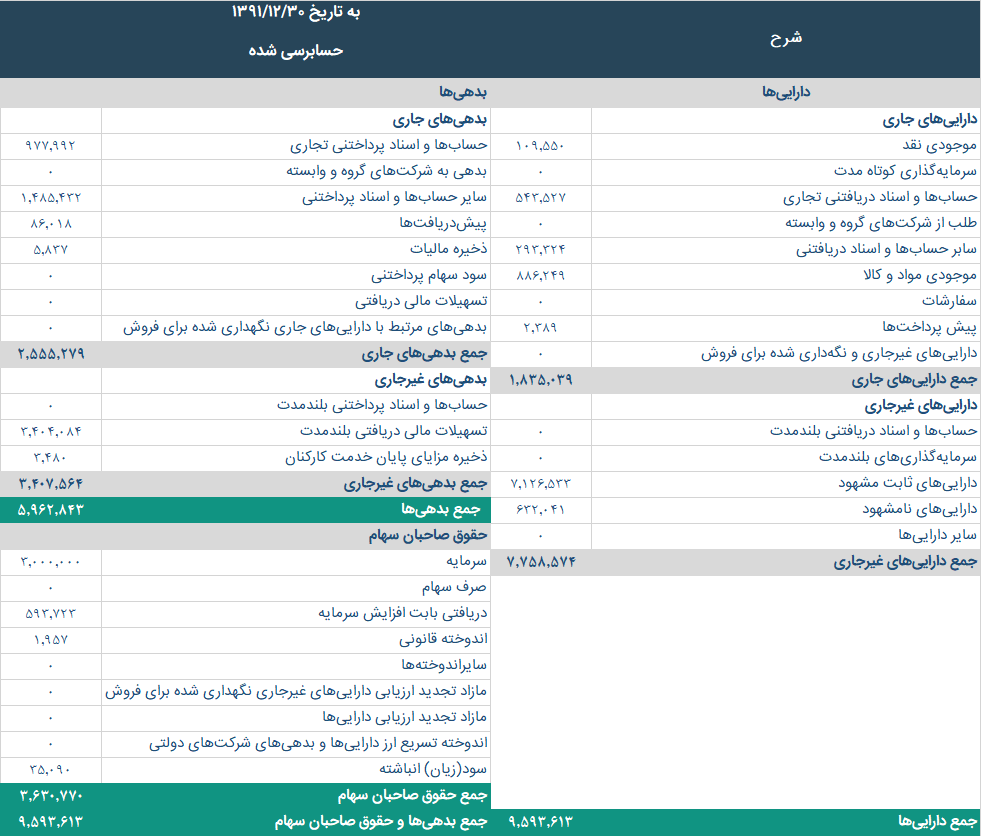

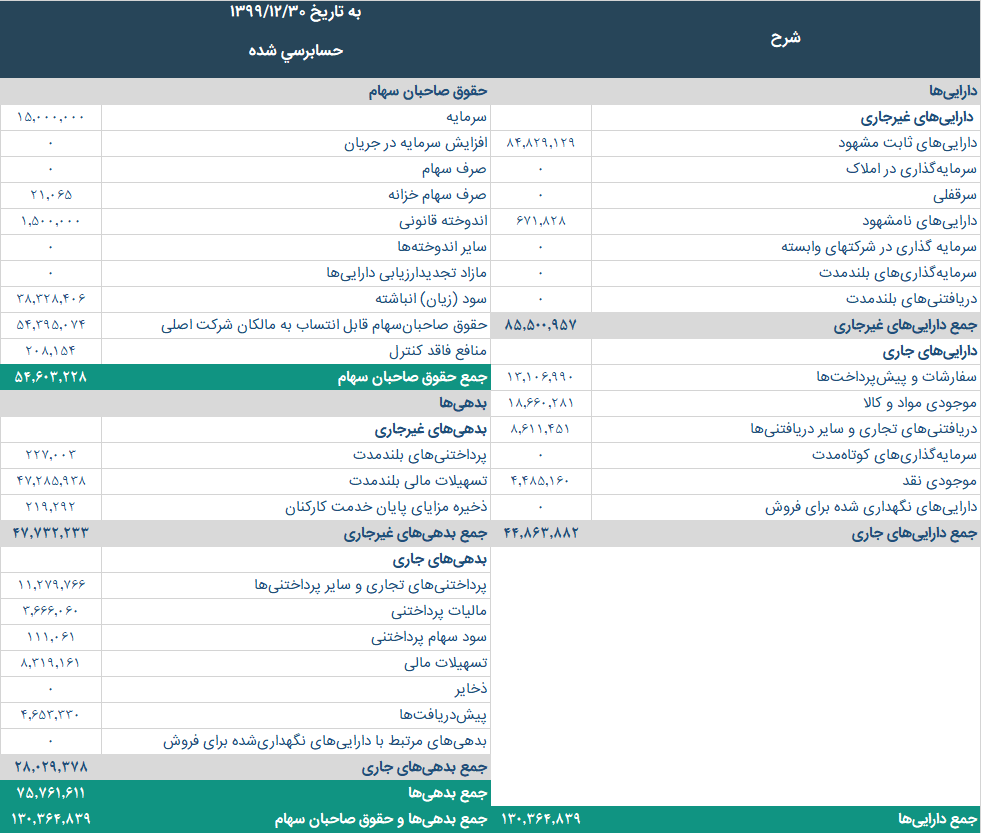

همانطور که در شکلهای ۱ و ۲ نمایش داده شده است، در صورت مالی منتشر شده در سال ۱۳۹۱، داراییهای یک شرکت بورسی به ترتیب سرعت نقدشوندگی و در صورت مالی منتشر شده در سال ۱۳۹۹، داراییها با اولویت ایجاد ارزش افزوده برای شرکت، طبقهبندی شدهاند. در ادامه به تعریف مفصلتری از داراییهای جاری و غیرجاری میپردازیم.

توضیح: همانطور که در ترازنامهی فوق مشاهده میشود، در سال ۱۳۹۱ داراییها و بدهیها بر اساس ماهیت جاری و غیرجاریشان طبقهبندیشدهاند.

توضیح: همانطور که در ترازنامهی فوق مشاهده میشود، در سال ۱۳۹۱ داراییها و بدهیها بر اساس ماهیت جاری و غیرجاریشان طبقهبندیشدهاند.

توضیح: در ترازنامهی سال ۱۳۹۹ قوانین جدید حسابداری اعمال شدهاند. برای مشاهدهی یک نمونه ترازنامه وارد این صفحه شوید و سپس بر روی آیکون ترازنامه کلیک کنید.

داراییهای جاری

داراییهایی که نقد باشند یا طی یک دورهی مالی یکساله قابلیت نقد شدن داشته باشند را دارایی جاری مینامیم. همچنین داراییهایی که طی یک سال مالی مصرف یا مستهلک میشوند هم در دستهبندی داراییهای جاری قرار میگیرند. مشخصاً این نوع دارایی شامل موارد زیر میشود:

- موجودی نقد: بهعنوانمثال ارز و پول ذخیرهشده در حساب بانکی کسبوکار در این نوع دارایی قرار میگیرند.

- سرمایهگذاریهای کوتاهمدت: سرمایهگذاریهایی که در کمتر از یک سال مالی قابل نقدشدن باشند؛ مانند: سرمایهگذاری در بازار سهام و سپردهی سرمایهگذاری کوتاهمدت

- حسابهای دریافتنی: پولی که مشتریان به شما بدهکار هستند و در کوتاهمدت دریافت میشود.

- موجودی مواد و کالا: شامل مواد اولیه و محصولات نهایی موجود در انبار است.

- پیشپرداختها: مبالغی که برای دریافت کالا یا خدمات در آینده، پرداخت میشوند و تا زمانی که پرداخت نشدهاند دارایی شرکت بهحساب میآیند.

داراییهای غیرجاری

داراییهایی که در مدتزمان بیشتر از یک دورهی مالی یکساله امکان نقد، مصرف و مستهلک شدن داشته باشند، دارایی غیرجاری مینامیم.

- داراییهای مشهود: داراییهای چون زمین، ساختمان و تجهیزات در این دسته قرار میگیرند.

- داراییهای نامشهود: علائم تجاری و ثبت اختراع، نمونهای از این نوع دارایی است.

- سرمایهگذاریهای بلندمدت: سرمایهگذاریهایی که در مدت یک سال قابل نقد شدن نیستند. مانند: سپردههای بلندمدت بانکی، سرمایهگذاری در شرکتهای وابسته بهمنظور نگهداری این سهام بیش از یک سال انجام میشود.

سایر داراییها

کلیهی داراییهایی که در دستهبندی فوق قرار نمیگیرند در این قسمت طبقهبندی میشوند.

بدهیها

بدهیها دیونی هستند که شرکت باید آنها را پرداخت کند و به دودستهی جاری و غیرجاری تقسیم میشوند. ترتیب طبقهبندی بدهیها هم در سالهای اخیر تغییر کرده است و بدهیهای غیرجاری بالاتر از بدهیهای جاری قرار میگیرند؛ درگذشته، بدهیها به ترتیب تاریخ سررسید پرداخت، در ترازنامه درج میشدند. در ادامه بدهیهای جاری و غیرجاری تشریح شدهاند.

بدهیهای جاری

بدهیهایی که سررسید آنها کمتر از یک دورهی مالی یکساله باشد، بدهیهای جاری نام دارند. از جمله انواع بدهیهایی که در این دسته قرار میگیرند:

- حسابهای پرداختنی: بدهی به شرکتهای تأمینکنندهی مواد اولیه یا تجهیزات مورداستفاده

- تسهیلات مالی کوتاهمدت: وام و تسهیلات دیگری که از بانک دریافت می شوند.

- پیش دریافتها: بهعنوانمثال دریافت بیعانه بابت ارائهی کالا و خدمات در آینده، بهعنوان پیشپرداخت تلقی میشود.

- مالیاتبردرآمد: مالیاتی که باید به ادارهی مالیات پرداخت شود.

- سود سهام پرداختنی (DPS): سود سهامی که در مجمع تقسیم شده ولی هنوز بهحساب سهامداران واریز نشده است.

- بدهی به شرکتهای وابسته: بدهیای که واحد تجاری به شرکتهای وابستهی خود دارد.

- اجاره: هزینهی اجاره که بابت تجهیزات یا مکان موردنیاز واحد تجاری پرداخت میشود.

صندوق سرمایهگذاری مشترک چیست؟

بدهی غیرجاری

بدهیهایی که سررسیدشان دیرتر از یک سال مالی باشد، بدهیهای غیرجاری نام میگیرند. از جمله:

- تسهیلات مالی بلندمدت: بهعنوانمثال وامهایی که در طولانیمدت قسط آنها پرداخت میشود.

- حسابهای پرداختنی بلندمدت: مبلغی که در آینده پرداخت خواهد شد برای مثال تجهیزاتی که برای واحد تجاری به طور نسیه خریداری کردیم.

- مالیاتبردرآمد معوق: بین مالیات دفتری و مالیاتبردرآمد واقعی تفاوت وجود دارد. برای اینکه بین این دو مصالحهای انجام گیرد از مالیات معوق استفاده میشود. در واقع مالیات معوق یک معیار حسابداری برای تطبیق آثار مالیاتی رویدادها با آثار حسابداری آنهاست.

- بدهیهای صندوق بازنشستگی: صندوق بازنشستگی توسط کارفرما جهت حفظ و مدیریت سرمایهی کارمندان شرکت تأسیس میگردد. این مبلغ بعد از بازنشستگی افراد به آنها پرداخت میشود، به همین دلیل جزو بدهیها قرار میگیرد.

حقوق صاحبان سهام

حقوق صاحبان سهام شامل داراییهایی است که در ابتدای تأسیس شرکت توسط آنها سرمایهگذاری شده است. بهعلاوه، سودی که در هر دوره کسب میشود نیز در حقوق صاحبان سهام اعمال میشود. همانطور که در معادلهی حسابداری دیدیم حقوق صاحبان سهام، حاصل تفاضل بدهیها از داراییها است. درواقع حقوق صاحبان سهام برابر است با ارزش شرکت بعد از تصفیهی تمام بدهیهای خود. حقوق صاحبان سهام شامل مواردی میشود که در ادامه به تفسیر آنها میپردازیم:

- سرمایه: آوردهی صاحبان سهام جهت تشکیل شرکت که میتواند بهصورت وجه نقد، اموال، تجهیزات، برندتجاری یا حق ثبت اختراع باشد.

- افزایش سرمایه: این کار باهدف تأمین مالی شرکت توسط سهامداران انجام میگیرد.

- سود یا زیان انباشته: برابر است با تفاضل سودهای خالص شرکت در دورههای قبل و سود تقسیم شده در مجامع عمومی.

- مازاد تجدید ارزیابی موجودیها: به معنای بهروز کردن ارزش داراییهای شرکت در صورتهای مالی است.

- اندوخته ها: مبالغی هستند که به منظور تقویت بنیهی مالی، توسعه و انجام پروژه های آتی و… از سود قابل تقسیم شرکتها کسر و اندوخته میشوند. اندوخته ها به دو دسته اندوختههای قانونی و سایر اندوخته های اختیاری تقسیم می شوند:

- اندوخته های قانونی: براساس قانون، یک بیستم سود خالص هر سال را باید به عنوان اندوختهی قانونی در نظر بگیریم تا زمانی که این مبلغ به ده درصد سرمایه برسد. در شرایطی که شرکت زیان ده باشد باید جمع زیان سنواتی از رقم سود خالص سال جاری کسر و یک بیستم مازاد به عنوان اندوختهی قانونی در نظر گرفته شود.

- سایر اندوخته های اختیاری: مانند اندوختهی احتیاطی و اندوختهی طرح وتوسعه.

افزایش یا کاهش حقوق صاحبان سهام

حقوق صاحبان سهام قابل تغییر است. اگر فعالیتهای سودآور انجام شوند حقوق صاحبان سهام افزایش مییابد و به همین ترتیب با انجام ندادن برخی فعالیتها کاهش مییابد.

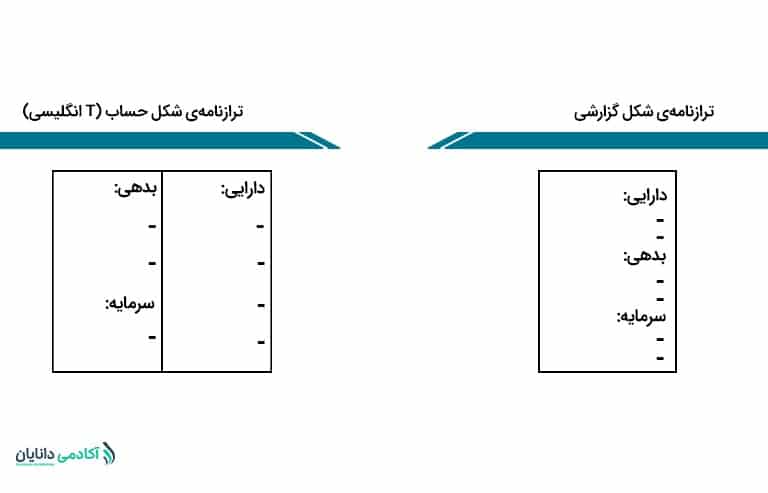

انواع ترازنامه

ترازنامه را میتوان به دو صورت ارائه داد، به شکل حساب T و به شکل گزارشی. در ادامه به تعریف این دو صورت میپردازیم:

- شکل حساب: شکل حساب مطابق حرف T در زبان انگلیسی است. در این روش، ترازنامه از دو ستون تشکیل میشود که در ستون سمت راست انواع داراییها و در ستون سمت چپ بدهیها و حقوق صاحبان سهام مشخص میشود.

- شکل گزارشی: در این روش همهی سرفصلها در سمت راست قرار میگیرند. ابتدا داراییها، سپس بدهیها و حقوق صاحبان سهام.

محتوای ترازنامه

هر ترازنامهای باید شامل اطلاعات زیر باشد:

- عنوان: اول: نام کامل واحد اقتصادی

- دوم: نام گزارش یا صورتحساب مالی

- سوم: تاریخ گزارش که این مورد باید به تاریخ خاصی اشاره کند نه به یک دورهی زمانی.

بهعنوانمثال: بهتاریخ 1399/۰۶/۳۱ یا در تاریخ 1399/۰۶/۳۱

- بخش حسابها: این قسمت ماندهی هر یک از حسابهای مربوط به گروه دارایی، بدهی و حقوق صاحبان سهام را نشان میدهد. اگر ترازنامه به شکل حساب تهیه شده باشد، در سمت راست داراییها و در سمت چپ ابتدا بدهیها و سپس حقوق صاحبان سهام نمایش داده میشود. اگر ترازنامه به شکل گزارش تهیه شده باشد ابتدا داراییها سپس بدهیها و در نهایت حقوق صاحبان سهام در یک ستون نمایش داده میشوند. در بخش داراییها و بدهیها ابتدا موارد جاری سپس موارد غیرجاری نمایش داده میشوند.

- جمع حسابها: پس از واردکردن اطلاعات در ترازنامه باید جمع نهایی هر ستون نوشته شود.

- واحد اندازه گیری: واحد اندازه گیری استفادهشده جهت ثبت رویداد مالی باید در ترازنامهی تهیه شده بیان گردد. برای مثال این واحد در ایران ریال است و در کشور های دیگر نیز با توجه به واحد پولی آن کشور مشخص میشود.

کاربرد ترازنامه

روند فعالیتهای مالی شرکت در ترازنامه بهخوبی قابل رؤیت است؛ به همین دلیل با استفاده از ترازنامه میتوان به موارد زیر دستیافت:

- با استفاده از ترازنامه میتوان نسبتهای مالی مهم شرکت را ارزیابی و عملکرد گذشته و آینده شرکت را تحلیل کرد.

- ترازنامهها به دلیل اطلاعات با اهمیتی که ارائه میدهند، کاربرد بسیاری در تحلیل بنیادی دارند.

- ترازنامهی یک شرکت میتواند نشاندهندهی جایگاه خوب شرکت در تجارت باشد و اعتبار آن را افزایش دهد.

- با استفاده از ترازنامه میتوان نقاط قوت و ضعف واحد مزبور را پیدا کرد و درصدد رفع و بهبود آنها برآمد.

تحلیل ترازنامه

برای تحلیل ترازنامه و قضاوت بهتر در مورد شرکت باید ابتدا با اقلام آن آشنا شد؛ سپس میتوان با بررسی روند صعودی و نزولی آن اقلام تصمیماتی اتخاذ کرد. به طور مثال با این بررسی میتوان به موارد زیر پاسخ داد:

- وضعیت داراییها، بدهیها و حقوق صاحبان سهام به چه صورت است؟

- آیا داراییها نسبت به دورهی مالی قبلی رشد داشتهاند؟

- بدهیها کاهشیافتهاند یا افزایش؟

- آیا نرخ رشد بدهیها با داراییها متناسب است؟

بعد از شناخت ترازنامه و ساختار آن میتوانیم با یک سری تکنیکها، اطلاعات موجود در آن را تحلیل کنیم. مهمترین تکنیک، تجزیهوتحلیل نسبتهای مالی است. تجزیهوتحلیل نسبتهای مالی از فرمولهایی برای کسب بینش در مورد یک شرکت و عملیات آن استفاده میکند. برای مثال در ترازنامه میتوان از بررسی نسبت بدهی به حقوق صاحبان سهام، دید بهتری نسبت به شرایط واحد تجاری به دست آورد. لازم به ذکر است که برخی نسبتها به اطلاعات بیشتری نیاز دارند. مثلاً برای بهدستآوردن یک سری نسبتهاه اطلاعات ترازنامه و صورت سود و زیان نیاز داریم.

مهمترین نسبتها در ترازنامه، نسبت قدرت مالی و نسبتهای فعالیت هستند. نسبتهای قدرت مالی مانند سرمایه در گردش و نسبت بدهی به حقوق صاحبان سهام، اطلاعاتی از قبیل اینکه چقدر یک شرکت به تعهدات خود عمل میکند و چگونه از آنها استفاده میکند، میدهد.

چرا ترازنامه مهم است؟

ترازنامه تصویری از وضعیت مالی شرکت در یک تاریخ مشخص را ارائه میدهد و ازاینجهت به آن صورت وضعیت مالی نیز گفته میشود. در ترازنامه اطلاعاتی دربارهی داراییها، بدهیها و حقوق صاحبان سهام ارائه میشود و ازآنجاییکه ترکیب تشکیلدهندهی این اقلام بسیار بااهمیت است، ترازنامه یا صورت وضعیت مالی نیز اهمیت پیدا میکند. برای درک بهتر مفهوم ترکیب تشکیلدهندهی اقلام ترازنامهای، شرایطی را تصور کنید که یک شرکت برای تشکیل داراییهای خود به استفاده از اهرم مالی روی آورده است.

بهرهگیری از اهرم مالی به معنای خلق بدهی برای ایجاد دارایی است. حال در این شرایط شرکت برای بازپرداخت سود بدهیهای خلق شده، ارقامی برای هزینههای مالی در دورههای مالی آتی در نظر خواهد گرفت و این امر بر روی فرایند و نحوهی عملکرد شرکت در خصوص سودسازی قطعاً مؤثر خواهد بود؛ بنابراین به همین سادگی متوجه یکی از اهمیتهای ترازنامه و اطلاعات آن خواهیم شد. موارد اینچنینی متعددی را میتوان برای ترازنامه در نظر گرفت. ترازنامه با ارائهی تصویری از وضعیت مالی شرکت در اقلام مختلف، کاربردهای متعددی در بحث نسبتهای مالی نیز خواهد داشت. بهطورکلی میتوان گفت از ترازنامه با برقراری پیوند و استفادهی توأمان از سایر صورتهای مالی میتوان اطلاعات بسیار مفیدی را استخراج نمود.

جمعبندی ترازنامه

ترازنامه یکی از صورتهای مالی است که ارزش داراییها و بدهیها و حقوق صاحبان را نمایش میدهد و باید تراز باشد، یعنی معادلهی حسابداری اصلی که در آن داراییها برابر مجموع بدهیها و حقوق صاحبان سهام است باید در آن صدق کند. ترازنامه دید کلی و مفیدی از نحوهی عملکرد شرکت به ما میدهد که میتواند ابزار مهمی در بسیاری از تصمیمگیریهای ما باشد. هدف از ترازنامه این است که به ذینفعان و سرمایهگذاران، چشم اندازی از وضعیت مالی گذشته و آینده شرکت بدهیم.

یکی از نکات مربوط به ترازنامه، پیشبینی و کاربرد این اقدام در تحلیل بازار سهام است. پس پیشنهاد میکنیم که حتماً مقالهی مربوط به پیشبینی ترازنامه را هم مطالعه نمایید.

7 دیدگاه

چجوری میتونیم ترازنامه رو پیشبینی کنیم؟

برای این کار مقالهی مربوط به پیشبینی ترازنامه را مطالعه نمایید.

ممنون از توضیح کاملتون واقعا درجه یکین

ممنونیم از نظر شما.

ممنونیم از نظر مثبت شما

خیلی خوب، راحت و شیرین توضیح داده بودین. ممنونم خسته نباشید.

سلام

بسیار آموزنده بود حتی برای بنده که سواد مالی مقدماتی دارم