مقدمه

جریان نقدی یک واحد تجاری از اهمیت بالایی برخوردار است چرا که ممکن است صورت سود و زیان سودآوری را نشان دهد اما به دلیل عدم توانایی در ایجاد وجه نقد، واحد تجاری دچار مشکلات اساسی شود. با استفاده از صورت جریان وجوه نقد و متغیرهای مالی دیگر میتوان احتمال ورشکستگی یک واحد تجاری را محاسبه کرد. همچنین بررسی این صورت مالی مهم در کنار سایر صورتهای مالی، اطلاعات لازم جهت تحلیل بنیادی یک واحد تجاری را برای ما فراهم میکند. در این مقاله به بررسی این صورت مالی مهم میپردازیم.

صورت جریان وجه نقد چیست؟

بهطورکلی صورتهای مالی مهم به ۳ دستهی ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد دستهبندی میشوند. صورتهای مالی یک شرکت تصویری از وضعیت مالی و عملکرد واحد تجاری را نمایش میدهند. صورت جریان وجوه نقد، جریان ورود و خروج پول نقدی را نشان میدهد که در اثر فعالیتهای عملیاتی، مالی و سرمایهگذاریها ایجاد میشود.

در واقع این صورت مالی انعطافپذیری مالی واحد تجاری، نقدشوندگی یا عدم نقدشوندگی و توان پرداخت یا عدم پرداخت دیون شرکت را گزارش میکند. همچنین برای پیشبینی جریانهای نقدی آتی و تأمین وجوه نقد موردنیاز در بازهی زمانی مشخص کاربرد دارد. این صورت مالی، اطلاعات مالی را بر مبنای وجوه نقد ثبت میکنند به همین دلیل از عینیت و شفافیت بالایی برخوردار است ولی بهتنهایی اطلاعات لازم برای ارزیابی جریان وجوه نقد را نمیدهد و باید در کنار سایر صورتهای مالی دیگر ارائه شود. نام دیگر این صورت مالی صورت جریان گردش وجه نقد یا گردش وجوه نقد است، همچنین در زبان انگلیسی به آن Cash Flow Statement یا بهاختصار CFS گفته میشود.

دو شاخهی مختلف در حسابداری وجود دارد: تعهدی و نقدی. اکثر شرکتها در ایران از حسابداری تعهدی استفاده میکنند، به این معنی که صورت سود و زیان با وضعیت نقدی شرکت یکسان نیست. در واقع صورت سودوزیان و ترازنامه، معیارهای موفقیت شرکت را از نظر عملکرد و وضعیت مالی ارائه میکنند و بر مبنای حسابداری تعهدی هستند ولی صورت جریان وجوه نقد جریان نقدینگی را بررسی میکند و بر مبنای حسابداری نقدی است. افشای منابع و استفاده از وجه نقد، به اعتباردهندگان، سرمایهگذاران و سایر کاربران اظهارنامه کمک میکند تا بینشی در مورد نقدینگی، پرداخت بدهیها و انعطافپذیری مالی شرکت داشته باشند. انعطافپذیری مالی توانایی شرکت در واکنش به فرصتهای مالی و سازگاری با ناملایمات را نشان میدهد.

ساختار صورت جریان وجوه نقد

هر شرکتی که سهام خود را عرضه میکند باید گزارشها و صورتهای مالی خود را ارائه نماید، چرا که برخلاف تصور، شرکتهای سودآور ممکن است در مدیریت مناسب جریان نقدی خود شکست بخورند. به همین دلیل صورت جریان وجوه نقد ابزاری حیاتی برای شرکتها، تحلیلگران و سرمایهگذاران است.

برای مثال شرکتی را در نظر بگیرید که محصولی را میفروشد و اعتبار فروش را به مشتری خود اختصاص دهد. حتی اگر این فروش را بهعنوان درآمد شناسایی کند، شرکت ممکن است تا مدتها پول نقد دریافت نکند. در این حالت شرکت بر اساس صورت سود و زیان، سود برده است و مالیاتبردرآمد آن را نیز پرداخته باشد اما کسبوکار ممکن است بیشتر یا کمتر از ارقام فروش یا درآمد، پول نقد به همراه داشته باشد. به همین دلیل بررسی ساختار صورت جریان وجوه نقد حائز اهمیت است. طبق استاندارد IFRS منابع اصلی جریانهای ورودی و خروجی وجوه نقد به سه دسته تقسیم میشوند که در ادامه به آنها میپردازیم.

چگونه یک ترازنامه را پیشبینی کنیم؟ | آموزش کامل

جریان ناشی از عملیات:

جریان نقدی حاصل از فعالیتهای عملیاتی، عموماً شامل اثرات نقدی معاملات مربوط به تعیین سود خالص است، ازاینرو عملیات اصلی و مستمر واحد تجاری را شامل میشود. در واقع یکی از شاخصهای اصلی ارزیابی واحد تجاری در خصوص توان پرداخت وامها، حفظ توان عملیات و پرداخت سود سهام بدون استفاده از منابع دیگر، بررسی جریان ناشی از عملیات است. جریان نقدی ناشی از عملیات با درآمد خالص شروع میشود، سپس همهی اقلام غیرنقدی را با اقلام نقدی مربوط به فعالیتهای عملیاتی تطبیق میدهد. به عبارتی نمایانگر درآمد خالص شرکت است اما بهصورت نقدی. مثالهایی که میتوان برای این موضوع بیان کرد شامل موارد زیر است: جریان نقدی ایجاد شده توسط فروش کالا و موجودی، کاهش سرمایهی در گردش، نقدکردن حسابهای دریافتنی و افزایش حسابهای پرداختنی.

جریان نقد ناشی از سرمایهگذاری

جریانهای نقدی ناشی از فعالیتهای سرمایهگذاری با تحصیل و واگذاری داراییهای بلندمدت، مانند اموال و تجهیزات مرتبط است. برای مثال زمانی که در یک بانک یا مؤسسهی مالی یا حتی شرکتهای دیگر سرمایهگذاری میشود، سودی که دریافت میگردد جزو جریان نقدی ناشی از سرمایهگذاری است. در واقع هرگونه جریان ورودی و خروجی وجه نقد ناشی از سرمایهگذاری شامل موارد زیر است:

- خرید یا فروش یک دارایی

- دریافت یا وصول تسهیلات اعطایی

- هرگونه پرداخت مربوط به ادغام یا تملک

- تغییرات در تجهیزات یا داراییها

- سرمایهگذاریهای مربوط به وجوه نقد حاصل از سرمایهگذاری

جریان نقد ناشی از تأمین مالی:

جریانهای نقدی حاصل از فعالیتهای تأمین مالی، یک نمای کلی از پول نقد مورداستفاده در تأمین مالی کسبوکار را ارائه میدهد. هنگامی که واحد تجاری به تأمین مالی نیاز دارد و این نیاز را از منابع منتخب خود مرتفع میکند، در واقع جریان نقد ناشی از تأمین مالی رخداده است. همچنین جریانهای نقدی حاصل از بخش تأمین مالی برای تعیین میزان پولی که شرکت از طریق سود سهام یا بازخرید سهام پرداخت کرده است، در این دسته از جریان نقد قرار میگیرد. همچنین برای تعیین اینکه چگونه یک شرکت پول نقد را برای رشد عملیاتی جمعآوری میکند مفید است. جریان ورود وجه نقد در این جریان نقدی شامل مواردی چون عرضهی اوراق مشارکت و دریافت تسهیلات بانکی میشود. خروج وجه نقد نیز شامل مواردی چون بازپرداخت اصل اوراق مشارکت، وامهای کوتاهمدت و بلندمدت و سایر تسهیلات بانکی میشود.

لازم به ذکر است که طبق استانداردهای حسابداری در ایران و سازمان بورس، از سال ۱۳۷۷ به بعد دو بخش دیگر به موارد بالا اضافه شده است که عبارتاند از مالیاتبردرآمد و بازده سرمایهگذاریها و سود پرداختی بابت تأمین مالی.

نحوهی ایجادکردن صورت جریان وجوه نقد

دو روش برای محاسبهی جریان وجوه نقد وجود دارد. روش مستقیم و روش غیرمستقیم که هر دو روش از سوی دو استاندارد بینالمللی موجود مورد تأیید است. تفاوت این دو روش در ارائهی جریانهای نقدی عملیاتی است و ارائهی جریانهای نقدی حاصل از تأمین مالی و سرمایهگذاری در هر دو روش یکسان است. در ادامه به تعریف این دو روش میپردازیم:

روش مستقیم:

در این روش باید اجزای خالص جریانهای نقدی بیان شوند، یعنی همهی انواع مختلف پرداختها و دریافتهای نقدی. این روش برای کسبوکارهای کوچکی که بر مبنای حسابداری نقدی هستند مناسب است. مقادیر در این روش، با استفاده از ماندههای ابتدایی و انتهایی انواع حسابهای دارایی و بدهی و بررسی کاهش یا افزایش خالص حسابها محاسبه میشوند. همچنین جریان ورودی و خروجی نقدی در این روش شامل موارد زیر میشود:

جریان نقدی ورودی:

- دریافتیهای وجه نقد از مشتریان

- وجه نقد دریافتی بابت حقالزحمه، اجاره و کارمزد

جریان نقدی خروجی:

- وجه نقد پرداختنی به تأمینکنندگان و عرضهکنندگان کالا و خدمات

- وجوه نقد پرداختنی بهعنوان حقوق، اجاره، کارمزد

- وجه نقد پرداختنی تحت عنوان تبلیغات، بیمه

روش غیرمستقیم:

این روش پیچیدگیهای خاصی را دارد که در ادامه به توضیح آنها میپردازیم. اکثر شرکتها از روش حسابداری تعهدی استفاده میکنند که در آن معاملات و سایر رویدادها صرفنظر از زمان دریافت و پرداخت وجه نقدناسایی و در اسناد حسابداری ثبت میشوند. این امر باعث قطع ارتباط بین درآمد خالص و جریان نقدی واقعی میشود. زیرا همهی معاملات سود خالص در صورت سود و زیان، شامل اقلام واقعی نقدی نمیشود. بنابراین اقلام خاصی باید در هنگام محاسبهی جریان نقدی حاصل از عملیات مورد ارزیابی مجدد قرار گیرند. برای مثال درآمدها، هزینهها و سود عملیاتی که در صورت سود و زیان بهصورت حسابداری تعهدی بیان شدند باید بر مبنای نقدی بیان شوند.

این روش، با سود یا زیان خالص محاسبه شده در صورت سود و زیان آغاز میشود، سپس این مقدار با استفاده از کاهش یا افزایش حساب ترازنامه اصلاح میشود. در واقع حسابدار یک شرکت، افزایش و کاهش حسابهای دارایی و بدهی را که باید به رقم درآمد خالص اضافه یا از آن حذف شود، شناسایی میکند تا جریان نقدی ورودی یا خروجی دقیق را شناسایی کند. در نتیجه مواردی که باعث کاهش سود عملیاتی شده ولی در وجه نقد تأثیری نداشتهاند، به سود اضافه میشوند و اقلامی که باعث افزایش سود عملیاتی شده ولی در وجه نقد بیتأثیر است از سود عملیاتی کسر میشوند.

تفاوت روش مستقیم و روش غیرمستقیم ایجاد صورت سود و زیان

در روش مستقیم صورت جریان وجوه نقد به روشی ساده و با استفاده از پرداختها و دریافتهای نقدی گزارش میشود. برای استفاده از این روش باید مقادیر ورودی و خروجی وجه نقد مشخص باشند. ولی برای استفاده از روش غیرمستقیم لازم نیست ورودی و خروجیهای نقدی واقعی مشخص باشند. روش مستقیم شامل دریافتها و پرداختهای نقدی است درحالیکه روش غیرمستقیم شامل سود و اثر عناصر غیرنقدی سود است. با استفاده از روش مستقیم میتوان جریانهای نقدی عملیاتی را ارزیابی کرد اما با استفاده از روش غیرمستقیم، امکان پیشبینی جریان نقدی آتی وجود دارد. همچنین روش غیرمستقیم علت تفاوت بین سود عملیاتی دوره با خالص وجوه جریان نقد حاصل از فعالیتهای عملیاتی را مورد بررسی قرار میدهد و امکان تطبیق بین دو صورت مالی دیگر یعنی ترازنامه و صورت سود و زیان را فراهم میکند.

آیا روش غیرمستقیم بر روش مستقیم ارجحیت دارد؟

بین این دو روش ارجحیتی وجود ندارد، بااینحال روش غیرمستقیم ابزاری برای تطبیق اقلام موجود در ترازنامه با سود خالص در صورت سود و زیان را فراهم میکند. علاوه بر این زمانی که یک حسابدار صورت جریان وجوه نقد را با استفاده از روش غیرمستقیم تهیه میکند، میتواند افزایش و کاهش در ترازنامه را که در نتیجه معاملات غیرنقدی است، شناسایی کند.

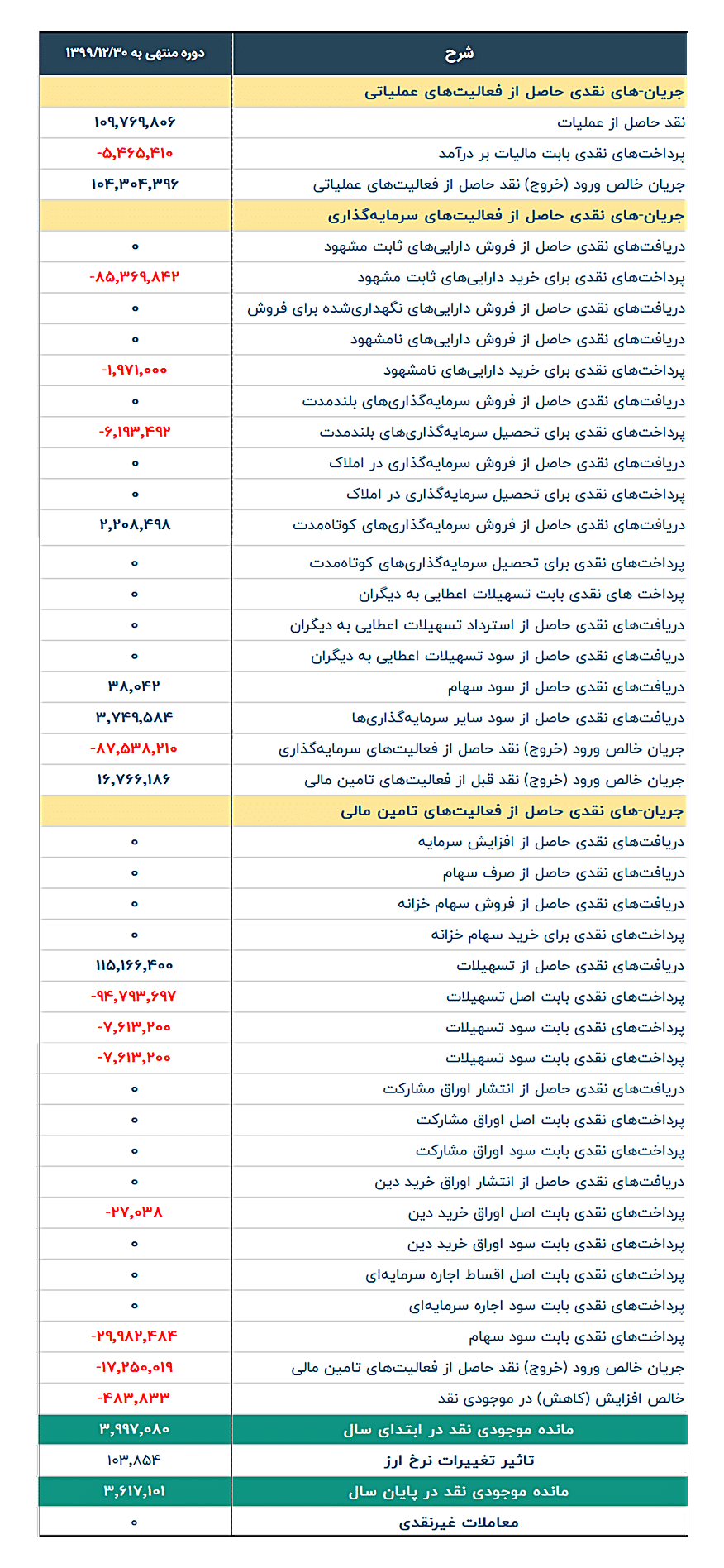

نمونهی صورت جریان وجوه نقد از سایت کدال

نمونهی صورت جریان وجوه نقد از سایت کدال

کاربرد صورت جریان وجوه نقد

برای بررسی صورتهای مالی به اطلاعاتی در خصوص چگونگی ایجاد و مصرف وجه نقد توسط واحد تجاری نیاز داریم که با بررسی صورت جریان وجوه نقد به این اطلاعات نیز دست مییابیم. کاربردهای صورت جریان وجوه نقد شامل موارد زیر است:

- یکی از ابزارهای مشخصکردن عملکرد مالی یک سازمان

- ارزیابی قدرت مالی واحد تجاری در جهت پرداخت بدهیها و سود سهام

- برنامهریزی جریانهای نقدی و توان مستمر ایجاد این جریانها در آینده

- برای اندازهگیری انعطافپذیری مالی و تحلیل بنیادی واحدهای تجاری

- ارزیابی مشکلات احتمالی از قبیل کمبود وجه نقد یا ورشکستگی

- شناخت منابع تأمین مالی و کنترل آنها جهت مدیریت ریسک و بازده

ارتباط و تفاوت صورت جریان وجوه نقد، ترازنامه و صورت سود و زیان

صورت جریان وجوه نقد و صورت سود و زیان: صورت جریان وجوه نقد از صورت سود و زیان مشتق میشود. در واقع اطلاعات این صورت مالی از سود خالص صورت سود و زیان استنباط میگردد. صورت سود و زیان بر مبنای حسابداری تعهدی است و جریان ورود و خروج وجه نقد را نمایش نمیدهد ولی صورت جریان وجوه نقد بر اساس حسابداری نقدی است و نمایانگر جریان نقد ورودی و خروجی است.

صورت جریان وجوه نقد و ترازنامه: تغییرات در داراییها با تغییرات در جریان وجه نقد رابطهی معکوس دارند. اگر داراییها افزایش پیدا کنند جریان نقد خروجی خواهیم داشت و اگر داراییها کاهش بیابند، جریان نقد ورودی خواهیم داشت. علاوه بر این ترازنامه بر اساس حسابداری تعهدی نوشته میشود ولی صورت جریان وجوه نقد بر مبنای نقدی تنظیم میشود. همچنین خالص جریان نقدی در طی یک سال برابر با افزایش یا کاهش وجه نقد بین دو ترازنامهی متوالی است. برای مثال جریان نقدی یک واحد تجاری در سال ۱۴۰۰ برابر با تفاوت ترازنامه سالهای ۱۴۰۰ و ۱۳۹۹ خواهد بود.

فواید تهیه صورت جریان وجوه نقد در یک سازمان

صورت جریان گردش وجوه نقد یکی از صورتهای مالی اصلی و بسیار بااهمیت تلقی شده که برای افراد مختلفی فوایدی را به همراه خواهد داشت. این افراد شامل مدیران داخلی شرکت، سرمایهگذاران و حتی اعتباردهندگان نیز خواهد بود. از جملهی فواید تهیهی صورت جریان گردش وجوه نقد میتوان به مواردی نظیر ارزیابی قدرت پرداخت بدهیهای شرکت، بهبود برنامهریزی جریانهای نقدی، اطلاع از گردش مالی شرکت و میزان انعطافپذیری آن، شناخت منابع تأمین مالی و کنترل آنها و همچنین سنجش کیفیت سود شرکت از منظر نقدی و تعهدی بودن آن اشاره کرد. طبیعتاً سنجش قدرت نقدینگی شرکت از مواردی است که توان شرکت در مواجهه با چالشهای مختلف پیش راهش را نمایش میدهد که آن هم از فواید تهیهی صورت جریان گردش وجوه نقد در یک سازمان است.

مدیریت ریسک چیست و چگونه انجام میشود؟

تحلیل صورت جریان وجوه نقد چیست و چه کاربردی دارد؟

تحلیل صورت جریان وجوه نقد امری است که اطلاعات حائز اهمیتی را در خصوص فعالیتهای یک شرکت در موضوعات مختلف در اختیار قرار میدهد. این موضوعات شامل فعالیتهای عملیاتی، سرمایهگذاری و تأمین مالی شرکت هستند که ورود و خروج پول تحت عنوان هر یک از عناوین مختلفی که بهعنوان زیرمجموعههای این فعالیتها آورده میشوند، گزارش میشود. با تحلیل اقلام مختلف صورت جریان وجوه نقد و پیگیری و رهگیری جریانات نقدی ورودی و خروجی آن میتوان تحلیلی را در خصوص قدرت نقدینگی شرکت ارائه داد و از این نظر این صورت مالی به دلیل در اختیار قراردادن این اطلاعات بسیار بااهمیت تلقی میشود.

سنجش کیفیت سود عملیاتی بهدستآمده از صورت سود و زیان، به وسیلهی بهرهگیری از اطلاعات صورت جریان گردش وجوه نقد امکانپذیر است. برای انجام این کار کافی است تا رقم خالص ورودی ناشی از فعالیتهای عملیاتی را با سود عملیاتی مقایسه کنیم تا ببینیم در عمل چه میزان از سود عملیاتی شناسایی شده بهصورت وجه نقد وارد شرکت شده است.

محدودیتهای صورت جریان وجوه نقد

همانطور که میدانیم ورود وجه نقد با مقادیر مثبت و خروج آن با علامت منفی نمایش داده میشود. همهی صورت جریانهای نقدی مقادیر مثبت را نشان نمیدهند و ممکن است برخی مقادیر منفی نیز داشته باشند. مقادیر منفی صورت جریان وجوه نقد نشاندهندهی یک پرچم قرمز نیست. ممکن است به علت تصمیم یک کسبوکار برای گسترش تجارت خود در یک مقطع زمانی خاص ایجاد شده باشد. این مورد در آینده میتواند اتفاق خوبی قلمداد شود. بنابراین در طی دورههای متفاوت تغییرات جریان نقدینگی تجزیهوتحلیل میشود تا بتوان بینش بهتری نسبت به عملکرد شرکت پیدا کرد و بررسی نمود که چقدر احتمال ورشکستگی یا موفقیت وجود دارد.

جمعبندی آکادمی دانایان از صورت جریان وجوه نقد

صورت جریان وجه نقد در کنار سایر صورتهای مالی، اطلاعات مفید و کاربردی جهت تحلیل بنیادی واحدهای تجاری و محاسبهی احتمال ورشکستگی آنها به ما میدهد. اگر شرکت را به انسان تشبیه کنیم، جریان نقدی همچون خونی در رگهای آن است که اگر وجود نداشته باشد، ادامهی حیات آن ناممکن خواهد بود. تصور کنید شرکتی میلیاردها تومان سود بسازد، اما اگر در پایان ماه جریان نقدی مورد نیاز برای پرداخت هزینههای جاری نداشته باشد، امکان ادامهی مسیر را نخواهد داشت. به دلیل اینکه صورت سود و زیان بر پایهی حسابداری تعهدی است و صورت جریان وجوه نقد دارای عینیت و شفافیت بسیار بالایی در جهت نمایش جریان نقد است، بررسی این صورت مالی بسیار حائز اهمیت است.

آکادمی دانایان همراه شما در مسیر دانایی.

10 دیدگاه

سلام

ممنون از مطلب خوبتون

امکانش هست توضیح بدید که برای تحلیل شرکتها از صورت جریان وجوه نقد چطور میتونیم استفاده کنیم و آیا صورت جریان وجوه نقد در ارزشگذاری و خرید سهام میتونه بهمونه کمک کنه یا نه؟

سلام

ممنون از توجه شما

پیشنهاد میکنیم مقالهی ارزشگذاری و DDM، FCFE و مدل رشد گوردون رو مطالعه کنید.

صورت جریان وجوه نقد یکی از مهمترین معیارها در ارزشگذاری شرکتها است مخصوصاً زمانی که از روشهای تنزیل جریانات نقدی (DCF) استفاده میکنید؛ جریانات نقدی اهمیت بسیار زیادی در ادامهی فعالیت شرکتها دارد، چراکه اگر شرکتی وجه نقد برای پرداخت وجوه در جریان خود نداشته باشد امکان ادامهی فعالیت نخواهد داشت. پیشنهاد میکنیم زمان انتخاب یک شرکت برای سرمایهگذاری به صورت جریان وجوه نقد آن در سایت کدال مراجعه کنید.

سلام

اگر امکانش هست در رابطه با هدف از آمادهسازی صورت جریان وجوه نقد بیشتر توضیح بدید و همچنین اگر ممکنه بگید که چطور میتونیم صورت جریان وجوه نقد شرکتها رو دانلود کنیم؟

برای دانلود کردن صورت جریان وجوه نقد شرکتها باید به سایت کدال مراجه کنید. همچنین نقدینگی و وضعیت آن برای ادامهی فعالیت شرکتها بسیار بسیار با اهمیت است، به گونهای که اگر شرکتی وجه نقد کافی نداشته باشد از ادامهی فعالیت باز خواهد ماند. همچنین از صورت جریان وجوه نقد در ارزشگذاری استفاده خواهد شد. به مقالهی ارزشگذاری مراجعه کنید.

به نظرم خیلی خوب میشه اگه برای اینجور مفهوم های سخت و پیچیده ویدیو هم قرار بدید

ممنونیم از نظرتون، سعی ما بر این است که بیشتر مقالات ویدیو داشته باشن تا مخاطبهای ما بتونن به سادگی با عمق مفهوم مورد نظر ارتباط برقرار کنند.

بروز ترین سایتی هستین که دیدم

ممنون از نظر شما

عالی هستید

ممنون از نظر شما